30代は人生の節目といわれています。仕事で大きなポジションを任されたり、結婚したり、子どもを持ったり。自由にお金を使える20代と違い、30代はライフイベントに応じたお金の使い方を考える必要があります。今回は、住宅ローンの返済に関する悩みを紹介します。

「マイホームを購入して35年ローンを組みましたが、低金利とはいえどんどん繰り上げて返済したいです。どんな返済計画がいいでしょうか? また主婦の私も働いて返済資金を作った方がいいでしょうか?」(37歳/女性)

住宅ローンの返済をどうする?

「3歳のお子さんがいる主婦の方」からのご相談です。お子さんのお誕生や小学校へのご入学などのタイミングで住宅を購入される方も多いと思います。

最近は晩婚や高齢出産も増えているので、住宅ローンを35年で組むと定年退職してからもローンが続く……といったご心配も多いのではないでしょうか?

低金利とはいえ住宅ローンの金利が今後上昇しないとも限らないし、なにより現役中に返済を終えたいと考え「繰り上げ返済」をした方がいいのか悩まれる方もたくさんいらっしゃいます。また借入金に対して利息をつけて返さないといけないので金利分がもったいないとお考えの方に、お伝えしたい基本的なお話が4つあります。

住宅を購入するときに注意する4つの基本

住宅ローン控除について

住宅ローン控除は借り入れから10年間、年末の借り入れ残金に対して1%が所得税から控除される制度です(2019年1月現在)。例えば住宅ローンの借り入れが3,000万円、ご年収が400万円で扶養家族が配偶者だけだった場合(16歳未満は扶養親族に含まれない)、10年間の控除額は約169万円になります!

住宅ローンの借入金利が1%以下の場合、10年間はプラスになっているということです。最大控除額(総額)400万円(認定住宅は500万円)なので4,000万円以上の借り入れ分に関しては繰り上げ返済されても控除に影響はないということになります。

逆に4,000万円以下の借り入れの場合、繰り上げ返済をしてしまうことで、本来享受できる国の制度をフルに活用できないということになります。ネット上には住宅ローン控除シミュレーションができるサイトがいくつもあるので、是非一度ご自身の住宅ローン控除をご確認ください。

住宅ローンの金利について

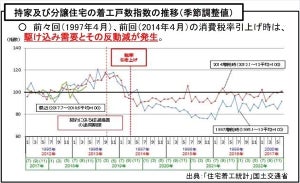

日本はずいぶん長いこと低金利時代をおくっています。貯蓄をしても低金利のためなかなか利息がつかないですが、逆に住宅ローンを組むには低金利で負担がとても軽くなっています。

では手元資金が多少あった場合、繰り上げ返済をする方がいいのか? ということですが、1つ判断の基準になるのが「借入金利以上に手元資金を運用できるか?」という点です。

借入金利より運用金利の方が上回っている場合は運用した方がいいですし、運用金利より借入金利の方が上回っている場合は返済をした方がいいことになります。ただし、知識のない方が株や投資信託など素人考えで手を出すと危ないので、信頼のおけるファイナンシャルプランナー等に相談をしてみるとよいでしょう。

団体信用生命保険について

団体信用生命保険とは、住宅ローンを組んだ方が死亡または所定の高度障害状態になられたとき、その保険金で住宅ローンを返済するための生命保険です。 住宅ローンを組む時に、ほとんどの金融機関で団体信用生命保険の加入が義務付けられています。繰り上げ返済をするということは、手元資金を減らした上でその保障期間も短くするということです。

例えばあってはならないことですが、繰り上げ返済をされた翌月に債務者が亡くなった場合、住宅ローンの返済はなくなっても手元資金も減っている……といったことになります。特に小さいお子さんがいらっしゃる方、これから教育費の山場を迎える方などは、繰り上げ返済については慎重にご検討ください。

ライフプランニングについて

住宅ローンだけでなく、すべての収支に関わる大切なポイントです。是非一度ご家庭のライフプランを考えてみてください。以前にもあった事例ですが、住宅ローンの繰り上げ返済をし過ぎ、お子様の教育費の山場(例えば大学進学時など)に手元の資金が不足し、奨学金や教育ローンを使うことになってしまったケースです。

2019年1月現在ではいろいろな銀行の教育ローンがありますが、金利は1~5%ぐらいです。そうなると低金利で借り入れしていた住宅ローンを繰り上げ返済し、高金利の教育ローンを組むことになる……どっちが得だったのかわかりませんね。

住宅ローンの繰り上げ返済だけでなく、教育費の積み立てや老後資金の作り方など様々なお金についてご心配事があるかと思います。そんな時は、是非一度ご家族の未来年表を作って俯瞰的に眺めてください。

どの時期にお子様の教育費の山場があり、老後資金を貯めるのには後何年の時間が残っているのか? 住宅ローンだけを考えるのでなく我が家のライフプランを考えた上で是非何が得になるのかを検討してみてください。

住宅ローン=借金?

以上4つの大切なお話をしました。勤勉な日本人のDNAのためか「住宅ローン=借金」(もちろん借金には変わりはありませんが)と感じ、繰り上げ返済をされる方が多いと思います。ですが低金利時代に住宅を購入し子育てもしている世代であるならば、どうか冷静に損得を検証してみてください。

高金利時代に住宅を購入した親世代は「金利分がもったいないから早く繰り上げ返済しなさい」というアドバイスをくれることが多いと思います。ですが時代が違います。今の時代だからこそのやりくりの仕方があるわけです。

最後になりましたが、ご相談者様の「自身も働いた方がいいのか?」というご質問ですが、育児との両立で無理がない範囲・時期に是非ご検討ください。ただ住宅ローンの繰り上げ返済のためではなく、教育費の積立やご自身の老後資金作りのためとしたほうがよいでしょう。

将来の老後資金こそ、国を頼るだけではなく自助努力で準備をする時代になりました。ご自身の老後にお子様の負担にならないようにするためにも、主婦の方でも働ける時期がきましたらパートなどで頑張ってほしいと思います。上記の数値は、所定の条件のもと算出したものですので、あくまでも参考値としてご覧ください。

執筆者プロフィール : 佐藤衣織(さとう・いおり)

|

|

ソニー生命保険株式会社勤務。

ファイナンシャルプランナー(AFP・2級FP技能士)、住宅ローンアドバイザー(住宅金融普及協会認定)、相続診断士(相続診断協会認定)、2019MDRT成績資格会員。

保険だけでなく、家計分析や資産運用、住宅購入や相続のアドバイス、企業の財務コンサルティングなどを多数手掛けている。