35歳以上の結婚・出産が増えています。人生の持ち時間は長くなったけれど、生涯収入の手取りは減少傾向、社会の変化も激しい時代です。常識にとらわれ過ぎないお金との向き合い方を考えます。

自分が納得できる幸せ

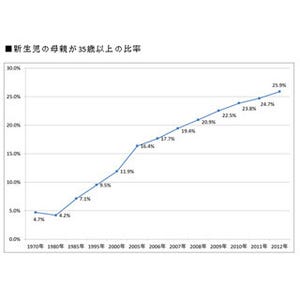

調査によれば、日本では現在、子どもの27%、つまり4分の1強は35歳以上の女性が産んでいるそうです。私ごとで恐縮ですが、43歳で第2子を産みました。第1子のときよりも、子育てはずっとラクです。2人目ということもあるかもしれないけれど、それ以上に精神的に落ち着いたからだと思っています。

携帯電話で取引する「じぶん銀行」という名前の銀行が数年前に設立され、口座数を増やしています。個人主義が浸透した時代をとらえたネーミングとコンセプトだと感心したものです。「自分らしさ」や「自分自身の納得」を大事にすると、家族をつくることは、ついつい先延ばしになってしまいますね。寿命が延びていることも関係あるでしょう。人生80年超時代。まだまだ先は長い。アラフォーでの結婚・出産も、残り時間については問題ありません。孫の顔だってちゃんと見ることができそうです。大人になってから自分を中心とした時間をしばらく生きて、自分を確立してから家族をつくれるのは、今の時代の幸せと言えるのかもしれません。

一方、医学的には出産は若い方がいい、20代前半がベストという女医さんの主張を聞いたことがあります。確かにそうでしょう。若くして結婚する人を否定する気は毛頭ありませんし、できればその方がいいのです。しかし人間なかなか理屈だけでは動けないもので、遅くなってしまう人の気持ちが私にはよくわかります。

お金と真剣に向き合うことが必須

では、お金のやりくりの面ではどうでしょうか? アラフォーで結婚した人が、子どもを持ったり、家を買ったりすると、人生の後半40年にお金のかかることが集中します。シングルの時期にしっかり貯めていたならいいけれど、そうじゃない2人は、やりくりが大変になりそうです。しかも、税金や社会保険料の負担が増えて、同じ収入なら手取りが減っていく時代が既に始まっています。同時に、社会の仕組みや、経済環境の変化なども起きています。20代から30代前半までに家族をつくった人たちと比べると、経済的なリスクは大きくなることを覚悟しておいた方がよさそうです。

せっかくつくった家族を、2人らしく維持するためには、お金にしっかり向き合うことが大事です。それも、これまでの常識にとらわれずに、わが家の方針を決め、なおかつ変化に対応することが求められます。

冒頭で40歳を過ぎて産んだ2人目の子育てはラクだと書きましたが、それは子どもへの接し方や、自分自身の気持ちの部分です。教育費をはじめとするお金のやりくりには、以前の何十倍も真剣です。また余談ですが、アラフォーからの子育てには体力の維持と健康管理がとても大事であると実感しています。

2つの面から考えたい

子どもをどうするか、産むとして何人か、アラフォー結婚の人が迷うところですね。出来ちゃった結婚なら、もちろん産んで育てることになりますが、第2子はどうする?

これは2人が決めることですが、授かったなら産んでほしい。子どもの存在は、お金には代えられない、得難いものです。子どもがいればこそ、仕事やお金のやりくりにも張り合いがでます。子育て費用1000万円とか2000万円という数字を見ると、躊躇してしまう人もいるかもしれません。でも一度にかかるのではなく、約20年かけて払っていけばいいのです。うち数十万円や百万円以上を一括して支払うのは、高校・大学の時期で、この部分については事前に準備が必要です。

家を買うのなら頭金の準備が必要です。そして子どもを持つか持たないか、家を買うかどうかかかわらず、現役後の住まいと生活費をどうするか、いわゆる老後の準備が、少子高齢化が進む今の時代に重要になっています。

こういった費用を長期的な視点で考えるとき、キャッシュフロー表が役に立ちます。キャッシュフロー表は毎年の収支と、資産の積み上がり具合(るいは赤字になり具合)をシミュレーションするもので、まとまった費用がかかるライフイベントを反映することで、その費用に無理がないかを判断する目安になります。この連載の中で、キャッシュフロー表の活用法も紹介する予定です。

キャッシュフロー表の確認と並行して、社会の変化にどう対応するかを、その時々に気にかけなければなりません。雇用環境の変化、景気のよしあし、土地価格の変動…、税制改正や年金制度の改正も行われます。アラフォー世代の親は、日本の経済が大きく成長・拡大する時代に家族をつくりました。その頃とはずいぶんと違う社会を今のアラフォーは生きています。そもそも親世代よりも、ほぼ10年~15年遅れで家族になっているのですから、親とは違う選択をしてもおかしくありません。過去の常識にとらわれ過ぎない方がいいのです。

2人の家計のキャッシュフロー、社会の変化、これら2つの面から判断するための材料や考え方を、この連載ではお伝えします。

(※画像は本文とは関係ありません)

<著者プロフィール>

ファイナンシャルプランナー 坂本綾子

20年を超える取材記者としての経験を生かして、生活者向けの金融・経済記事の執筆、家計相談、セミナー講師を行っている。著書『お金の教科書』全7巻(学研教育出版)、セミナー『子育て力のあるお金の貯め方、使い方』『小さな消費者へのお金の教育』など。