住宅取得資金の贈与の特例

贈与者と受贈者の制限は相続時精算課税制度とほぼ同じですが、「祖父母・父母に年齢制限がない」「受贈者の合計所得が2,000万円以下である」などが異なる点となっています。また、土地や建物、入居時期などに関する規定も定められています。

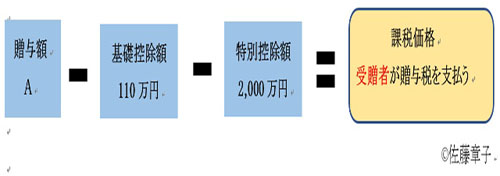

贈与税の暦年課税または相続時精算課税制度と併用が可能で、贈与税の計算は下記の式となります。

「贈与額A」-「基礎控除額110万円 または相続時精算課税制度を選択」-「上記非課税限度額」=「課税価格(受贈者が贈与税を支払う)」

贈与税の配偶者控除

贈与を受けた日に婚姻期間が20年以上である配偶者から「居住用財産」または「居住用財産取得資金」の贈与を受けた場合、2,000万円の控除が受けられます。基礎控除と併用できます。

「住まいの所有者が亡くなった場合、その配偶者がそのまま住まいに住み続けられるように住まいの権利をすべて、または一部を贈与する」などのケースがこの特例を利用する事例の一つです。

「相続人が多い」「子どもがいない」「再婚で義理の子どもとの間で相続争いになりそう」などのケースの場合に確実に配偶者に住まいを相続させるために有効です。

また、最近は定年退職後に長年の夢であった事業を始めるケースが増えてきています。ノウハウを提供する事業であれば起業に必要な投資額はあまり必要ではないかもしれませんが、一般に事業を始めるには相当額の初期投資がかかります。

ただ、残念ながら、起業した事業が軌道に乗る割合は決して高くはありません。借り入れした資金を返済できずに住まいを手放すケースも私の周辺でもいろいろ耳にします。配偶者が共同事業者や保証人でない限り、住まいを贈与しておけば最低限、住まいは残ります。

![[特集]介護保険制度を基本から理解する 第1回 介護保険ってそもそも何?](/article/nursing_care-1/index_images/index.jpg/iapp)