前回はタイムリーな融資を受けるための準備について説明いたしました。今回は、デットファイナンスに向く商品・サービスの契約形態について考えます。

融資を受けやすい契約内容とは

スタートアップが融資を受けにくい理由のひとつに、返済の目途について明確に示すことができないことが挙げられます。融資を申し込んだ際に、売上高の蓋然性が低いと言われて交渉が頓挫するケースが少なくありません。

融資の返済原資は将来の利益ですから、将来の売上高の確実性と、費用が売上高の範囲内に収まり損失が出ないことを金融機関の担当者に説明することで対処します。将来の売上高の確実性は、売上高の根拠となる契約書を提示する方法がシンプルです。注文書と注文請書の組み合わせでも構いません。融資を受けやすい契約の内容について整理します。

結論を先に申し上げますと、プロジェクト型の契約を締結することがデットファイナンスへの近道です。費用の支払いが先で売上の入金が後になる業務構造に対して、融資で資金を手当てします。融資期間数か月の短期融資でも申し込むことが可能で、契約や売掛金に紐付いて使途が限定されている様から、紐付き融資と言われます。入出金ギャップを解消する機能に着目して、ブリッジファイナンスと呼ぶ金融機関の担当者もいます。

分かりやすい事例は、ITシステムの受託開発契約です。プロジェクトメンバーの人件費や外注費、必要な機材の代金やソフトウェア利用料の支払い等が先に発生し、ITシステムの納品と検収の後に入金があるため、融資の相談がしやすいです。コスト増の原因となるスケジュール遅延を防ぐための手立てについて説明できると、なお良いでしょう。新技術の実証実験をはじめとした受託研究プロジェクトも同様の構造ですので、権利義務関係が第三者の視点で確認できる契約書面を提示して、融資の交渉をすることになります。

長期的な製造販売契約も、原材料費や外注費等を使途とした運転資金を確保するための根拠になり得ます。但し、受注生産型の製品を1年間大量に毎月分割納品する契約書において、中途解約時の違約金に関する条項が無かったために融資申込を謝絶された事例がありました。違約金の請求が難しい場合は、仕掛品に対する実費精算の義務を課す等、保全のための工夫が必要です。

商品・サービスの商品開発フェーズで売上高がゼロの場合は、どのようにデットファイナンスを試みればよいでしょうか。外部のスポンサーから資金の提供を受けるのであれば、全額を出資金として受け入れるのではなく、共同研究(受託研究)の予算と出資金に分割する手法が有効です。スポンサーに用意していただいた資金を、すべてエクイティファイナンスに回す必要性はありません。

資金の提供者の中長期的な視点では、毎年研究開発費を費消するパターンも、累積損失が蓄積して最終的に減損処理するパターンも、研究プロジェクトが失敗して清算する際のインパクトに大きな差はないです。知財の取り扱いが論点になると思いますが、研究プロジェクトが成功した際の利益分配について事前に取り決めができれば、受託研究のスキームを採用することで売上を発生させて、デットファイナンスを検討する余地を作り出すことが可能です。

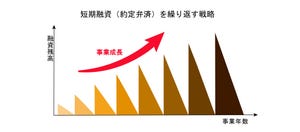

出資関係がない中で事業として研究を受託する場合は、3カ月や6カ月の短期契約で成果を確認しつつ、契約を更新して研究を継続するか判断しますが、出資を伴う受託研究は契約期間が長期となります。製薬業界でよく見られる契約形態ですが、予算総額とプロジェクト期間について合意した基本契約と、フェーズ分割してマイルストーンを定めた個別契約の組み合わせで、狙いを実現します。

資金集めの段階、研究開発の段階、営業活動の段階のそれぞれにおいて、デットファイナンスの機会を逃さないように契約内容を作りこんでいくことが重要です。

デットファイナンスに向く商品・サービスの契約形態の説明は以上です。次回は季節性がある事業の運転資金について考察します。