前回はバックファイナンスについて説明いたしました。今回はレベニュー・ベースド・ファイナンス(以下RBF、Revenue Based Financing)について、RBFプラットフォームYoii Fuelを運営している株式会社Yoii 事業開発部長の柿澤仁氏にお話を伺い、サービスの特徴について情報を整理したので紹介いたします。

RBFは、将来発生する収益を原資として資金調達を行う手法です。スタートアップの資金調達方法が多様化する中で注目を集めています。売上データ、会計ソフトの仕訳データや金融機関口座の入出金データを分析し、将来キャッシュフローを予測して資金を提供するサービスは、コンピューターの処理速度の向上やソフトウェアの進化によって実現が可能になりました。金融機関が行う従来の融資審査は、情報ソースも計算リソースも少ない中で信用力を推計する技術として進化してきた側面があり、決算書の情報をもとに格付けを企業に付与するプロセスもテクニックのひとつでした。柿澤氏によれば「格付けを付与する必要がない点が、RBFの特徴であり融資との大きな違いである」とのことです。

日本のRBFの契約は2020年4月1日に施行された民法第四百六十六条の六(将来債権の譲渡性)の規定に依拠しており、「債権の譲渡は、その意思表示の時に債権が現に発生していることを要しない」ことと「債権が譲渡された場合において、その意思表示の時に債権が現に発生していないときは、譲受人は、発生した債権を当然に取得する」ことによって成り立っています。債権譲渡契約によって金銭の受け渡しが行われるので、金銭消費貸借契約によって実行される融資とは扱いが異なります。

故に、会計の観点でどの勘定科目を使用するのか、検討が必要になります。筆者は「金銭消費貸借契約ではないのだから短期借入金の勘定科目は使わない」、かつ、「将来債権の譲渡によって受け取る金額及びYoiiに対する月々の支払金額は契約で決まっているものの、将来債権自体は未発生かつ金額が未定である」と考え、仮受金を使うのではないかと仮説を立てておりました。Yoii Fuelを利用している企業がどのように会計処理しているのか柿澤氏に訊ねると「前受金として計上しているケースも多い」そうで、仮受金なのか前受金なのか、業界としてのスタンダードがこれから決まっていくフェーズだと理解しました。RBFの利用時は会計処理について公認会計士・税理士にしっかり確認することをお薦めします。

Yoii Fuelの申込書類は他の資金調達方法と比較してシンプルだという印象を受けます。全企業共通で求められる資料は決算書(計算書類一式)・本人確認書類(株主名簿や顔写真付き身分証明書)・売上高の内訳と推移が分かる資料・月次試算表・入出金明細の5種類で、資料提出後に希望金額と期間を伝えます。しっかり経理を行っている企業であれば負担なく準備できるものです。営んでいる事業によっては追加資料が必要となりますが、総じて提出資料の作成負担が小さいと言えます。アカウント発行時と書類提出後の審査で合計2回ミーティングがあり、審査通過後に金額・支払期間・手数料が提示され、契約締結後に契約金額から手数料を控除して送金される流れとなります。

RBFを利用する動機として、手数料がエクイティファイナンスの要求収益率と比べて相対的に低いことは筆者も容易に想像できたのですが、柿澤氏が代表例をもうひとつ教えてくださいました。「特に高価格帯の商品・サービスで顕著なのですが、営業担当者が売上値引きして販売するケースと、定価販売してRBFで手数料を支払うケースを比較した場合、後者の利益の方が大きいことがある」とのことで、資本コストの観点に追加して、利益を最大化するために業務フローを改善する手段としてもRBFを検討する余地があると学びました。

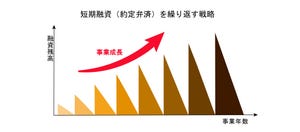

RBFと相性の良い業界としてSaaS事業がよく挙げられますが、赤字等で銀行借入を利用しにくいフェーズや状況でも、足元の売上成長やリカーリングに限らない事業的な積み上げを評価可能であり、売上のボラティリティが大き過ぎなければ検討の俎上に載るので、関心があれば問い合わせると良いでしょう。Yoii Fuelの具体例として、契約金額は数十万円から1億円超の範囲、支払期間は1年以内のようなので、参考にしてください。

レベニュー・ベースド・ファイナンスの解説は以上です。次回は財務担当者の情報収集について私見を述べます。

→前回連載「東大発ベンチャー現役CFOが教えるデットファイナンス入門」はこちら