事業承継を目的に会社の売却を検討しても、「うちのような会社が売れるのだろうか」と心配になることがあるかもしれません。しかし、売却に向けてしっかり準備をしておけば、自社を売れやすい会社にすることは可能なのです。

では、売却しやすい会社とは具体的にどのような特徴があるのでしょうか。今回は、M&Aにおいて、買い手企業から高い評価が受けられる会社の特徴をご紹介します。

■M&Aにおける売り手企業・買い手企業のメリット

M&Aを行うことで、売り手企業や買い手企業にはどのようなメリットがあるのでしょうか。まず、一般的なM&Aにおける売り手企業、買い手企業のメリットを見てみましょう。

<売り手企業のメリット>

・大手企業の傘下に入ることで会社を成長させられる

大手企業や上場企業が買い手となる場合、傘下のグループ企業としてブランド力や信用力が強化されます。また、売却先企業の持つ資本やインフラなどを活用すれば、円滑な資金調達や生産体制の強化、販路拡大などが可能になり、会社を成長させることができます。

・経営者がキャッシュを確保できる

M&Aで会社を売却すれば、経営者はキャッシュを手にすることができます。これまでは、事業経営への投資を優先するあまり、自分の蓄えを充分に確保できなかった経営者の方も多いでしょう。

会社の売却によってキャッシュが得られれば、老後に金銭的な不安のない、ハッピー・リタイアが実現できる可能性があります。

・後継者を見つけ事業を継続できる

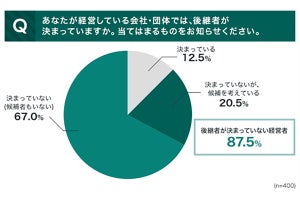

近年、多くの中小企業では経営者の高齢化が進んでおり、「後継者不在」の問題も深刻です。後継者がいないことで、廃業を考える経営者も少なくありません。しかし、それでは取引先や従業員に迷惑をかけてしまう恐れがあるでしょう。

そこで、経営を継続させるための手段として、「第三者への売却」を選択する経営者も多くいます。事業承継のためにM&Aを活用すれば、後継者不在の問題が解決するほか、事業拡大も狙えるなどさまざまなメリットがあります。

<買い手企業のメリット>

・新規事業立ち上げの投資リスクを減らせる

売上を安定的に伸ばすためには、収益源の多角化が欠かせません。しかし、一から新規事業を立ち上げるには、膨大な時間を要し、多額の投資資金、人材なども必要です。

そこで、すでにビジネスモデルとして確立している事業を買収すれば、時間をかけず新規事業へ参入でき、投資リスクも軽減させることができます。

・事業規模、事業領域を拡大させられる

同業種の企業を買収する場合、マーケットシェアを拡大させ、業界内での影響力を強めることができます。また、技術やノウハウ、既存の取引先、流通網などを取り込むことで、自社の事業規模拡大が可能になります。

異業種の企業を買収する場合は、事業領域が拡大することで多方面から収益が発生し、経営の安定につながります。

・企業価値向上を狙える

売り手企業、買い手企業がお互いに経営資源を持ち寄ることで、シナジー効果が生まれることも期待できます。たとえば、売り手企業の持つ独自のノウハウや技術を、買い手企業の持つ販路に乗せて一気に拡販する、といったケースです。

このほか、コスト削減や取引先への交渉力が強まるなどの効果が狙えることもあります。

■売却しやすい会社の特徴7つ

会社や事業の売却、買収には双方にさまざまなメリットがありますが、買い手企業から高い評価を得る「売却しやすい会社」とはどのような特徴があるのでしょうか。

主に「財務状況」「社内体制」「業種・ビジネスモデル」「M&A対応」の点から、7つを挙げてみました。

<財務状況>

1.売上や利益、キャッシュフローが安定している

財務状況が良い会社ほど、企業評価が高くなり売却しやすくなります。特に、売上や利益が継続して発生している、キャッシュフローが安定している会社はとても好まれます。ちなみに、財務対策上、生命保険や役員報酬などであえて利益を圧縮している場合は、赤字でも実質的に黒字とみなされますので問題ありません。

なお、売上が1億円以下など規模の小さい企業や利益の出ていない会社などは、一般的には売却が難しくなります。

2.自己資本比率が高く、借入金が適正な範囲である

自己資本比率が高い企業も、買収を検討している企業から好まれます。借入金はゼロである必要はありませんが、適切な範囲に収まっていることが求められるでしょう。少なくとも、債務超過の企業は売却が困難となります。

借入金の適切な範囲は、業種や会社の規模によって異なるため一概には言えないものの、一般的な目安としては、借入金売上高倍率(=借入金÷売上高/月)が3~4倍程度、債務償還年数(=借入金÷(経常利益+減価償却費ー法人税等))が5~10年程度が適切とされています。

3.会計処理が適切に行われている

粉飾や不正経理がなく、会社の財務が適切に反映された会計処理が行われている点も重要です。簿外債務や連帯保証等も買い手企業が気にするポイントですので、気を付けましょう。

<社内体制>

4.オーナー社長ありきの経営体制から脱却している

中小企業では、オーナー社長の手腕によって経営が成り立っているケースがよくみられます。こうした場合、オーナー社長が抜けた時に業績が下がり、企業価値が毀損することは、買い手企業にとってリスクになります。

その結果、買収を見送る、または安値での評価につながってしまうことがあるため、将来的にオーナー社長が抜けても、業績への影響が限定的になるよう対策しておく必要があるのです。具体的には、経営幹部や幹部候補生を育成して意思決定の委譲を進め、経営者は最終意思決定のみで済む体制にシフトしていきます。

買い手のニーズを高めるには、権限が適切に委譲され、組織的な事業運営が行われていることが欠かせないのです。

5.コンプライアンスに問題がない

コンプライアンス上の問題がないことも、重要なポイントです。M&Aのプロセスにおいて法令違反が発覚すれば、破談になる場合もあるでしょう。

特に、買い手企業が上場企業の場合、厳しいコンプライアンスが求められます。買収の話が進む前に、コンプライアンス上の問題がないかよく確認しておきましょう。

<業種・ビジネスモデル>

6.市場が拡大している業種やストックビジネスである

業種やビジネスモデルも、売却しやすさに影響します。たとえば、市場が拡大している業種は異業種からも好まれる傾向にありますし、介護や証券など、行政からの許認可が必要な業種も需要が高いです。許認可の必要な業種は、一から立ち上げるのに労力がかかり、参入障壁が高いことから、買収のニーズがあるのです。

また、会員から毎月の利用料収入があるなど、「ストック型ビジネス」も好まれます。ストック型ビジネスは、売上や利益が激減するリスクが少なく、会員を保有していること自体に価値が認められるからです。

そのほか、食品スーパーなど寡占化の進んでいない市場では、シェア拡大を狙う同業他社からのニーズが高いです。

<M&A対応>

7.M&A対応が良い

売却しやすい会社の特徴をいくつかご紹介しましたが、買い手企業にとってさまざまな好条件が揃っていても、売り手企業と買い手企業の間に信頼関係が醸成できなければ、M&Aの成約は難しいでしょう。

価格交渉では買い手の根拠に理解を示す、買い手からの質問には納得してもらえるまで丁寧に答える、相手の求める情報は速やかに開示するなど、誠実な態度で臨むことが重要です。

買い手企業に信用してもらえるような姿勢を心がけ、売却を目指しましょう。

■多方面からの経営改善に着手しよう

今回は、売却しやすい会社の特徴について解説しました。なお、売却のしやすさは複合的に決まります。たとえ、業績が右肩上がりでなくても、社内体制の整備に力を入れるなどすれば、買収を検討してくれる企業が現れる可能性があります。

事業や会社の売却を考えるなら、自社の売れやすさを客観的に判断し、多方面から経営改善していく必要があるでしょう。企業価値を高めるにはある程度の時間を要しますので、早めに着手していくことが大切です。