相続や贈与と聞くと、「自分には関係ない話だ」と思ってしまう人が多いようです。最近では、相続税が増税することでより多くの人が相続税の対象になり、また相続や贈与の制度が新しくなって注目を集めているのです。何も知らないままでいると、いざ自分事になったときに、慌ててしまうかもしれません。そこで今回は、贈与税対策として活用できる制度についてまとめてみました。

贈与って何?

そもそも、贈与とはどのようなことを指すのでしょうか。「相続」とセットで使われることの多い贈与ですが、両者の違いは何でしょうか。相続と贈与はどちらも、自分の財産を別の人に無償であげることを指します。ただし、相続の場合、被相続人(あげる人)が亡くなることにより、相続人(もらう人)へ自動的に財産が移ります。ここでは、被相続人や相続人の意思に関係なく相続が発生するため、相続人が相続をしたくない場合は、相続放棄をする必要があります。

贈与とは、基本的に贈与者(あげる人)が生きているうちに、受贈者(もらう人)へ財産をあげる意思表示をします。受贈者も財産をもらう意思を示すと、贈与が成立となります。贈与で財産をもらった人は、その金額が基礎控除額110万円を超えた場合、翌年の2月1日から3月15日までに申告して贈与税を支払う義務が生じます。ただし、特定の制度を活用することで、贈与税を節税することができます。

暦年贈与と相続時精算課税制度とは?

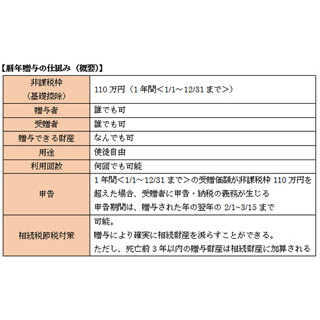

暦年贈与とは、1月1日から12月31日までの間に贈与された金額を算出する課税方法です。年間で基礎控除110万円以下であれば非課税、超えていれば課税されることになります。毎年110万円以下であれば贈与税はかからないため、正しい方法で贈与を行えば、大きなメリットを受けることができます。

ただし、暦年贈与には注意も必要です。例えば、はじめから大きな金額を分割して贈与すると決めている場合です。仮に1,000万円を年間100万円ずつ、10年かけて贈与すると、「定期贈与」とみなされ、贈与税がかかります。定期贈与としないためには、毎年贈与の金額を決める「連年贈与」にすることが大切です。

なお、贈与税には、暦年贈与の他にもう一つ課税方法があり、これを「相続時精算課税制度」と言います。相続時精算課税制度は、一定の直系親族間に認められた贈与方法です。2,500万円までは贈与税を課税せず、2,500万円を超える部分に20%の贈与税がかかります。相続時精算課税制度を選択した場合は、贈与時に贈与税を支払います。そして、相続時には、贈与財産を足して相続税を計算し、この相続税と既に支払っている贈与税の差額分を納めます。

※画像と本文は関係ありません