前回までで私からお伝えしたいことの9割方は終わりました。残りの1割は伝えたいことというよりご質問が多い点です。

会社バレ、法人化、税理士をどう使うかなど、正解のない話になるため個人的な意見になってしまいますが、ぜひ参考にしてみてください。

副業が会社にバレてしまう場合とは?

副業で利益があるにもかかわらず確定申告をしていないことが税務署にバレた場合、ちゃんと申告をして罰金を支払えばそこで話は終わります。

要するにお金で解決できるわけです。これに対してバレてしまったときに面倒なことになる可能性があるのが勤務先にバレてしまったときです。

副業を解禁した会社が増えてきているとはいえ、多くの会社はまだ副業を認めていません。禁止されている副業をしているのが発覚した場合には、クビになってしまうことだってありえます。

参考までに、「なぜ副業がバレてしまうのか」を一応お伝えしておきます。

副業が勤務先にバレる原因は2つあるといわれます。1つめはタレコミです。副業がうまくいくと羽振りが良くなったり、うっかり誰かに話したりしたくなってしまいます。

それが巡り巡って会社に伝わってしまうことは大いにありえます。自業自得ですけど。

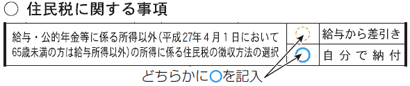

もう1つは自治体から会社に送られる住民税の計算書です。こちらは確定申告した内容をベースにしたものですので、給料以外の利益がある場合にはそれも記載されてしまいます。それが経理担当者の目にとまるとバレてしまうわけですね。

よく確定申告書の住民税の徴収方法の選択の欄で「自分で納付」にチェックを入れるとバレないというお話をみかけますが、絶対ではないのでご注意を。

副業を法人化する

ここから先は「情報」としてお伝えします。副業を法人化した場合、自分自身はその法人から給料を受け取らなければ、個人の収入は勤務先からの給料だけですよね。

もちろん法人税はかかってしまいますが、住民税も変わりません。とはいえ、何はともあれルールは大事ですからね!

就業規則/社内規定で副業を「禁止」としている会社もあるので確認が必要です。そこはお忘れなく。

どのタイミングで法人化すべき?

法人化の話が出たついでにこちらのお話も。個人事業がある程度軌道に乗ってくると「法人化した方が良いのではないか」と考える方が多いようです。

私のところにも「売り上げがいくらくらいになったら法人化した方がいいですかね」という相談がひんぱんに舞い込みます。

この質問は本当に困った質問で、すべての方に有効な回答などありません。その事業の内容にもよりますし、その方の考え方にもよります。

というわけで、ここでは法人化のメリット、デメリットを簡単にご紹介するにとどめます。歯切れが悪くて申し訳ないですが、それだけケースバイケースなのだと思っていただければと。

| 法人化のメリット | 何となく信用が増す気がする |

| 節税策が増える | |

| 法人化のデメリット | 何かとお金がかかる(設立費用、毎年最低7万円の税金、社会保険料など) |

個人的には法人にした場合の社会保険料の負担がとても気になります。馬鹿にならない金額になってしまうこともありますので、法人化をご検討の際はぜひ税理士にご相談ください。

ご自身の事情を伝えれば最適な判断をしてくれるはずですよ。

税理士に依頼すべき?

さて、ここまではご自身で確定申告をするという前提で話を進めてきましたが、もう1つ「税理士に依頼する」という選択肢もあります。

私も税理士ですから、「税理士に頼んだ方がお得ですよ! というか私に是非!!」などと言いたくなるところではありますが、実際には副業程度の確定申告であれば税理士に依頼するほどでもない気はしています。

今回からスマホでの確定申告もできるようになるなど、どんどんお手軽な方向になっていくでしょうしね。

それでもなお税理士に依頼することを考えた方が良いと思われるのは次のような方なのではないかなと個人的には考えています。

ある程度利益が出そうで、節税に関して知恵を借りたい

節税策、ということに関して税理士はたくさんの知恵を持っています。その知恵を借りることによって税理士報酬以上に税金が減るのであれば、その方が楽ですしお得ですよね。

事務作業がとても苦手で、お金を払ってでも誰かにやってほしい

私もそうなのですが、世の中には事務作業をものすごく苦痛に感じる方がいます。

どんなにつらくてもやらなければならないのが確定申告なのであれば、苦痛を免れるために5万円や10万円の支払いですべてをすませるというのも一つの方策です。

「自分で何とかできそうだから税理士に頼まなくていいや」と思うのであれば素晴らしいことです。

ですが、仕事を頼まないにしても何かあったときに相談しやすい税理士を身の回りに1人くらいは用意しておくといざというときに困らないと思いますよ。

確定申告はゲーム

全5回にわたって長々と書き連ねてきましたが、確定申告がめんどくさい作業であることは間違いありません。とはいえ副業を始めた場合には避けては通れないものですから、少し発想を変えてみましょう。

確定申告に向けた作業は「少しでも税金を安くするために1年間かけて行うゲーム」です。その目的を果たすためにはレシートや領収書といったアイテムを集める作業や、それをちゃんとまとめる地味な努力が必要です。時には村はずれの祠にいる税理士にアドバイスを聞くのも良いでしょう。

そういう作業を進めていった先には「まあまあ納得のいく確定申告」というゴールが待っていますので、ぜひ頑張ってみてください。

著者プロフィール: 高橋 創(たかはし はじめ)

専門学校講師、会計事務所勤務を経て2009年に新宿二丁目で高橋創税理士事務所を開設。新宿ゴールデン街のバー「無銘喫茶」、YouTube「二丁目税理士チャンネル」の運営なども行う。著書に『税務ビギナーのための税法・判例リサーチナビ』(中央経済社)、『図解いちばん親切な税金の本18-19年版』(ナツメ社)がある。『フリーランスの節税と申告 経費キャラ図鑑』(中央経済社)が近日発売予定。