ふるさと納税をすると、原則として、寄附額から2,000円を差し引いた全額を所得税・住民税から控除できますが、この控除可能額には上限が定められています。上限額は人によって異なりますから、自分の場合はいくらが上限になるか把握したうえでふるさと納税をするのがおすすめです。本記事では、上限額の計算方法と年収別の早見表を紹介します。

●ふるさと納税控除上限額の計算方法

ふるさと納税の寄附額が上限額を超えた場合、その超えた部分は自己負担になります。上限額の範囲内でふるさと納税をしたい場合は自分の上限額がいくらになるか確認したうえで寄付額を決めましょう。

上限額は総務省のふるさと納税専用サイトなどで、独身または共働きの人、夫婦、共働き+子ども1人、というように家族構成および給与収入別の控除上限額を確認することができます。また、多くのふるさと納税ポータルサイトが提供している「上限額計算シミュレーション」を利用することもできますが、実際には年収額と家族構成だけでなく、社会保険料の額、生命保険料控除額、地震保険料控除、小規模企業共済等掛金控除(iDeCoの掛金)など、多くの情報が必要です。

これは、ふるさと納税の上限額がふるさと納税をする人の年収および家族構成、受けられる所得控除等によって決まるからですが、年間の課税所得金額の目安が分かれば次の計算式に当てはめて自分で簡単に上限額の目安を計算することもできます。

控除上限額=(住民税の所得割額×20%)÷{100%-住民税率-(所得税率×復興税率)}+2,000円

しかし、「自分の住民税所得割額や所得税率が分からない」「計算するのが面倒」という人もいるかもしれません。そこで、次のように計算式を簡素化し、上限額の目安を計算してもいいでしょう。

控除上限額=(課税所得金額×0.02)÷(課税総所得金額に対する係数)+2,000円

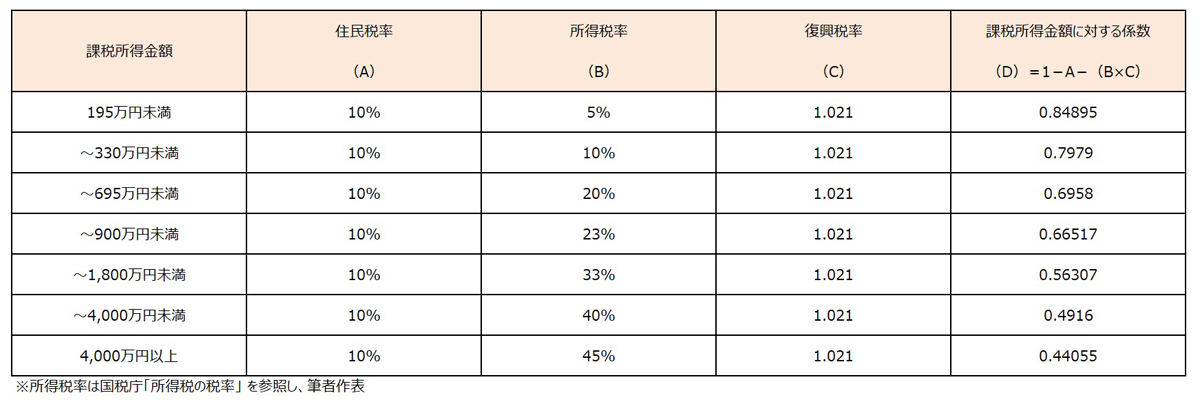

このときの計算式に当てはめる数値は次を参考にしてください。

・課税所得金額:6月頃に送られてくる「住民税決定通知書」に記載されている「課税標準の総所得金額」。会社員の人は会社から配布されます。

・課税所得金額に対する係数:次表のDの数値

たとえば、課税所得金額が300万円の人は、上の簡易計算式に当てはめ、次のように計算します。

控除上限額=(300万円×0.02)÷0.79790+2,000円

計算すると、おおよそ7万7,197円が上限額の目安として算出できます。通常、ふるさと納税は1万円、1万2,000円、2万円というようにキリの良い金額で設定されていますから、この場合には年間寄付額が7万7,000円に納まるようにふるさと納税先を探すと良いでしょう。

なお、住民税決定通知書に記載されている金額は前年所得の金額です。実際にはふるさと納税をした年の所得等から計算しますが、年収や所得控除等が前年と大幅に変わらなければ前年所得を目安に計算しても大丈夫です。

年収が大幅に変わったり、扶養家族が増えたり、あらたに生命保険に加入したりした人は、課税所得の計算から始める必要があります。自分で計算する場合でも、シミュレーションサイトを利用する場合でも、ふるさと納税をする時点では正確な上限額を計算することはできないことは知っておいてください。

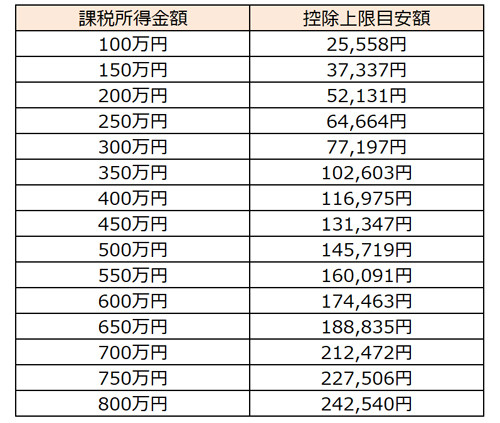

●課税所得金額別、控除上限額早見表

ざっくりと確認できるよう、課税所得金額別の控除上限額の早見表を作成しました。参考にしてください。

なお、課税所得金額ごとの上限額の目安であり、年収別の上限額ではないことに注意してください。年収が同じでも、所得控除額が異なると課税所得金額が変わります。「住民税決定通知書」が手元にない人は、会社から配られる源泉徴収票で課税所得金額を確認することもできます。

●控除上限額を確認し、ふるさと納税してみよう

ふるさと納税の控除上限額は、家族構成や所得控除額によって人それぞれ異なります。自分で簡単に控除上限額の目安を計算することもできますので、ふるさと納税をする前に確認してみましょう。より詳しく知りたい人は、シミュレーションサイトなどで計算してみるのがおすすめです。