-

LGBTカップルが住宅ローンを組む3つの方法と、メリットデメリット

LGBTカップルは、日本の現行法で婚姻関係を認められないことを背景に多くの課題を抱えています。特に住宅購入において、「二人で住宅ローンを組むのが難しい」「片方が一人でローンを組むしかない」と想像する人も多いでしょう。

しかし、LGBTカップルだからといって住宅購入が難しいということはありません。実際に、ゼロリノベでは住宅購入を実現したLGBTカップルのお客様がたくさんいらっしゃいます。

LGBT特有の制約や注意点、購入後のトラブルを事前におさえておくことで、住宅購入がスムーズに進みます。まずは住宅ローンの組み方から確認しましょう。

1.LGBTカップルが住宅ローンを組む3つの方法

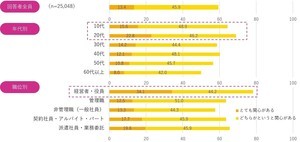

LGBTカップルが二人でローンを組む方法は、「ペアローン」と「連帯債務型」、「連帯保証型」の3つがあり、二人の年収などの状況や、選ぶ金融機関によっても組み方が異なります。それぞれの概要とメリット・デメリットを理解し、上手に活用しましょう。

-

LGBTのパートナーと組む「3種類」の住宅ローン

1-1. ペアローンのメリットとデメリット

ペアローンとは、二人がそれぞれ住宅ローン契約を行い、お互いに連帯保証人となる住宅ローンの形式です。金融機関によっては、ペアローンが同性カップルに対応しておらず、連帯債務型および連帯保証型のみというケースもあります。

<メリット>

・借入可能額が増える

・住宅ローン控除が二人分適用される

二人で住宅ローンを契約するため、借入額を増やすことができます。一人の契約ではあと一歩手が届かない物件でも、ペアローンなら購入しやすくなります。

ただし融資額が増えても、二人の住宅予算が増えるわけではありません。あくまで予算内の物件で利用することを前提としましょう。

<デメリット>

・ローン諸費用が2本分かかる

・収入減少などの想定外をカバーしきれない可能性がある

・関係解消の時に配分等で揉める可能性がある

ペアローンの場合、ローン諸費用が2本分かかるため、他の方法に比べて初期費用が多くなります。また、片方が病気や怪我などでやむを得ず休職する場合、ペアローンを組んだ連帯保証人は相手の分の返済義務も負うことになります。

そのため、ペアローンを組む際には関係解消のリスクも念頭においておきましょう。片方が持ち家に住み続けたい場合は、一括返済しない限りもう一人にも返済義務が生じ続けます。日本の現行法上、同性カップルは法的な婚姻関係を認められていないため、財産分与を求めることが難しく、トラブルに発展することもあります。

1-2.連帯債務型のメリットとデメリット

連帯債務型とは、二人の連名で1本の住宅ローンを契約し、収入を合算する住宅ローンの形式です。ゼロリノベで物件探しをされる同性カップルのお客様は、初期費用のメリットや物件の手放しやすさを考慮して連帯債務型を選択する人が多い傾向にあります。

<メリット>

・借入額が増える

・住宅ローン控除が二人分適用される

・ローン諸費用が1本分で済む

ペアローンとは異なり、ローン諸費用が1本分で済む点が特徴です。

<デメリット>

・団信に入れるのはどちらか片方のみ

・連帯債務者が休職しても返済は免除されない

・関係解消の時に配分等で揉める可能性がある

連帯債務の場合、団信(団体信用生命保険)に加入できるのはどちらか片方になります。団信に加入しない人は生命保険等を利用し、万が一の時の支払い義務に備えておきましょう。金融機関によっては、互いに連帯保証人となることで二人とも団信に加入できる機関もあります。

さらに注意点として、収入合算した連帯債務者が休職し収入が減っても、返済義務は免除されません。予算にはゆとりを持ちましょう。

1-3.連帯保証型のメリットとデメリット

連帯保証型とは、どちらか一人が住宅ローンを契約し、もう一人が連帯保証人になる仕組みです。連帯保証人は住宅ローン控除、団信どちらも利用できない点で、連帯債務型と大きく異なります。

<メリット>

・借入額が増える

・ローン諸費用が1本分で済む

連帯債務型と同様のメリットがあります。

<デメリット>

・連帯保証人は住宅ローン控除が適用されない

・連帯保証人は団信に加入できない

ペアローン、連帯債務型と比較して、返済義務は同等に生じるが住宅ローン控除の恩恵が受けられず、団信にも加入できないという点で大きなデメリットがあります。

2.LGBTカップルの住宅ローン契約で準備しておきたいこと

二人でローンを組む際には、関係解消や万が一の時についても念頭に置いておかなければならないのはどのカップルにも言えることですが、特に同性パートナーであるがゆえの不利益を受けるリスクがあります。住宅ローン契約前に、トラブル回避のため次の準備をしておきましょう。

2-1.物件探しの前に必要書類の準備を

LGBT特有の必要書類に、自治体の発行する「パートナーシップ証明書」や二人が婚姻関係同様のパートナーであることを証明する「公的証書」などがあります。

特に公的証書については、取得に2~3ヶ月を要したお客様もいらっしゃいました。どの金融機関でも仮審査の時点で提出を求められるケースが多いため、物件探しに動き出す前に必要書類の準備をしておきましょう。

書類の記載事項や取得方法の詳細は後編でご紹介します。

2-2.関係解消後に揉めないようパートナーシップ契約書を作成

日本の現行法上、同性カップルは婚姻関係を法的に認められていないため、関係解消時に財産分与を求めることができずトラブルに発展するおそれがあります。

「パートナーシップ契約書」を公正証書として作成し、万が一、二人が関係解消した場合には住宅ローンの返済や財産分与についてどうするか話し合って決めた内容を記載しておくことで、揉め事を回避することができます。

2-3.相続トラブル対策に遺言書を作成

連帯債務型でローンを組み主契約者のみが名義人となる場合、もう一人のパートナーは物件の持ち分を主張することができません。

もし主契約者が死亡してしまった場合、たとえ住宅ローンを二人で折半し返済していたとしても、法的には残されたパートナーに物件の所有権は発生せず、主契約者の親族に相続権が発生します。

親族とパートナーが揉め事にならないよう、遺言や公正証書などで、残されるパートナーに物件を相続したい旨を明記しておくと安心です。

3.ペアローンや収入合算は注意点を理解した上で活用を

ペアローンや収入合算は、購入できる物件の幅を広げる有効な手段ではありますが、一方で諸費用が通常より多くかかる、一人しか団信に加入できない等、思わぬ落とし穴もあります。

メリットとデメリットをよく理解した上で、二人にあった方法を選びましょう。

LGBTカップル向けの住宅ローンを扱う金融機関については、次回詳しく解説します。