前回の記事では、日本型インボイス制度の前提となる日本における現行の消費税の多段階課税方式(「バトンリレー方式」ともいう)と、免税事業者制度について説明した。第2回となる今回は、本丸である日本型インボイス制度の説明と、免税事業者に及ぶ影響について説明していきたい。

「免税事業者だから関係ない」ではなく、むしろ免税事業者に最大の影響が及ぶ

令和5年(2023年)10月1日から導入が始まる予定の適格請求書等保存方式(日本型インボイス制度)。日本においては消費税の多段階課税方式に基づいて、「売上に係る消費税額-仕入に係る消費税額」という算式により各事業者が自身の納税額を算出する。

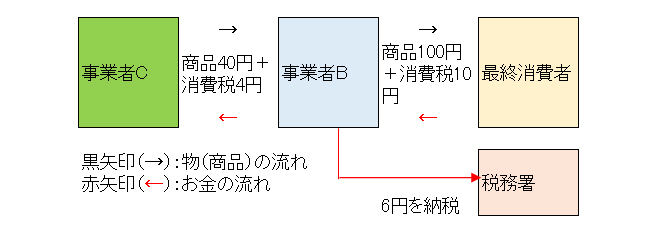

前回の記事で掲載したものと同じではあるが、モデルケースとして事業者Bが、卸売を営んでいる事業者Cから商品を価格40円で仕入れ、最終消費者に価格100円で販売した場合の消費税の支払、受取から納税までの流れを図示しておくので参照していただきたい(商品は軽減税率非適用の税率10%対象とする)。この場合、事業者Bは最終消費者から受け取った10円(100円×10%)と仕入先(事業者C)に支払った4円(40円×10%)の差額である6円を税務署に納税することとなる。

この仕組みにおいて、仕入に係る消費税額を控除する仕組みを「仕入税額控除」というが、日本型インボイス制度が導入された後では、仕入税額控除を適用するには定められた項目が記載されている適格請求書(いわゆる「インボイス」)が必要となるのである。

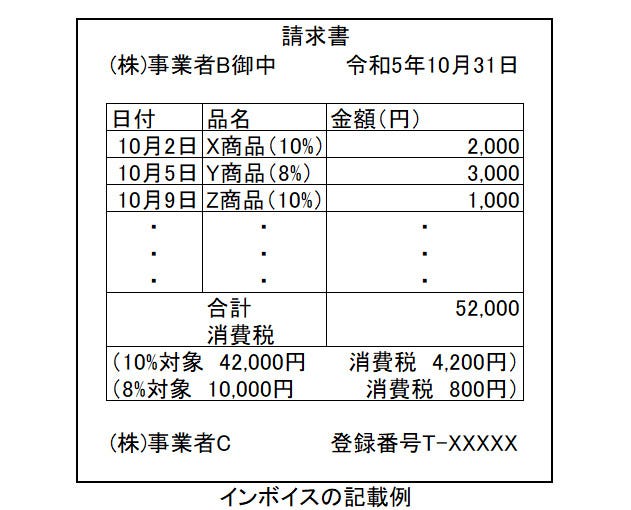

下記が、国税庁からアナウンスされている適格請求書の必須記載事項である。

(1)適格請求書発行事業者の氏名又は名称及び登録番号

(2)取引年月日

(3)取引内容(軽減税率の対象品目である旨)

(4)税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

(5)税率ごとに区分した消費税額等

(6)書類の交付を受ける事業者の氏名又は名称

(出典:国税庁「適格請求書等保存方式の概要」)

太字で強調した箇所が、現行採用されている請求書(「区分記載請求書」という)の方式から追加される事項である。追加された事項の最も大きなものが登録番号の記載である。対象品目の区分(現行でいえば軽減税率対象品かどうか)に応じた適用税率や、区分に応じた消費税額については、計算して事実を記載すれば良い(計算する手間はあるが)が、登録番号については税務署に申請して事業者ごとに付番されるものだ。

つまり、この記載項目に従ったインボイスを発行するには、「適格請求書発行事業者」としての登録申請(及び実際の登録)が必要となるのである。なお、適格請求書発行事業者以外が架空の登録番号等を付してインボイスと誤認されるものを発行した場合、何らかの罰則が適用されるおそれがあるので、絶対に行ってはならない。

インボイスの発行が必要となる事業者

日本型インボイス制度が導入される令和5年10月以降、基本的には上述した記載項目を充たしたインボイスがなければ売上相手先において仕入税額控除を行うことができない。一方で、小売店や飲食店、タクシー会社等が発行する領収書においては、上述の「(6)書類の交付を受ける事業者の氏名又は名称」等、一部の項目を割愛した「適格簡易請求書」(「簡易インボイス」ともいう)形式で発行することもできる。それらの業種においては不特定多数に対して販売等を行っているという事情や、最終消費者である一般の消費者の側では、仕入税額控除の計算を行う必要がないことを勘案したためと考えられる。

しかし、例外が認められているのは基本的にこのケースのみであり、対事業者の取引を行っている事業者であれば、法人、個人事業者の別を問わず、インボイスを発行できなければ売上相手先側で仕入税額控除を行えなくなるのである。

免税事業者のままではいられない?

ここで想定されるのが、取引における免税事業者の締め出しである。世間一般の風潮として副業も推奨される現在、消費税法上の免税事業者(簡単にいえば2年前の課税売上が1,000万円以下の事業者)として事業を行っている小規模な個人事業者は相当数に上ると考えられる。もちろん、副業ではなく本業として個人事業者として事業を行っている方々も日本においては多数存在する。

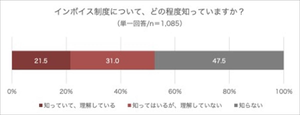

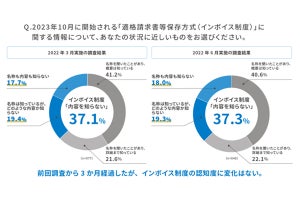

そういった小規模事業者であっても例外なく適用されるのが、今回の日本型インボイス制度である。制度の開始に際して、おそらく適格請求書発行事業者の登録番号、ないし未登録である場合は適格請求書発行事業者の登録予定等を取引先から聞かれる機会が今後増えてくることが想定される。

このとき、制度開始後も免税事業者であり続けるために「登録予定はありません」と回答されると、取引先からの対応で考えられる代表的なパターンは下記のものである。

(1)取引の停止

(2)消費税相当分の値下げ

まず(1)だが、売上相手先である取引先としては、取引を停止するという可能性は大いに考えられる。免税事業者との取引を継続すると、消費税の仕入税額控除を行えなくなるから、当然といえば当然である。適格請求書発行事業者の登録を行っている別の事業者へ発注先を変更するであろう。

次のパターン(2)としては、現状で免税事業者であるにもかかわらず消費税相当額込みで請求が行えていた分について、値下げ要請が行われるというものである。これであれば、取引先としてもあなたからの仕入れ分について仕入税額控除を行えなくても、従来と支払税額は変わらないため、あり得るケースである。

しかし、値下げ要請については問題もある。現行の日本の法制度下においては下請法等による制約があり、発注者側(売上相手先)から強引な値下げ要請を行うというのはグレーゾーンと考えられるのだ。そのため、慎重な対応が迫られる選択肢となっている。

そうすると、免税事業者のままであり続けたいというスタンスの事業者は、得意先からすればある意味では腫れ物に触るようなものであるため、値下げ交渉をするより適格請求書発行事業者として登録済みの事業者に取引を移すというほうが自然な流れかもしれない。

つまり、免税事業者のままであり続けるというのは、日本型インボイス制度開始後は事業者としてかなりリスクを伴う選択肢であると考えた方が良いといえる。

次回は、登録を行った方が良いと想定される事業者や、今回説明した部分の例外として現時点で予定されている経過措置、そして登録の準備について解説していきたい。