会社に属せず仕事をしていると、会社員は自営業の人に比べてお金の面で何かと優遇されていると感じる機会がよくあります。厚生年金や健康保険などの社会保険においてもそうですが、会社の福利厚生制度もしかり。会社によって福利厚生制度の種類や内容は異なるものの、より良い労働環境のなかで従業員がイキイキと安心して働けるため、多くの企業ではさまざまな制度を導入しています。

便利に使える会社の制度の存在を知らないため利用せず、損していること自体にも気づいていない人も案外多いようです。本連載では、そんな「意外と知られていない会社のお得な制度」を紹介していきます。今回は「社内貸付制度」を詳しくみていきましょう。

会社からお金を借りられるって本当?

急にお金が必要になったとき、貯金などで対応できればいいですが、用立てできない事情があれば「お金を借りる」選択を迫られることもあるでしょう。そのとき皆さんはまず何を思いつくでしょうか? 銀行のローンやクレジットカードのキャッシングetc.……。他にも借入先の候補はいくつかありますが、会社からお金を借りることも検討してみましょう。

会社によっては「従業員貸付制度」「社員貸付制度」もしくは「社内貸付制度」などと名称が少しずつ違っていますが、制度の目的は同じです(以下、本文では社内貸付制度と表記)。従業員がお金の問題でトラブルを抱えることなく安心して働けるよう、会社がお金を貸し付ける制度です。

社内貸付制度の最大メリットとは

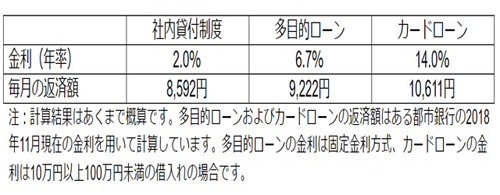

社内貸付制度の最大メリットは、その金利の低さにあります。そもそも福利厚生の一環で行われている貸付制度ですから、利益目的ではありません。そのため、他の金融機関などで借りるよりも、金利が低いケースが一般的です。具体的な貸付利率は会社によって異なりますが、1%~6%程度で設定している会社が多いようです。

仮に借入金利が2%として、ある都市銀行の多目的ローンおよび、カードローンの金利を用いて返済額を比較してみましょう。借入額は30万円で3年返済、元利金等返済とします。

社内貸付制度の注意点

社内貸付制度はうまく利用できればメリットもありますが、そうでない場合もありますので、一般的なローンとの違いをきちんと理解しておきましょう。

■用途が限定されている

銀行のフリーローンやカードローン(キャッシング)は借入金の用途は自由ですが、社内貸付制度では用途が限定されているケースがほとんどです。一般的には「慶事」「疾病」「介護」「災害」「教育」などです。会社によっては自己啓発や余暇利用など、目的が自由な場合もありますが、その際は前述した用途に比べて金利が高めです。

■雇用形態や勤続年数などの条件がある

福利厚生の一環とはいえ、銀行などのローン同様、借入を受けるには審査があります。しかしながら、審査の基準や内容は金融機関とは少し異なり、一般的には勤続年数や就労姿勢、借入の必要性などをチェックされます。また、基本的に社内貸付制度は正社員を対象としているため、契約社員やパート社員など、雇用形態によっては利用できない場合があります。

ほとんどの会社では、貸付を受けている従業員が万一完済前に退職した場合、退職時に一括返済を求めます。会社の退職金制度次第では、退職金額が残債額に満たないこともあり得ますから、「退職しても完済できるか」という基準で審査する企業が多いようです。

![[特集]介護保険制度を基本から理解する 第1回 介護保険ってそもそも何?](/article/nursing_care-1/index_images/index.jpg/iapp)