老後の資金を準備する制度のひとつであるiDeCo(個人型確定拠出年金)といえば、その節税メリットが特に注目されています。

では、実際にiDeCoを始めるとどれくらい節税できるのでしょうか? 節税の仕組みについて解説します。

iDeCoで節税できる仕組みは? どのくらい節税になる?

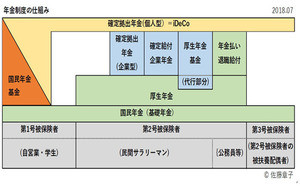

iDeCoは、自分で加入しコツコツ積み立て、運用して老後の資金を準備する制度です。特にメリットといわれるのが、(1)積み立て時、(2)運用中、(3)受け取り時の3つのタイミングで受けられる税の優遇です。

(1)積立額に応じて、その年の所得税・住民税が軽減される

iDeCoでは、積み立てたお金の全額を税金計算の元になる所得から差し引くこと(=所得控除)ができます。その結果、税額が少なくなります。

例えば、所得税率が10%、住民税率が10%の人の場合、積立額の20%分の税が軽減されます。仮にiDeCoで月1万円、年間12万円を積み立てていたら、所得税と住民税合わせて2万4,000円分が軽減されます。つまり、iDeCoをすることで2万4,000円の節税になるのです。

節税できるのは、その年だけではありません。税率などが同じ条件で毎月1万円を30年間にわたって積み立て続けると、節税額は合計で72万円にのぼります。

なお、積み立てる金額が高いほど軽減できる税額も大きくなりますが、毎月・1年間に積み立てられる金額には上限がありますので、軽減される税額にも上限があります。具体的に積み立てられる金額は職業などにより異なります。

(2)運用中に得た利益に税金がかからない

iDeCoでは預金や投資信託などを購入して運用しますが、その際に得た利益に税金がかかりません。

例えば預金では利息、投資信託では値上がり益や分配金の利益を得ることがあります。通常はこれらに20.315%の税金がかかりますが、iDeCoの口座で運用して得た場合には税金が差し引かれないのです。

もし、運用によって10万円の利益が出たとき、通常なら約2万円の税金が差し引かれて受取額が約8万円になりますが、iDeCoなら手取り10万円となるのです。

運用による利益は、積み立て、投資をしたその年だけで得るとは限りません。もし、運用をしている間、安定的に利益を出せたらどうでしょう?

例えば、毎年1万円×12カ月×30年間=360万円の積み立てをして、運用の利回りが年3%だった場合、30年間での運用の利益は総額約218万円になります。もし、ここから税が差し引かれれば手取りは180万円弱になってしまいますが、税がかからなければ利益のすべてが手取りになります。

運用での利益に税がかからないメリットは、長期間でみると小さくないことがわかりますね。

軽減できる税額は、iDeCo公式サイトなどでシミュレーションできます。iDeCoを始める前にはぜひチェックしてはいかがでしょうか。

(3)受け取り時にも税の軽減がある

iDeCoで積み立て、運用したお金は、60歳以降に受け取ることができます。

このとき、受け取るお金は所得税の対象になりますが、所定の金額までは軽減を受けることができます。

軽減できる金額は受け取り方や受け取る金額によって異なります。一時金で受け取るなら「退職所得控除」、年金形式で受け取るなら「公的年金等控除」といって、税金計算の元になる所得の合計額から一定の金額を差し引く仕組みが使えます。控除される分だけ課税の対象になる所得が少なくなるので、納める税金を軽減できます。

例えば、一時金で受け取る場合には「退職所得控除」という控除をさしひくことができますが、この金額は積立期間が長いほど大きくなります。積立期間が20年間なら、40万円×20年間=800万円になります。もし、iDeCoで受け取る一時金が800万円以下なら、税がかからずに受け取ることができるのです。

また、年金形式で受け取る場合にも、「公的年金等控除」といって、公的年金と同じ扱いで控除を差し引くことができます。

公的年金等控除は、その年の所得に応じて控除額が変わりますが、一番低い場合で65歳未満であれば年間70万円、65歳以上であれば年間120万円を差し引くことができます。つまり、年間のiDeCoの受取額がさきに挙げた金額以下であれば、非課税で受け取ることができるのです。

この金額を超えると雑所得として課税されますが、公的年金と同じ扱いになります。公的年金の税率は低く設定されており、所得税は5.105%です。仮に税がかかっても、ほかの所得に比べると低い水準ですみます。

税のメリットが薄れるケースに要注意

このように税のメリットがあるiDeCoですが、一部では税のメリットが薄れてしまうケースがあります。

例えば、マイホームをローンを組んで購入したときに受ける住宅ローン控除は、住宅ローンの年末残高×1%の金額を、所得税から軽減できます。

iDeCoを積み立てると、掛金の額だけ課税所得を減らす効果がありますが、その分、税額が低くなるために、住宅ローン控除で軽減できる税額が小さくなることがあります。

あるいは、専業主婦(夫)の人は、積立時の税金のメリットが薄いのも事実です。iDeCoでは、積み立てた掛金の分だけ税の軽減を受けられますが、それは納めるべき所得税や住民税がある場合にメリットになるためです。もともとの納税額が0円だったり、少なかったりすると、節税効果はあまり高くありません。

とはいえ、この場合も掛金を積み立てるときの税のメリットがないだけで、運用での利益や老後に受け取るときの税の軽減は受けられますので、上手に老後資金を準備する方法として十分に活用できるでしょう。

賢く税金を抑え、着実に老後資金を準備しましょう

このようにiDeCoは、老後の資金を準備するためにコツコツと積み立てをしながら、税制優遇を活用できる制度です。上手に節税をしながら、将来の老後資金をコツコツと準備できるとよいですね。