マネ―スクエアのチーフエコノミスト西田明弘氏が、投資についてお話しします。今回は、米国の金融緩和策について解説していただきます。

ゼロ金利+量的緩和

米国の中央銀行にあたるFRB(連邦準備制度理事会)は、政策金利(FFレート誘導目標)をコロナ・ショックのあった昨年3月以降0-0.25%に維持しています。これは、リーマン・ショック後の2008年12月4月から2015年12月の期間とならんで過去最低水準です。

そして、政策金利をほぼ「ゼロ」にするだけでなく、リーマン・ショック後も、そして今回も国債などの債券を購入する、いわゆる量的緩和(=QE)を実施しています。それだけ、景気を刺激して回復軌道に乗せるために強力な金融緩和策が必要だということでしょう。

オイル・ショックとボルカー議長

政策金利の最高は80年3月から81年5月の期間に断続的につけた20.0%です。当時は、73年と79年の2度のオイル・ショック(中東危機を背景とした原油価格の急騰)を受けて物価が高騰していました。CPI(消費者物価)は80年3月に前年比14.8%まで上昇しました(※1)。

(※1)日本では73年の第1次オイル・ショック後の物価上昇がとりわけ激しく、トイレットペーパーが買い占められるなどして、「狂乱物価」と呼ばれました。

そうした状況下で79年8月に就任したばかりのボルカーFRB議長は、インフレ退治を最優先にして、アグレッシブな利上げを敢行したのでした。ボルカー議長はインフレの根底にある国内の強い需要を抑制するためにはリセッション(景気後退)もやむを得ないと考えていた節があります。

足もとで高まる価格上昇圧力

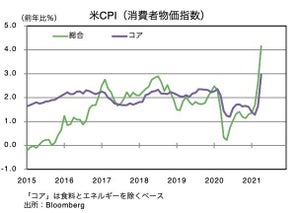

さて、米国の今年4月のCPIは前年比4.2%。ちょうど1年前にコロナ・ショックで物価が落ち込んだ影響で前年比が押し上げられる、いわゆる「ベース効果」が大きいとされています。

もっとも、製造業部門では足もとで価格上昇圧力が強まっているようです。5月のフィラデルフィア連銀製造業景況指数(※2)は31.5と、48年ぶりの高値となった前月(50.2)から低下、市場予想(41.5)も下回りました。ただし、内訳項目である「仕入価格」は78.5と、80年3月以来の高値。同じく「販売価格」は43.0と、81年5月以来の高値となりました。偶然の一致でしょうが、80年3月から81年5月までは上述した政策金利が20%だった期間と完全に重なります。

(※2)製造業の景況指数として、全米を対象としたISM(サプライマネジメント協会)指数が有名です。ただし、同指数の内訳項目の中で価格に関するものは「仕入価格」しかありません。そのため、ここでは「仕入」と「販売」の両方の価格指数があるフィラデルフィア連銀指数を取り上げました。

「インフレ率の上振れは一時的」なのか

コロナによるサプライ(供給)・チェーンの障害や景気対策による需要の上振れがまもなく落ち着きをみせるのか。そうであれば、「インフレ率の上振れは一時的」とのFRBの判断が正しいことになります。

一方で、インフレ率の上振れが消費者や企業の行動に影響を与えれば、そのこと自体が持続的な高インフレを招く可能性もあります。例えば、値上がり前の駆け込み需要や、将来の値上がり期待から在庫を積み増せば、景気が過熱してインフレ圧力を生むからです。その場合、FRBは方針転換して、手遅れにならないうちに現在の強力な金融緩和を巻き戻す必要があるでしょう。

どちらのシナリオが展開するのか、今後の状況を見守る必要がありそうです。

物価上昇圧力の事例 ISMは景況感指数の発表に際して、様々な企業の声を拾っています。最新の5月分(製造業は6/1、非製造業は6/3発表)から物価に関するコメントをいくつか紹介します。

部品の納期や品質が悪化している。需要は強いが、それに見合う労働力が不足している(コンピューター&電機)

原材料や経験ある労働力の不足によって納期を守るのが困難になっている。そうした状況は今年いっぱい続くかもしれない(金属加工製品)

商売は上々だが、労働力と原材料の不足がコスト上昇につながっている(家具)

銅、鉄、塩ビなどを材料とする製品の急速かつ持続的な価格上昇を大変懸念している。製造段階での課題や納期の遅れに改善はみられない(小売)

原材料や輸送のコストの上昇、海外からの貨物の遅れ、米受け入れ側での遅れなどの困難に直面している(卸売)