◆自分にとっての適切な貯蓄額がわからない人は

上手にお金を貯められない原因のひとつに、自分にとっての適切な貯蓄額がわからないということがあげられます。

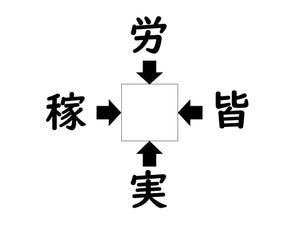

よくあるのは、無理な貯蓄額を設定し、結局お金が足りなくなって、せっかく貯めた貯蓄を取り崩してしまうケース。そんなことにならないために、次の手順で貯まるサイクルを作りましょう。

◆まずは「現金・電子マネー・スマホ決済」の支出の確認から

クレジットカードのポイントを貯めるために日常品もカード払いにする人が増えているようです。でも、家計の引き締めには現金が有利。財布に入っているお金が減っていくのを見るのは寂しいものですよね。この感覚が支出を抑えます。

ただし、時代はキャッシュレス。以前は現金で払っていた分を電子マネーやスマホ決済で支払う人も増えているでしょう。日常的な食費や雑貨などは、現金、電子マネー、スマホ決済を使う人が多いでしょうから、まずはこの3つの支出の内容を確認することから始めます。

◆現金支出は週1回のレシートチェック

現金での支出は必ずレシートをもらって取っておき、週に1回、たまったレシートを眺めてみましょう。買わなくてよかった、無駄遣いしたと思うものがあれば、そのレシートを封筒などに入れて残しておきます。必要な支出として納得できるレシートは処分。

これを繰り返し、1カ月たったら、買わなくてもよかったレシートの金額を合計します。

◆電子マネーやスマホ決済は履歴を確認

電子マネーやスマホ決済は、スマートフォンのアプリから履歴を確認できるものがほとんどです。交通系の電子マネーの中には駅の券売機で確認するものもあります。ちょっと面倒ですが、1回だけ、1カ月分の履歴を確認してください。

現金と同様に、1カ月分を振り返り、無駄遣いしたと思うものがあれば、その金額を合計します。ただし、交通系の電子マネーを通勤定期のみに利用している人は、電子マネーには、この作業は必要ありません。

現金、電子マネー、スマホ決済で無駄遣いした合計額はいくらでしょうか。この金額、貯められたはずですね?

無理をしないために、この無駄遣いの3分の2の金額を翌月、貯蓄してしまいましょう。預け先は給与振込口座の定期預金1年もの(自動継続)がおすすめです。

◆無駄遣いの3分の2を先取り貯蓄

翌月は、先に貯蓄に回した分、使える現金が減っています。電子マネーやスマホ決済は、できればクレジットカードには連携させずに、使う予定の金額を事前にチャージするのがおすすめ。レシートや履歴・残高を確認をしながら、よく考えて使います。

現金をいくら引き出したか、いくらチャージしたかを手帳などにメモしておき、その範囲で使うようにします。先取り貯蓄は無駄遣いの3分の2ですから、まだ多少の余裕はあるはず。納得がいく支出については深追いしません。こんな調子で、先取り貯蓄を続けます。

毎月の支出が全く同じとはいきませんし、1年のうちで支出が増える月があるものです。

家庭によっても違いますが、3月4月の年度替わり、7月8月の夏休み、年末の12月など。あらかじめ支出が多いとわかっている月は、無理せず先取り貯蓄の額は減らして大丈夫。逆に余裕があれば、翌月の貯蓄額は増やします。3カ月単位で収支トントンに持ち込むつもりで貯蓄の平均額を探りましょう。

◆半年たったら自動積立をセット

半年が過ぎる頃には、これくらいなら大丈夫という目安がわかるはず。その金額で自動積立定期を設定します。銀行の自動積立定期預金は、一度申し込めば、毎月決まった日に決まった金額を普通預金から定期預金に振り替える仕組みです。

毎月の支出が多少でこぼこして赤字になる月があるかもしれないので、普通預金には少し残高を残しておきます。

預金の金利が低いため、普通預金でも定期預金でもあまり変わらないと、貯めたいお金も普通預金に置きっぱなしの人もいるようですが、定期預金として別にすることで、線引きができ、貯めたお金がいくらかもわかりやすくなります。

◆クレジットカード払いをチェックし、ボーナス月の増額

現金・電子マネー・スマホ決済の支出をコントロールできるようになったら、銀行口座からの引き落しやクレジットカード払いもチェックしましょう。クレジットカードで払うのは、毎月の固定支出(公共料金、通信費など)と、年に数回の特別支出(家電製品、旅行代金、スーツ・コートなどの大物衣料品など)です。

特別支出で使える金額はボーナスや普通預金残高の範囲内。クレジットカード明細や銀行通帳を眺めて、無駄遣いはないかチェックします。銀行の通帳記帳をしていない人は、インターネットバンキングを申し込んで、ネット上のWEB通帳で確認するようにしましょう。

ボーナスがあって貯蓄に回せる余裕があるなら、自動積立にボーナス月の増額を設定します。これで貯まる仕組みができました。

ただし、毎年、家計は変化しますから、一定期間ごとの見直しが欠かせません。支出チェック、適切な貯蓄額の確認、一定期間ごとの見直し、このサイクルを繰り返すことで、無理せず貯まる体質になっていくはずです。

毎月の積立は、NISAの「つみたて投資枠」を使う方法もあります。例えば、毎月3万円を積立てる場合、1万円は定期預金、2万円はつみたて投資枠で投資信託を積立てるなど。

ぜひ、チャレンジしてみてください。

文:坂本 綾子(ファイナンシャルプランナー)

大学在学中より雑誌の編集に携わり、卒業後にライターとして独立。2010年にファイナンシャルプランナー坂本綾子事務所を設立し、マネー全般の記事を執筆に加えて、生活者向けのお金のセミナーや家計相談も行う。

文=坂本 綾子(ファイナンシャルプランナー)