◆どこかのタイミングで3500万円程度の一戸建てを建てるか、買うかしたいのです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。

今回は、夫の借金が発覚し、返済にすべての貯金を充てたが足りず、毎月の返済に追われているという主婦の方からの相談。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

◇相談者

たんぽぽさん(仮名)

女性/アルバイト/35歳

九州/借家

◇家族構成

夫(39歳)、子ども(9歳・7歳・3歳)

◇相談内容

最近、夫の借金が発覚し、返済にすべての貯金を充てましたが足りず、毎月の返済(雑費に含んだ約8万円)に追われています(毎月4万円の返済の予定)。両親に借りた分も合わせると、残り800万円ほどになりました。2~3年で金融機関への借金をすべて返済、その後3~4年で両親へ返していく予定です。

子どもの大学資金は、学資保険代わりに加入している積み立て式の生命保険でまかなう予定ですが、第1子が大学入学後に一部解約が可能になるため、初年度の費用は貯金でまかなわなければなりません。高校までは公立と考えていますが、大学準備や高校の資金が間に合うか不安です。

資金不足により他の生命、医療保険は解約しましたが、月5000円程度の終身医療保険に入ることを検討しています。現在家賃に10万円払っており、どこかのタイミングで3500万円程度の一戸建てを建てるか、買うかしたいのですが可能でしょうか?

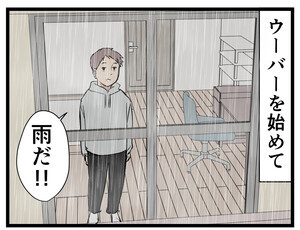

今はパートで短時間の勤務ですが、下の子が小学校高学年くらいになりましたら、様子をみて正社員として働くことも検討しております。正社員であれば手取り年収で200万円ほどかと思いますが、体調など不安があり、できればパートで時間や日数を増やすことで対応したいです。

◇家計収支データ

たんぽぽさんの家計収支データは図表のとおりです。

◇家計収支データ補足

(1)収支について(相談者コメント)

足りない場合は、口座の貯金かボーナスで補填しています。借金の残高は今現在320万円ほどで、金利は8%。

(2)住居費について(相談者コメント)

住宅の購入時期については、なるべく早く購入したいのですが、今は金融機関への返済を優先しているため、2、3年後の返済完了時と考えています。両親から追加でお金を借りることは考えておりません。

(3)車両費について(相談者コメント)

車は1台で5年目、廃車になるまで乗りたいです。5人家族なので軽自動車に乗れないため高くつくのが残念です。車の税金約3万5000円、車検代11万円/2年ごと、ともに車両費に含んでいます。

(4)加入保険について

夫/生命保険=毎月の保険料7万5000円

(5)ボーナスの主な使い道について

ほぼ全額、借金の返済

(6)教育費について(相談者コメント)

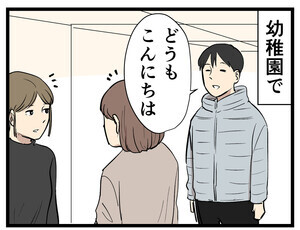

幼稚園、小学校費と習い事。本人の希望次第ですが、親の希望としては3人とも高校まで公立、その後大学などへの進学を考えています。児童手当については、生活費の補填や貯蓄、借金の返済です。

(7)お勤め先について(相談者コメント)

退職金額は定年までで1000万円程度かと思います。夫にはできれば定年まで勤めてほしいですが、現在の収入以上を保障できる顧客や実力が付き次第、独立するかもしれません。健康であれば70歳くらいまで働いてくれたら……と話しています。

私は、正社員として働く際は、現在のアルバイト先ではなく、専門職として再就職します。その場合、年収200万円くらいですので、手取り月収ですと17万円程度かと思います。

◇FP深野康彦の3つのアドバイス

アドバイス1:毎月6万円貯蓄しつつ、3年で320万円を完済する

アドバイス2:6年後には住宅購入も可能に。ただし、コストアップ分の収入増を

アドバイス3:教育費のめどが立ったら、親に一括返済。老後資金はそのあと

◆アドバイス1:毎月6万円貯蓄しつつ、3年で320万円を完済する

お子さんが3人おられて、借金の返済とは厳しい話です。ご主人には今後しっかりと働いてもらいましょう。借金返済、住宅購入、3人の子どもの教育費をどうしていけばいいのか、1つずつ考えていきましょう。

家計の見直しが必要ですが、その前に保険が気になります。お子さんの大学資金としてということですが、積立式の生命保険の保険料が家計を圧迫しています。

ただ、詳細が分からないので、仮に加入から10年目に900万円以上の解約返戻金を受け取れるのであれば、払込保険料と同等になるので、その時点で払い済みにすることができます。ここでは、そのまま49歳まで払い込む前提で話を進めます。

ただ、満期で1800万円の受け取りですが、ご主人の死亡保障がそれしかないのも事実です。お子さんが3人いることを考えれば、最低でもあと2000万円、保障期間10年の掛け捨ての定期保険に加入してください。10年後は1000万円に減額、第3子が成人、または大学を卒業するまで保障を確保してください。

加えて、ご夫婦二人とも医療保障がありません。共済で構いませんので、加入するようにしてください。これは必須です。定期保険と二人の共済で毎月8000円程度の保険料が追加になります。

現在の家計では、2万円以上の使途不明金があります。また、食費8万円は子ども3人とはいえ、少々かけすぎです、2万円の節約を。雑費に計上している返済額は4万円ということですから、これも貯蓄に回せます。

都合、使途不明金2万円+食費節約2万円+返済減額分4万円-追加保険料8000円で、7万2000円となりますが、ここから少なくとも毎月6万円は貯蓄してください。これで年間72万円。

さらにボーナスから140万円を返済に回し、50万円は貯蓄に。1年目は、現在の30万円を加えて152万円貯蓄できていることになります。まずは、これが基本となります。

2年目は毎月の貯蓄額は同じ6万円。ボーナスから100万円を返済、90万円を貯蓄。合計162万円の貯蓄です。累計314万円です。3年目も毎月貯蓄額は同じ、ボーナスから30万円返済、160万円を貯蓄で合計232万円。累計546万円になっています。

この間、ボーナスから合計270万円返済、毎月4万円返済、3年で144万円。3年後には414万円の返済となり、金融機関から借りた借金は完済となります(少しの誤差はボーナスなどで調整してください)。

貯蓄をしながら、返済することが大事です。3年後には546万円貯蓄ができ、借金もなくなります。

◆アドバイス2:6年後には住宅購入も可能に。ただし、コストアップ分の収入増を

両親への返済は、10年待ってもらってください。このあと、住宅購入のための頭金づくりをしなければなりません。

10年後には、一括で返済すること、教育費を確保しなければいけないこと、住宅購入をすること、その頭金を貯めること、どういう返済計画にするのか等々、これらすべてを両親にきちんと説明し、10年待ってもらうようにしてください。

住宅購入は、借金返済の3年後、今から6年後を目標に頭金づくりです。3年目の貯蓄プランと同じで、毎月6万円、ボーナスから160万円、年間232万円。それまでの借金返済分4万円、ボーナスからの30万円は子どもの教育費にあててください。高校までの費用は、家計から出していくようにしてください。

年間232万円、3年で696万円。それまでの貯蓄546万円と合わせて、6年後には1242万円貯まっていることになります。ここで初めて、住宅購入の検討ができます。

物件価格3500万円であれば、頭金700万円、諸費用200万円、住宅ローン2800万円。このときご主人は45歳ですから、長くても20年返済でローンを組みます。金利1.3%で毎月返済額は13万2500円。これに固定資産税や戸建てであれば、将来的な修繕費もみておく必要があります。

現在の住居費から5万円程度は増えてしまいます。が、購入自体は問題ないでしょう。貯蓄の残りは342万円です。

では、住居費の増加分をどうするかです。たんぽぽさんは、下の子が小学校高学年になったら、フルタイム勤務と書かれていましたが、6年後、下の子が9歳です。フルタイム勤務は無理でしょうか? できれば、小学校に上がる4年後には、もう少し収入アップを考えてほしいところです。

ただ体調不安があるとのことですから、住宅購入を機に、収入増の働き方をしてください。無理はせず、住居費の増加分、生活費の増加分がまかなえるぐらいでもいいでしょう。厚生年金加入ができる月15万円を目標にしてほしいですが、月9万、10万円ぐらいでも構いません。

住宅購入をするのであれば、ここは頑張りどころとなります。

◆アドバイス3:教育費のめどが立ったら、親に一括返済。老後資金はそのあと

次は、教育費です。住宅購入後も、年間約230万円の貯蓄をキープ。4年で920万円。住宅購入後の残りが340万円ですから、都合、10年後には1260万円貯蓄できています。

まず、ここから両親に借金を一括で返済してください。10年待ってもらう約束ですから、それができるように、貯蓄ペースは崩さないように頑張ってください。借金返済後は800万円が残ります。これが子どもの教育費ということです。

9年後に第1子の大学進学費用が必要なので、実際には10年後はそれを差し引いた金額となります。10年後には、払い込み続けていれば、保険の返戻金1800万円を受け取ることになります。10年後、すべての借金がなくなり、保険の返戻金を受け取ったとき、子どもの教育費問題もクリアになります。

この時点で2000万~2500万円金融資産があることになり、子どもの教育費をまかなっても、半分ぐらいは残すことができるでしょう。第3子が大学に進学するころには、上の2人は卒業していますので、教育費、生活コストも抑えることができるでしょう。

第3子が大学進学するとき、ご主人は53歳、たんぽぽさんは49歳。60歳定年、65歳公的年金受給までが、最後の貯めどきです。年100万円貯めるのか、200万円貯めるのかで、お二人の老後資金が決まります。ご主人の退職金もあるようですし、年収からすると、公的年金の受給額は、お二人で生活するのに困ることはないでしょう。

3年後の借金完済、6年後の住宅購入、10年後の両親への一括返済。たくさん乗り越えないといけないことがあります。老後資金までイメージするのは難しいかもしれません。1つずつ問題をクリアしていけば、先は見えてきます。

最初の3年をまずは頑張って、借金返済が終わったら、またご相談を寄せてください。定期的に、柔軟に見直していきましょう。

◆相談者「たんぽぽ」さんから寄せられた感想

とてもご丁寧で具体的なご回答をいただきまして感激しております。返済を焦りすぎて貯蓄を後回しに考えておりました。いただいたアドバイスを参考に、もろもろ修正したいと思います。

厳しい状況ではありますが、家族で日々楽しく頑張っていきたいと思います。深野先生、ありがとうございました。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文:伊藤加奈子

文=あるじゃん 編集部