前のページでは、債券を組み合わせたポートフォリオ運用のことについて書きました。では、債券運用を行う際に気をつけるべきことは何でしょうか?今回のコラムでは債券運用のリスク・注意するポイントについて説明いたします。

債券運用におけるリスク

このページでは債券投資にかかるリスクと、個人投資家としてポートフォリオ構築を行う際に債券を組み入れる際に注意すべきことという観点で説明をしていきます。

まず債券運用におけるリスクには以下のようなことがあげられます。

信用リスク(お金を返してもらえないかもしれないリスク)

債券を出している国や会社である発行体は、資金調達のために債券を発行します。その見返りとして利子を支払い、満期には元本を返還します。発行体の財務状況が脆弱であった場合に、期中の利子が支払われなかったり、満期時に元本が返ってこなかったりするリスクがあります。そのため、債券を選ぶときにはその発行体の財務諸表等を確認し、利払いやお金を返してもらうことを問題なく行える状況にあるかをチェックすることが大切です。

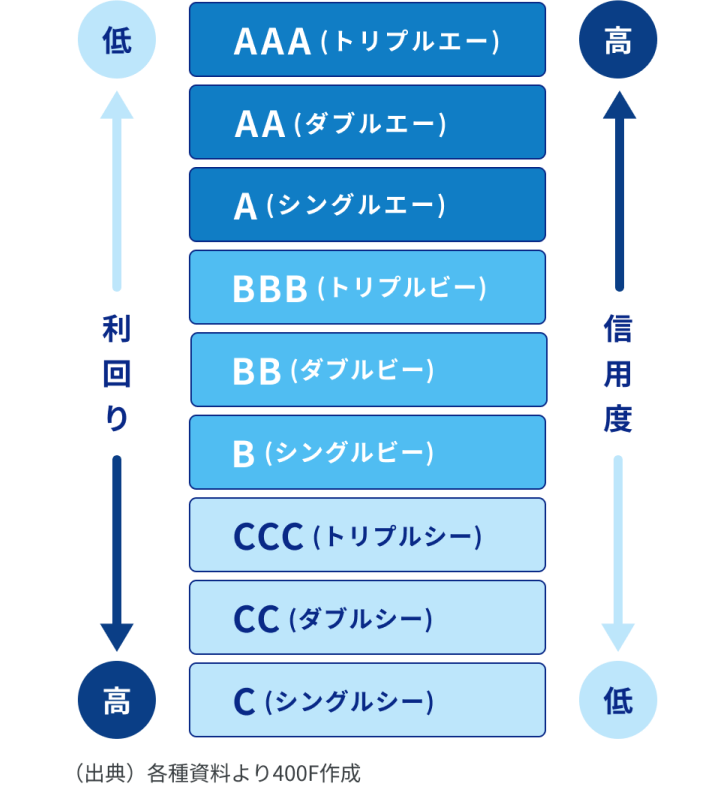

債券を購入する場合に参考にされることが多いのが「格付」です。「格付」は、民間の格付け会社が、発行体の財務内容等を評価し、ランク付けした意見です。このため、同じ債券であっても格付け会社によって評価が異なることがあります。格付けの例としては、以下のような図になります。一般的に格付けの高い債券ほど利回りは低くなり、格付けの低い債券ほど利回りは高くなります。そのため、利回りが高い債券が運用上必ず良いという訳ではありませんので、銘柄選びの際はご注意ください。

価格変動リスク(買ったあとで値下がりするかも?)

債券の価格も満期までの期間、発行体の信用力の変化、市場の金利の影響により変動します。一般的に金利が上昇すると既存の債券の価値は低下して、金利が低下すると既存の債券単価は上昇します。

例えば、100円で発行された債券で金利が年5%だったとします。そうすると年間5円の利子が支払われます。そういった中で世の中の金利が年10%に上がった場合、既に発行されている債券も同水準の利回りになるように市場で取引される債券の価格が下落します。年間5円の利子で年10%の利回りとなる債券価格は50円になります。このような仕組みにより、金利が上がる局面では債券価格が下落することになります。もちろん債券は満期まで保有すれば原則として元本が返ってくることになりますが、金利動向や発行体の信用力の変化によって運用期間中の価格変動リスクを負うことになります。

為替変動リスク(外国の債券は円との交換で損をすることも)

金利の低い日本と比較した際に相対的に高金利のドルやユーロなどで運用される債券に魅力を感じる方も多いのですが、外貨建て債券を購入する際には為替レートの変動によって円で換算した時の受取額が変動する為替変動リスクが発生します。なお、円金利と外貨の金利の差が拡大すると当該外貨高円安になり、縮小すると当該外貨安円高になる傾向があるとされています。

流動性リスク(売りたいときに売れないことも)

流動性リスクとは売買活動が極端に少なくなることで取引が成立せずに、希望した価格で売れないリスクのことをいいます。例えば、発行体の信用リスクが顕在化したときや天災などが発生したことで市場での取引が行われなくなってしまうような時に発生します。国債などの流動性が高い債券であれば市場で取引されている価格で希望するある程度まとまった量の取引が可能ですが、そうではない債券では市場実勢から見込まれる価格で売買ができなかったり、売りたいときに買い手が現れなかったりするリスクも考慮しておく必要があります。

カントリーリスク(その国の情勢に影響される)

国全体の経済や政治の不安定性のことをカントリーリスクと言います。外国債券の場合、発行体の国や地域の経済・政治環境の変化に起因する影響も考慮しなければなりません。

新興国の政治・経済・社会情勢は、先進国と比較して大きく変動する場合があり、政治不安、経済不況等が債券の価格や為替市場に大きな影響を与えることがあります。また、例えば、ウクライナへのロシアの侵攻、ガザでの戦闘などによって債券の元利金の国外送金が制限されたり、不可能となったりするといったようなこともあります。

個人が債券投資を行う際に気を付けたいこと

では次に、個人が債券投資を行う際に気を付けたいポイントについて説明します。

取引金額が大きい

1万円から投資できる個人向け国債や地方債、10万円から投資できる社債もありますが、一般的に債券の最低投資金額は投資信託や株式と比較して高くなっています。そのため一つの銘柄に投資をする際にある程度のまとまった資金が必要になります。結果として集中投資が行われることとなりポートフォリオの多様化が難しくなるリスクもあります。

ただし、個人がポートフォリオを検討する際には株式投資でインデックスファンドへの投資を中心に置くのと同じように債券運用においてもベーシックな債券を中心としたポートフォリオ構成が良いと考えられるため、そこまで多様な債券を数多く持つ必要はないと考えます。

債券の種類によっては思わぬリスクを抱えることになる

債券にはさまざまな種類があります。債券投資を検討する際に高い金利の債券が目に留まることもあると思いますが、高い金利には理由が必ずあります。リスクとリターンの関係は表裏一体です。リスクを低く抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。リスクが低く、リターンが高い(ローリスク・ハイリターン)金融商品はありません。そのため、なぜその債券の金利はそんなに高いのか?ということを理解しないといけません。

発行通貨が同じ、満期までの期間も同じ債券が同時に別々の発行体によって発行される場合、発行体の信用力の違いによって利率が変わります。信用力の高い発行体の債券の利率は低く、信用力の劣る発行体の債券の利率は高くなります。

劣後債と呼ばれる債券もあります。こちらは万が一、債券の発行体が破綻するなどした場合の元本と利子の支払いの順位(弁済順位)が普通社債と比べて低い(劣後している)債券のことを言います。劣後債は弁済順位が低いことと引き換えに金利が高くなっていることを理解しなければ、万が一の時に予期せぬ損失を被ることになります。

債券投資にかかる税金について

債券投資にかかる税金についても説明いたします。債券投資を行った時に得られる利子・譲渡益・償還差益に対しては税率20.315%が課税されます。なお、利子は利子所得(確定申告をしないで源泉徴収だけで済ませる確定申告不要制度を選択可能)として、売却や償還によって得られた譲渡益や償還差益は上場株式等に係る譲渡所得として申告分離課税の対象となり、上場株式などの利子、配当金や譲渡損益との損益通算が認められています。また、確定申告により譲渡損失の繰越控除の適用を受けることができます。

『投資情報メディア』より、記事内容を一部変更して転載。