三井住友信託銀行は8月24日、「住まいと資産形成に関する意識と実態調査」(2023年)の結果を発表した。調査は1月、全国の18~69歳の男女1万1,190名を対象にインターネットで行われた。

頭金の準備割合について借入金額別に確認をしたところ、頭金「ゼロ」「1割」の比率は、借入金額2,000万円~3,000万円未満と、3,000万円~4,000万円未満で段階的に上昇していることが明らかに。また頭金「3割以上」の比率は、借入金額1,000万円未満では58.5%と半数を超える一方で、3,000万円~4,000万円未満では15.7%まで減少していることが分かった。

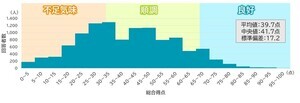

手元の資金を頭金として使うか・使わないか

続いて、どのような理由で頭金の準備割合を決めているのかを教えてもらったところ、「手元の資金を頭金として、できるだけ借入額を小さくしておきたかったから」や「手元にお金を保有しておきたかったから」が多い結果に。実際に住宅ローンを借りた人が最も意識しているのは、“手元の資金を頭金として使うか・使わないか”という点であるよう。

また、「手元の資金を頭金として使うか・使わないか」については、頭金の準備割合によってその多寡が推移していることが明らかに。頭金「ゼロ」では、手元の資金を頭金として「使わない派」が大きく優勢、頭金「1割」「2割」では「使わない派」「使う派」の両者が拮抗、頭金「3割以上」では「使う派」が優勢だった。

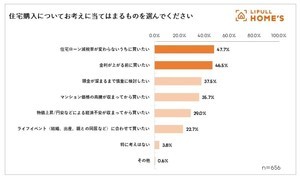

住宅ローン返済に対する負担感は?

次に、住宅ローン返済に対する負担感について、頭金の準備割合別にみたところ、頭金「ゼロ」では、「負担に感じる」「かなり負担を感じる」の比率が45.2%と約半数に。反対に頭金「5割以上」では、4人に1人が「まったく負担に感じない」と回答。

また行動面として、住宅ローン返済時の資産形成の取り組み状況について教えてもらったところ、頭金の準備割合のいかんによらず30~40%の人は、住宅ローンの返済と資産形成の両立ができていることが判明。一方で、頭金ゼロに目を向けると「住宅ローンの返済を優先している(優先した)ので、資産形成への取り組みは難しい(難しかった)」と回答した人が約半数となった。「頭金ゼロ→毎月の返済金額の増加→家計収支上、資産形成に回す資金的余裕の減少という状況が生じていると思われる結果となった」と同調査。