米利上げ観測が急浮上したきっかけは5月18日に公表された4月FOMC(連邦公開市場委員会)の議事録であった。4月FOMC直後に発表された声明は「成長減速の兆候(はあるが労働市場は改善)」などと幾分弱気な見方を示していた。

少なくとも市場はそう受け止めていたが、議事録では「大半のメンバーは経済が正当化されるならば6月利上げの可能性が高いと判断」していた事が明らかとなった。「経済が正当化されるならば」との条件付きではあるが、6月利上げの可能性を4月FOMCの段階で「大半のメンバー」が認識していた訳であり、声明と議事録のトーンの違いに市場が驚いた格好だ。

これを受けて、一時3.8%まで低下していた6月利上げの確率(米短期金利市場の利上げ織り込み度合い)が33.8%へ上昇するとともに、為替市場ではドル高が進行。ドルの総合的な価値を示すドルインデックスは約2カ月半ぶりの高水準に上昇した。

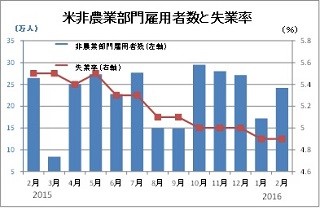

もっとも、この議事録が公表される前から早期利上げを示唆する動きがなかったわけではない。5月6日に発表された米4月雇用統計は、雇用者数の増加幅こそ予想を下回ったが、時間当たり賃金が予想以上の伸びを示すなど内容的には決して弱いものではなかった。

この雇用統計後に、FOMC副議長を兼務するダドリー・ニューヨーク連銀総裁は「4月雇用統計は見通しに影響するものではない」とした上で「今年2回の利上げは妥当な予想」との見解を示していた。その後、ローゼングレン・ボストン連銀総裁も5月13日に「利上げ確率は市場が織り込むよりも高い」「経済が軌道を外れなければ緩やかな利上げ継続」などと発言していた。2人はいずれも利上げに慎重なハト派に属すると見られていただけに、市場としては彼らの発言のトーンの変化にもう少し耳を傾けるべきだったのかもしれない。

FOMC議事録の公表後も、26日には中立派のパウエル理事から「かなり近い将来に利上げが適切となる可能性がある」との発言が聞かれ、続いて27日には米ハーバード大学で行われたイベントの席上で、イエレン連邦準備制度理事会(FRB)議長が、「時間をかけて緩やか、かつ慎重に政策金利を引き上げていくのは適切だ」とした上で「恐らくは、今後数カ月のうちにそうした行動が適切になるだろう」と発言した。

こうして市場は、FOMCによる早期の利上げを意識せずにはいられない状況となった。FOMCでは現在10名のメンバーが金融政策決定に関する投票権を有しており、単純計算なら6票で過半数となるが、ここまでの発言に沿えば少なくとも7名が早期の利上げを支持(元来利上げに前向きなタカ派の3名を含む)しているように見える。

ところが市場が織り込む6月利上げの確率は、イエレンFRB議長の発言後でも28.1%に過ぎず、FOMC議事録公表直後の水準を下回ったままだ。市場が、71.9%の高い確率で6月利上げを見送ると見ている最大の理由は、FOMC翌週の6月23日に英国で欧州連合(EU)離脱を問う国民投票が行われるためだろう。最近の世論調査には残留支持が優勢の結果が目立つものの、決定的な大差とは言えず、決して楽観できない情勢にある。万一、英国民がEU離脱を選んだ場合、世界的に市場が混乱する可能性が高い事を考えれば、FOMCが投票結果を確認する前に利上げに動く公算は小さいとの見方だ。

一方、7月FOMCについては、利上げの確率が6月を大きく上回る60%前後に達している。つまり、(1)6月14~15日のFOMCでは利上げを見送る、(2)6月23日の国民投票で英国がEU残留を決める、(3)その上で7月26-27日のFOMCで利上げに踏み切る、というのが現在の市場のメインシナリオとなっている。この先、6月FOMCの前に、米5月雇用統計(6月3日)や、イエレンFRB議長講演(6月6日)などが予定されている。これらを経て、このシナリオの確度がどこまで高まるか注目していきたい。

執筆者プロフィール : 神田 卓也(かんだ たくや)

株式会社外為どっとコム総合研究所 取締役調査部長。1991年9月、4年半の証券会社勤務を経て株式会社メイタン・トラディションに入社。為替(ドル/円スポットデスク)を皮切りに、資金(デポジット)、金利デリバティブ等、各種金融商品の国際取引仲介業務を担当。その後、2009年7月に外為どっとコム総合研究所の創業に参画し、為替相場・市場の調査に携わる。2011年12月より現職。現在、個人FX投資家に向けた為替情報の配信(デイリーレポート『外為トゥデイ』など)を主業務とする傍ら、相場動向などについて、WEB・新聞・雑誌・テレビ等にコメントを発信。Twitterアカウント:@kandaTakuya