台湾の大手ファウンドリであるUMC(聯華電子)が1月16日に2022年の決算業績を発表した。それによると、売上高は前年比30.8%増の2787億526万NTドル。純利益も同56.3%増の871億9800万NTドルで、いずれも過去最高を更新したという。

また、粗利率も11.3ポイント上昇し45.1%に達しており、背景には為替差益や22/28nmプロセス製品のラインアップの拡充、新たな生産ラインの稼働などが押し上げ要因としてあるという。この結果、営業利益は同2倍増となる1042億9200万NTドルに達したという。

消費者市場の低迷が第4四半期に影響

ただし、2022年第4四半期(10~12月)に限ると、売上高は前四半期比10.0%減の678億3600万NTドル、純利益も同29.4%減の190億6800万NTドルに留まる。粗利率も同4.4ポイント下落の42.9%となった。最終製品の需要が弱まっており、業界の在庫調整も続いたことで、設備稼働率も90%にまで低下。同社は、低調な需要や先行きの厳しさを受け、徹底したコスト抑制を図っていると説明している。

2022年の顧客の業態を見るとファブレスが84%、IDMが16%で、用途別内訳は通信用が45%、消費者用が26%、コンピューティング用が15%、その他が14%となっている。最大手ファウンドリのTSMCと比べ、UMCは消費者用の割合が高いことから、この分野の需要低迷が2022年第4四半期や2022年12月の業績低下の原因とされている。

また、プロセス別の売り上げ割合は、同社は14nmプロセス以下の最先端プロセスの扱いをほぼ行っていないため、22/28nmが24%、40nmと65nmがそれぞれ18%となっており、22/28nmプロセスの売上高は前年比56%増となっている。

2022年の地域・国別売上高内訳は、日本を除くアジア61%、北米24%、欧州9%、日本6%だった。TSMCの売り上げの7割が北米であるのに対して、UMCは中国を中心にアジアを主たるマーケットにしている。

2023年第1四半期は業績悪化の予測

UMCは、2023年第1四半期の設備稼働率が70%まで下がる可能性があるとし、ウェハ出荷数量は前四半期比17~19%減と予測している。ただし、製品の平均販売価格は横ばいを見込んでおり、景気は上半期(1~6月)に底打ちするとの見方を示し、下半期(7~12月)には在庫状況の好転も期待されており、需要は徐々に回復すると予測している。

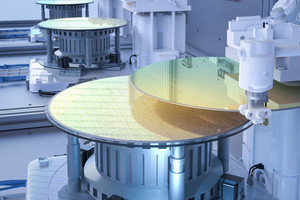

なお同社は現在、300mmファブを台湾、シンガポール、中国、日本の4拠点、200mmファブを台湾と中国に7拠点、150mmスペシャルティファブを台湾に1拠点(台湾)の合計12拠点でサービスを提供している。日本では、2019年10月に、かつて富士通の半導体主幹工場だった三重富士通セミコンダクターを買収してUSJC(United Semiconductor Japan)とすることで、40nmプロセスまでのロジックや特殊プロセス向けに月産3万3000枚の生産能力を提供している。同工場は、2022年4月にデンソーと日本初の300mmウェハによるIGBTの製造ラインを新設することを発表するなど、注目を集めている。USJCの工場は、FOUPが自動搬送を行うクリーンルームを従来の天井にHEPAフィルタを敷き詰めた垂直一方向乱流式から乱流方式に替えて省エネ化を実現したことでも知られている。