2位のonsemiは、米GlobalFoundriesから旧IBMイーストフィシュキル工場の300mmファブを4.3億ドルで買収する契約を締結したが、製造業務は段階的に移管中で、100%所有権がonsemiに移管するのは2022年末となるため、パワー半導体の300mm化が本格化するのは2023年以降とみられる。

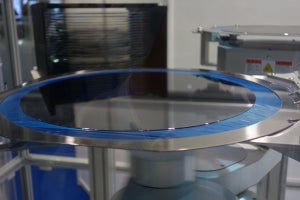

2020年の3位であった三菱電機を抜いて、代わって2021年の3位になったのはSTMicroelectronicsで、その売上高は、2019年比44%増とトップ10中、最も高い成長率を達成した。イタリアのミラノ近郊にパワーおよびアナログ半導体専用の300mmファブが完成し、2022年下半期から稼働を始める予定。同ファブにはイスラエルのTower Semiconductorが資本参加し、クリーンルームスペースの1/3をファウンドリラインにするという。Infineon、STMicroelectronics、欧州パワー半導体大手2社は、一斉に300mm化にシフトしつつある。

4位の三菱電機は、2020年にシャープ福山事業所の半導体製造施設の一部を買収し、2022年4月からパワー半導体の量産を始めたが、期待されていた300mmラインではなく、200mmラインであり、300mm化は2024年以降の計画とされているという。

5位の富士電機は、いまのところ300mm化の計画はないが、200mmでの増産に注力しており、2021年の売上高は2019年比で51%増と、トップ10の中で最も高いの成長率を記録した。同社は2023年度を最終年度とした5カ年中期経営計画(2019年度~2023年度)で、パワー半導体に合計1200億円の設備投資を行い、200mm前工程生産ラインを中心に設備投資を行ってきたが、EVや再生可能エネルギー向けの需要増加を背景にSiCパワー半導体への投資も含めてパワー半導体への設備投資額を1900億円まで増やすことにしている。

6位の東芝(正確には子会社の東芝デバイス&ストレージ)も、孫会社にあたる加賀東芝エレクトロニクス(石川県能美市)構内に、パワー半導体生産のための300mmウェハ対応製造棟を新たに建設することにしている。市場動向を見極めながら最適な生産スペースを確保するという観点から2期に分けることとし、第1期分は2024年度内の稼働開始を予定しているという。親会社の東芝は、会社存続で揺れており、半導体事業分離が臨時株主総会で否定され、その先行きが流動的になっている。

なお、トップ10に占める日本企業上位5社の売上高合計額は、トップ10社の売上高合計額に対し、この3年間は32~33%ほどに留まっている。

Omdiaの半導体担当コンサルティングディレクタである杉山和弘氏は、パワー半導体業界の動向について、「世界は、カーボンニュートラルへ舵を切り、EV、風力発電、太陽光発電、鉄道、データセンター向け電源などの需要が拡大しており、パワー半導体メーカー各社ともに生産能力の増強に向けた設備投資を進めている。日本勢も300mm化への投資を発表するところも出てくるなど、将来の生産キャパ増強に向けて対応中である。そのような中、2021年の売上高シェアトップ3は、Infineon、onsemi、STMicroelectronicsと欧米勢に占められることとなった。トップ10に日本企業は5社入っており、パワー半導体業界で存在感を示しているが、市場シェアでは、Infineonが20%を超え圧倒的で、日本の5社は各社3~6%程度に過ぎない。日本勢もシェア向上を目指しこの機会を逃さず成長していただきたい」と述べている。