「家の住み替えを成功させたい」と考えていませんか。家の住み替えは通常の住宅売却とは異なり、その手順や費用・注意点について理解を深めておく必要があります。

この記事では、家を住み替える理由や、その手順・費用、住み替えを成功させるためのポイント、注意点などを取り上げます。住み替えについてより理解を深めるために、家の住み替えに関するQ&Aも紹介します。本ページを読むことで、家の住み替えを成功させるメソッドが把握できるでしょう。

家を住み替える理由

家を住み替える主な理由は、次の通りです。

- 家族構成が変化したから

- 設備や周辺環境を変えたいから

- 老後に備えるため

- 通勤や通学の利便性向上のため

ここでは、それぞれの詳細を解説します。

家族構成の変化

家族構成の変化を理由に、住み替える人は少なくありません。たとえば、出産で家族が増えた場合、今住んでいる家が狭くなるため、部屋数の多い家に住もうと検討している人は多いです。子どもが赤ちゃんのときであれば狭いと感じにくいものの、成長し大きくなることで、部屋数は必要になります。また、子育て世代は、子どもの小学校や中学校入学で住み替えを検討する人も少なくありません。

設備や周辺環境の一新

家の設備や周辺環境に不満を感じた場合も、主な住み替えの理由です。病院やスーパーなど、周辺に便利な施設がない場合、暮らしやすい環境に移りたいと考える人はいます。郊外に住んでいるとそれほど生活利便施設が多いとは言えません。

また、家の収納や設備に不満がある場合も、自分が納得のいく設備の家に住み替えたいと考えるでしょう。築年数の経った古い家は、新築に比べて設備などが劣る傾向にあります。

老後に備えるため

老後も安心して暮らしていけるように、住み替えを検討している人も少なくありません。バリアフリーが充実した家であれば、より安心して暮らすことができます。周辺エリアも坂道ばかりでは、移動しづらいです。また、年を重ねるごとに視力が落ち、自動車の運転も困難になってしまうため、駅やバス停から遠い場合も高齢者にとっては暮らしやすいとは言えません。さらに、子どもと同居しない場合、家が広すぎると感じるケースもあります。

通勤や通学の利便性向上のため

通勤・通学の利便性を考えて住み替える人も多いです。

- 仕事上の理由で遠くに住まなければならない

- 合格した子どもの学校に通いづらい

働く会社や職種によっては、転勤や異動も珍しくありません。たとえば自宅のある関東から関西の拠点になった場合、住み替えは必要不可欠なものです。

家を住み替える場合の手順

家を住み替えるときの手順は、買い先行と売り先行によって異なります。それぞれの詳細を見ていきましょう。

買い先行の場合

先に家を購入する買い先行の流れは以下の通りです。

- 新居探し

- 新居の売買契約締結

- 住宅ローン手続きや諸費用の支払い

- 新居に引っ越し

- 住んでいた家の査定依頼

- 仲介会社と媒介契約締結

- 購入希望者と売買契約締結

- 住んでいた家の引き渡し

買い先行の場合、先に新居を見つけてから、住んでいた家を売ります。

買い先行のメリット・デメリット

買い先行には、次のようなメリットがあります。

- 新居をじっくり選べる

- 仮住まいが必要なし

こうしたメリットはあるものの、以下のようなデメリットもあります。

- 売るまでに余裕がないと売却価格が下がる

- 二重ローンになってしまう可能性がある

また、住宅ローンの借り入れには信用性や返済能力の有無が影響されるため、買い先行で住み替えしたい場合、金銭的な余裕があることが前提となっています。

売り先行の場合

先に家を売却する、売り先行の流れは以下の通りです。

- 住んでいる家を査定する

- 仲介会社と媒介契約締結

- 購入希望者と売買契約締結

- 家の引き渡し

- 新居探し

- 新居の売買契約締結

- 住宅ローン手続きや諸費用の支払い

- 新居に引っ越し

売り先行における新居探しは、購入者が決まった段階から進められるため、売買契約まで待つことは不要です。

売り先行のメリット・デメリット

売り先行のメリットは、以下の通りです。

- 先に資金源を確保できる

- 売却に時間がかけられる

一方、デメリットは次の通りです。

- 仮住まいが必要になる

- 引っ越しが2回になる

こうしたデメリットがあるため、売り先行の場合の理想は、売り買いを同時に進行することです。

住みながら売却する方法について詳しく知りたい人はこちらの記事もおすすめです。

買い替えの流れや費用について知りたい人はこちらの記事もおすすめです。

家の住み替えにかかる費用

住み替えに必要な費用は、仲介手数料や印紙税、ローン関連費用などです。この章では、家を住み替えるときにかかる費用について詳しく解説します。

不動産会社への仲介手数料

不動産会社に対して、売却の成功報酬として支払う仲介手数料は、法律により上限が定められています。その計算式は、以下の通りです。

| 売買価格 | 計算式 |

| 200万以下 | 売買価格×5%+消費税 |

| 200万超400万円以下 | 売買価格×4%+2万円+消費税 |

| 400万円超 | 売買価格×3%+6万円+消費税 |

| 売買価格 | 仲介手数料上限 | 仲介手数料+税 |

| 500万円 | 21万円 | 23万1,000円 |

| 1,000万円 | 36万円 | 39万6,000円 |

| 2,000万円 | 66万円 | 72万6,000円 |

| 3,000万円 | 96万円 | 105万6,000円 |

| 5,000万円 | 156万円 | 171万6,000円 |

| 7,000万円 | 216万円 | 237万6,000円 |

| 9,000万円 | 276万円 | 303万6,000円 |

| 1億円 | 306万円 | 336万6,000円 |

不動産売買の仲介手数料について詳しく知りたい人はこちらの記事もおすすめ

売買契約書にかかる印紙税

印紙税は、売買契約書を作成するときにかかる税金のことです。以下のように、売買価格ごとに税額が定められています。

| 売買価格 | 本則税率 | 軽減税率 |

| 100万円超・500万円以下 | 1,000円 | 500円 |

| 500万円超・1,000万円以下 | 5,000円 | 1,000円 |

| 1,000万円超・5,000万円以下 | 10,000円 | 5,000円 |

| 5,000万円超・1億円以下 | 60,000円 | 30,000円 |

| 1億円超・5億円以下 | 100,000円 | 60,000円 |

不動産売買契約書は、売主分と買主分の2通を作成し、それぞれに収入印紙を貼付して印紙税を納めますが、書類のコピーで売却時の印紙税を減らすことも可能です。

住み替えにかかる税金について詳しく知りたい人はこちらの記事もおすすめ

ローンを一括返済するのにかかる費用

住宅ローンがあり、一括返済して家を売却する場合、金融機関に支払う手数料や抵当権抹消費用、司法書士への報酬などが必要です。金融機関に支払う手数料は、5,000円~20,000円という目安があるものの、金融機関や手続きによって変動するため、詳しい金額を知りたい場合は事前に問い合わせておきましょう。抵当権抹消における司法書士への報酬は、5,000円~20,000円程度が目安です。

家の購入時に必要な諸費用

住み替えの際に家を購入する場合は、以下の諸費用が必要となります。

- 仲介手数料

- 印紙税

- 住宅ローンに関する費用

- 火災保険や地震保険などの保険料

- 固定資産税などの税金

- 引っ越し代 など

家を購入する場合、家の購入価格の5~8%程度諸費用がかかると認識しておきましょう。

家の住み替えを成功させるためのポイント

住み替えを成功させるためには、以下のポイントをおさえておきましょう。

- 3,000万円の特別控除を利用する

- 買い替え特例を利用する

- 住み替えローンを利用する

- つなぎ融資を利用する

- 損益通算の特例を利用する

ここでは、各制度の詳細をまとめました。

3,000万円の特別控除を利用する

マイホームを売却した場合、譲渡所得から最大で3,000万円を差し引ける特別控除があります。譲渡所得とは、おおまかには売却益のことで、その額が大きいほど納税する額もアップします。つまり、3,000万円の特別控除を利用することで、譲渡所得税の負担を軽くすることができます。

ただし、3,000万円の特別控除を適用させるためには、以下の条件をクリアする必要があります。

- 家の所有者がそこに住んでいたか

- 以前に同じ特例を受けたことはないか

- 別荘目的で使用していないか

- 売主・買主は親子など特別な関係ではないか など

節税対策できるように、事前に適用条件を理解しておきましょう。

買い替え特例を利用する

家を売って新しい家を購入する場合、「買い替え特例」という制度を利用できます。この制度は、買い替え資金のために、税金の支払い時期が猶予されるものです。次回の売却時まで税額が繰り延べられるため、一旦税軽減ができるでしょう。この制度を利用するためには、売却する家と購入する家の条件があります。その内容は以下の通りです。

- 売却代金は1億円以下である

- 所有者が10年以上居住している

- 買い換えるマイホームは家屋50平方メートル以上

- 買い換えるマイホームは敷地500平方メートル以下

- 3,000万円控除などを受けていない

- 新居が中古であれば一定の耐震基準を満たす

- 売却から3年以内に新居を購入し居住する など

買い替えた家を売却しない限り課税されませんが、上記条件にもある通り、他の制度との併用はできません。

買い替え特例について詳しく知りたい人はこちらの記事もおすすめ

住み替えローンを利用する

まだローンが残っている場合、基本的には住み替える家の住宅ローンを組むことはできませんが、「住み替えローン」を利用することで問題を解決できます。「住み替えローン」とは、住宅ローンの残債分を新たに組み込んだ住宅ローンのことです。前の住宅ローン残債分をその借入金で一括返済できます。さらに、以前利用していたローンの金利より安いローンに借り換えることも可能です。

しかし、前の家の住宅ローンの残債分が新居のローンに上乗せされることで、結果的にローンの借入額が増加してしまうデメリットがあることも認識しておきましょう。

つなぎ融資を利用する

つなぎ融資とは、買い先行で住み替えをする場合に利用できる一時的な融資のことです。家が売れたら一括返済するので、新居を探す時間が増えるでしょう。しかも、基本的に無担保でお金を借入れすることが可能です。しかしながら、金利が高めに設定されていたり、融資期間が通常6ヶ月~1年以内に設定されていたりするデメリットもあります。原則住宅ローンは家が完成した後でないと融資が実行されないため、つなぎ融資の利用も検討してみましょう。

つなぎ融資について詳しく知りたい人はこちらの記事もおすすめ

損益通算の特例を利用する

マイホームを売って損益が出た場合に受けることのできる「損益通算」は、損失を給与から控除し、所得税や住民税を軽減することができる制度です。相殺し切れない場合、次の年の所得以降に繰越しして相殺できることもあります。また、「譲渡損失の繰越控除」が適用できれば、最長3年間の所得まで繰り越して譲渡損失を控除できるでしょう。他の制度と同様に、損益通算の特例を利用したい場合は確定申告で申請してください。

家の住み替えに関する注意点

住み替える際に気を付けたいポイントは、次の通りです。

- 同じマンションの売り出し価格をチェックする

- 不動産会社は複数を比較して選ぶ

- 売却前のリフォームは必要ない

- スケジュールに余裕を持たせる

正しく賢く住み替えるために、こうした家の住み替えに関する注意点も把握しておきましょう。

同じマンションの売り出し価格をチェックする

家は安い売り出し価格の方が売れやすいため、同じマンションで別の部屋が売りに出されている場合、売り出し価格はどのくらいかを確認することは重要です。同じマンションの売り出し価格をチェックするためには、各不動産サイトをチェックしておきましょう。なぜなら不動産サイトには、さまざまな不動産の売り出し価格が掲載されているからです。この方法が面倒に感じるのであれば、不動産業者に相談することもおすすめです。

不動産会社は複数を比較して選ぶ

家を高く売るためには実力のある不動産会社に依頼する必要があります。そのため、1社だけ見て決めるのではなく、複数の会社を比較して決めましょう。比較するためにおすすめのサービスは、不動産一括査定サイトです。

- 無料で利用できる

- 業者を探す手間がなくなる

- いつでも査定を依頼できる

不動産一括査定サイトの利用には、上記のようなメリットがあります。無料で利用できる理由は、提携している不動産会社から利益を得ているからです。さらに、業者を選定する際は、査定価格や業者の実績、担当者が信用できる人物なのかなどで判断することをおすすめします。

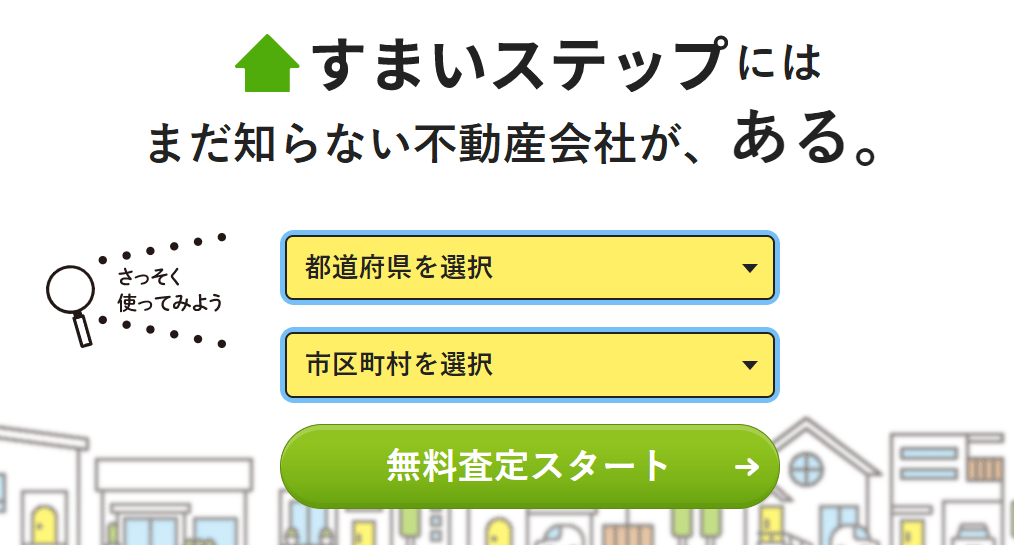

おすすめの一括査定サイトは「すまいステップ」

- 初めてで不安だから実績のあるエース級の担当者に出会いたい

- 厳選された優良不動産会社のみに査定を依頼したい

- 悪徳業者が徹底的に排除された査定サイトを使いたい

\ 厳選した優良会社に査定依頼 /

すまいステップで一括査定する

一括査定サイトに関してより詳しく知りたい方はこちらの記事をお読みください。

売却前のリフォームは必要ない

売却前に家のリフォームは必要ありません。リフォームをしても価値はそれほど上がらない可能性があるからです。また、リフォーム費用を売り出し価格に上乗せした場合、競合物件よりも高くなってしまい、売れにくくなってしまうリスクもあるでしょう。

さらに、買主自身がリフォームしたいケースも少なくありません。リフォームが済んでいる不動産の場合、ニーズに合わずに検討の対処外になってしまう可能性もあります。しかしながら、一部のみリフォームして印象を良くすることで、売却が有利になる可能性もあります。内装にこだわりがなくリフォームが面倒という買主からの需要も集められるでしょう。

購入希望者への内覧対応を意識することも重要

リフォームに費用をかけるよりも、購入希望者への内覧対応を意識すれば、コストを抑えられながらよい印象を与えられます。内覧当日に意識したいポイントは以下の通りです。

- 玄関にスリッパを用意

- 出迎え・見送るときには挨拶

- 照明で明るさをコントロール

- クローゼットの中や寝室なども公開

- 換気やエアコンで快適な室温・湿度に調整 など

このような細かい気遣いによって、早く、もしくは高く売却できる可能性が高まります。自力での掃除が難しければ、ハウスクリーニング業者に依頼することもおすすめです。

スケジュールに余裕を持たせる

住み替えの場合、以下のようなさまざまな場所に関わります。

- 不動産会社

- 金融機関

- 役所 など

銀行や役所などは、住み替えの進捗状況にスケジュールを合わせてくれないため、スケジュールに余裕を持たせることも家の住み替えに関する注意ポイントです。また、家を売却する手順も、次のようにある程度期間がかかるものです。

- 査定前に事前準備

- 不動産業者を見つける

- 不動産業者と媒介契約を結ぶ

- 売却活動開始と内覧対応

- 買主と売買契約を結ぶ

- 引き渡し・引っ越し

スケジュールに余裕を持たせるために、事前に売買に関する計画を立てておきましょう。

家の住み替えに関するQ&A

家の住み替えに関するよくある疑問は、次の通りです。

- 家の住み替えに適したタイミングは?

- 住み替え物件の選び方は?

- 元の住居は売るのと貸すのどちらがいい?

- 売り先行と買い先行はどちらがよい?

それぞれの疑問について答えていきますので、住み替えについてより理解を深めたい場合は、参考にしてください。

家の住み替えに適したタイミングは?

住み替えの最適なタイミングは、「絶対にこの時期がいい」とは断言できません。その理由は、それぞれの事情によって異なるからです。ただし、住居を売りに出すベストなタイミングといえるものはいくつかあります。

- 需要が高まる傾向にある引っ越しシーズンの2~3月

- 所有期間が5年超え(税金が抑えられる)

- 値崩れの恐れがある2022年以後

- 競合物件のないタイミング

経済状況でタイミングを予測するのは困難なため、どのタイミングもベストとは言い切れませんが、ある程度の目安にはなります。タイミングがわからなくて迷っている場合は、資金計画も含めて不動産会社に相談してみましょう。

住み替え物件の選び方は?

住み替える家を選ぶ際も、人によって基準が異なるため、「○○の物件がおすすめ」とは断言できません。しかしながら、以下のポイントをおさえておくことで、自身のライフスタイルにマッチした住宅を見つけられるでしょう。

- こだわりたいポイントを決める

- 不動産ポータルサイトを利用する

- 不動産会社に相談する

譲れない条件やこだわりポイントを優先順にリスト化し、絶対に譲れない点と妥協できる点を分けておくと、どの家を購入すべきか迷った際に判断しやすいです。また、駅や商業施設に近くにあるなど、資産価値が落ちにくい物件を選ぶことで、長期的には不動産投資なども検討できるでしょう。いずれにしても、不動産関連の情報を収集しておくことは重要です。

元の住居は売るのと貸すのどちらがいい?

住んでいた住居を売らず、賃貸にする方法もありますが、どちらにもメリット・デメリットがあります。売却した場合、一度にまとまったお金を手にでき、維持コストが不要になるものの、売却のタイミングで金額が変わり、売却額すべてが手元に残るわけではありません。

賃貸は、毎月安定した収入を得られ、将来的に戻って住めるメリットはありますが、空き室のリスクがあり、修繕などのコストがかかってしまうデメリットがあります。よい条件の家であれば、高額で売却できる可能性があるので、将来住む可能性があるなら、賃貸がおすすめです。

売り先行と買い先行はどちらがよい?

売り先行も買い先行も、いずれもメリットだけでなくデメリットが存在します。

| メリット | デメリット | |

| 売り先行 |

|

|

| 買い先行 |

|

|

売り先行と買い先行どちらがよいのかは、自分の状況と照らし合わせて判断する必要があるでしょう。

まとめ

家を住み替える理由は、「家族構成が変化したから」「設備や周辺環境を変えたいから」「老後に備えるため」など、人によって異なります。そんな住み替えは、買い先行と売り先行によって手順が違うため、それぞれの手順を事前に理解しておきましょう。

家の住み替えを成功させるためのポイントは、3,000万円の特別控除や買い替え特例、住み替えローン、つなぎ融資、損益通算の特例を利用することです。不動産会社への仲介手数料や売買契約書にかかる印紙税、ローンを一括返済するのにかかる費用などについて知っておいても損はありません。

家の住み替えに関する注意ポイントは、同じマンションの売り出し価格をチェックすることや不動産会社は複数を比較して選ぶこと、それから、売却前のリフォームに対応しないことです。また、スケジュールに余裕を持たせることも重要です。こうした家の住み替えに関する情報をしっかりと集めておきましょう。

※「マイナビニュース不動産査定」は以下に記載されたリンク先からの情報をもとに、制作・編集しております。

・https://www.land.mlit.go.jp/webland/

・https://www.rosenka.nta.go.jp/

・https://www.retpc.jp/chosa/reins/

・https://www.land.mlit.go.jp/webland/servlet/MainServlet

・https://www.zentaku.or.jp/cms/wp-content/uploads/2022/02/2021-fudousan-anke-to.pdf

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。