「第44回 ディスプレイ産業フォーラム」において、Omdiaの大型ディスプレイパネル調査担当シニアマネージャのC. Yoon-Sung氏、テレビ市場調査担当チーフアナリストの鳥居寿一氏、デジタルサイネージおよびデスクトップディスプレイ市場調査担当シニアプリンシパルアナリストの氷室英利氏がそれぞれの市場の最新動向について講演を行った。

大型ディスプレイパネル市場は縮小、テレビではなくIT向け出荷に注力へ

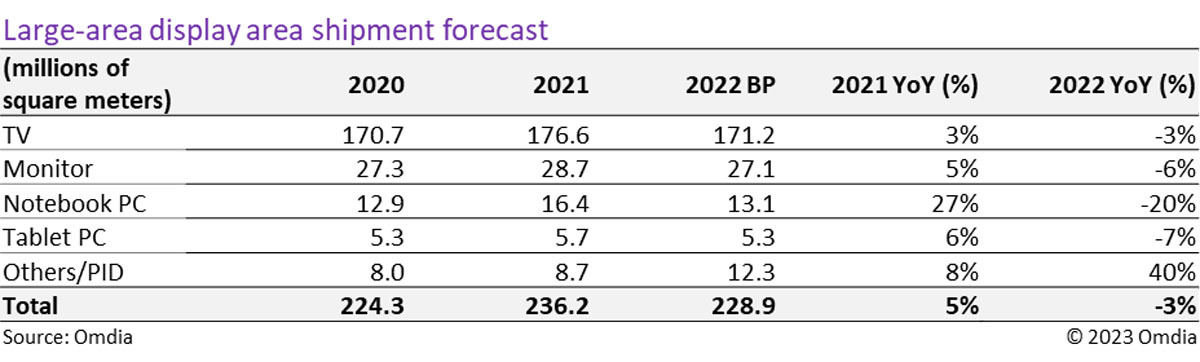

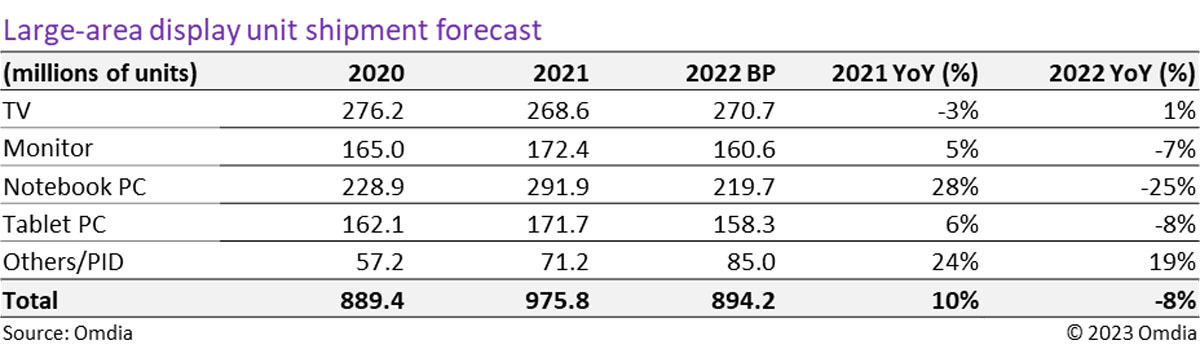

大面積ディスプレイが適用されるアプリケーションは、2022年にその出荷数を減少させたため、面積べースで前年比3%減、数量べースで同8%減となった(表1)。特にノートPC向けディスプレイは、前年比で2桁の減少となった。世界的な景気後退、新型コロナのパンデミックに伴う需要の前倒し、ロシアのウクライナ侵攻などの影響により、2022年は初頭より大面積ディスプレイの需要が止まってしまったという。

ブランドメーカーや小売業者は、在庫が多いため、2022年第2四半期からディスプレイの調達を減らしており、それを受けたディスプレイメーカーは、2022年第3四半期よりファブの稼働率を下げている。

テレビのブランドメーカーと小売業者は在庫の一掃を目指し安値攻勢をしかけたことから、液晶テレビ向けディスプレイ価格は歴史的な低水準となり、バイヤーたちは2022年第3四半期に年末商戦に向けたディスプレイの在庫の補充を進めることができた。一方で、タブレットPC、ノートPC、PCモニターなどといったITディスプレイは、市場停滞の影響もあり、出荷数を減少させた。

2023年に目を向けると、ディスプレイメーカー各社ともにテレビではなく、ITディスプレイの出荷を増やすことを目指しているという。そのためテレビ向けディスプレイの出荷数は同3.9%減となる見込みで、唯一、中国勢だけが同1.4%増とわずかにプラス成長となることが予測されている。一方の韓国メーカーは、液晶テレビビジネスからの脱却を推進している。

ディスプレイメーカー各社ともに、在庫問題の解決によるPC向けモニターの需要回復を期待しており、中でも中国のディスプレイメーカーは、ノートブックPC向け液晶ディスプレイの出荷に熱心で、2023年は同12.3%増と予想されるという。また、China StarやHKCディスプレイなどの中国の新興企業の中には、2023年の成長率を同100%以上とすることを目指すところもあるという。一方で台湾のディスプレイメーカーは同分野で同2.1%減と、減産を計画しているという。

テレビ市場の低迷で利益が減少、コンテンツ事業に注力へ

2022年のテレビ市場は、ロシアのウクライナ侵攻に伴うインフレ、世界的な利上げ、それに伴う為替安、そして中国のゼロコロナ政策によるロックダウンとそれに伴う景気悪化・需要低迷、その結果の供給過剰・過剰在庫といった具合に、負のスパイラルに陥ってしまったといえる。

2023年も世界情勢を取り巻く要因は不確定要素を含んでおり、テレビおよびコンシューマ・エレクトロニクス市場にとっては我慢と立て直しの年となることが見込まれるという。Omdiaの2023年のテレビ需要は前年比1%増の2億700万台とほぼフラットの見通しである。

ただし、中国がゼロコロナ政策を終了させたため、それに伴ういわばリベンジ消費(外出・体験型消費:旅行、外食、宿泊、エンターテインメント、スマホ、スマートウォッチ、ミラーレスカメラ……)が生じることが想定されるが、最終製品の価格の大幅下落の影響で、テレビで利益を出すのは困難となっており、今後はプラットフォーム間の競争に注目する必要があるとするほか、そしていかにコンテンツから実利を得るかがポイントとなることから、プラットフォーマーとテレビブランドのコンテンツ関連事業の強化が重要となることが見込まれるとする。

CES 2023ではテレビの製品・仕様は成熟し、革新的な製品は登場しなかった。短期的にはOLED、Mini LEDバックライト液晶テレビが、より高価格で売りやすい技術となるが、需要拡大にはパネルのコスト競争力の強化が不可欠である。長期(10年単位でのスパン)的にはMicro LEDが現状での候補となるが、決して有力と確定している訳ではない。現行の薄型テレビの価格の百倍超もするテレビが普及することはありえないだろう。新しいデバイスでの技術革新が起こらなければ、当面は中国が牽引する液晶での価格・ボリューム競争に巻き込まれることとなると想定される。

好調なパブリックディスプレイ・LEDビデオウォール市場

パブリックディスプレイのプロジェクトベースの納入は継続しており、さらなる投資や需要の増加も見込まれている。また、中国のゼロコロナ政策の終了も追い風となるため、2023年も堅調な市場の拡大が見込まれる。

さらに、コロナ後もオンライン学習やリモートワークが定着し、ライブや討議画面をオンラインでシェアする機会が増加している。そのため大型ディスプレイ、特にIFP(電子黒板)の出荷がプロジェクト案件中心に堅調であり、文教系、企業系ともに今後も伸びしろがある分野と期待されている。

LEDビデオウォールは中国市場を中心に拡大が継続することが予想される。設置が簡単なAll-in-Oneタイプなどは、単価の下落が想定より速く、需要、アプリケーションの拡大が加速する。今後Mini LED、Micro LEDベースのビデオウォールの発表、発売が続くだろうが、当面は高価格ゆえLEDビデオウォール全体の需要に影響をおよぼすことはないとみる。

サイネージ用途としての括りで考えればユーザーにとってはLED、LCD(一部OLED)と、用途や要件に応じ選択の幅が広がっている。

「人の動きのある」「人の集まる」公共の場所でのあらゆる情報発信、伝達のための大画面ディスプレイ、サイネージソリューションは、インフラとしてもツールとしても重要なデバイスとなったといえ、需要は中長期的に見ても堅調に推移する見込みだとしている。

デスクトップモニタ市場は低迷で、高機能化に賭ける

ポストコロナで巣ごもり需要が一巡し、流通の混乱、需要の減退から2022年は出荷が前年割れとなり多くのモニターブランド(特にゲーミングモニターを持たないブランド)にとって厳しい年になった。

2023年も2024年の需要回復までの我慢の年となることが予想される中、大型化、高解像度化、高画質化のトレンドに加え、汎用性の高いUSB Type-C(USB-C)の採用が増加中である。OLEDモニターが増加するなど、モニターは付加価値化、高機能化へのシフトが継続する。市場全体の加重平均単価も引き続き上昇傾向で、金額ベースの市場規模は拡大することが期待される。また、ゲーミングモニターは性能向上による市場拡大が続き、対応できる最大リフレッシュレートもフルHDで500Hzに到達するものも出てきた。

なおOmdiaでは、新型コロナの感染拡大をトリガーにオンラインコミュニケーションの需要が高まり、一体型PCは従来の「ケーブル接続のいらない簡単パソコン」の立ち位置から、「よりクリエイティブなタスク専用ツール」に需要がシフトしていると指摘。台数ベースの市場規模は減少するも、単価アップで金額ベースでは市場規模を維持するだろうとしているほか、PCモニターそのものについては「(単なる)デスクトップPCの映像表示装置」から「ホストデバイスの価値を高める表示装置」と再定義されたとの見方を示している。