日本政府は8月28日、輸出管理上の優遇措置の対象となる「グループA(旧ホワイト国)」から韓国を除く政令を予定通り施行した。同日以降、日本企業が韓国向けに輸出する際に、食品と木材を除くほぼすべての品目で経済産業省が個別審査を求めることができるようになった。日韓関係は戦後最悪の状態に陥っていると言えるが、韓国の半導体企業を重要顧客として抱える日本の半導体装置・材料企業にとっては今後の成り行きが気がかりである。

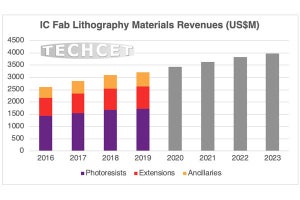

ところで、8月28日の輸出管理強化に先立ち、経済産業省は7月1日付けで「大韓民国向け輸出管理の運用の見直しについて」という文書を発表した。そこには、「7月4日より、フッ化ポリイミド、レジスト、フッ化水素の大韓民国向け輸出及びこれらに関連する製造技術の移転について、包括輸出許可制度の対象から外し、個別に輸出許可申請を求め、輸出審査を行うこととします」と記されている。これだけ読めば、ほとんどの方は3種類の材料はすべて管理厳格化の対象と思うだろうし、事実、多くのマスコミもそのように報道していた。しかし、実は微妙に違っており、それは何度も改訂されている過去の経済産業省令(俗に貨物等省令と呼ばれる書類)を読み解いていくことで、次のようなものだけが管理厳格化に該当することがわかる。

- フッ素の含有量が全重量の10パーセント以上のフッ化ポリイミド

- フッ化水素の含有量が全重量の30%以上含まれる物質

- レジストであって、次のいずれかに該当するもの又はそれを塗布した基板

- 15nm以上193nm未満の波長の光で使用することができるように設計したポジ型レジスト

- 1nm以上15nm未満の波長の光で使用することができるように設計したレジスト

- 電子ビーム又はイオンビームで使用するために設計したレジストであって、0.01マイクロクーロン/平方ミリメートル以下の感度を有するもの

- 45nm以下の線幅を実現することができるインプリントリソグラフィ装置に使用するように設計又は最適化したレジストであって、熱可塑性又は光硬化性のもの

韓国政府は、日本政府のこうした措置に伴い、自国の半導体企業の製造をストップさせないように、該当する半導体材料を世界中から調達しようと奔走している。あれからほぼ2か月が経過した8月末時点でこれら3品目の材料の管理強化により韓国企業にどの程度影響が出ているのかを検証してみよう。

フッ化ポリイミド

半導体生産にまったく問題ない

ディスプレイ業界で現在まで広く使用されているのはフッ素含有量10%以下の製品であるので、供給企業からはすでに非該当の発表が行われている。

発売が延期されてきたSamsungの折り畳み式スマートフォンには、フッ素含有量の多いポリイミドを使う可能性があるが、年内消費分はすでに確保できているとも非日本製(非日本企業製ということではないので日本企業の海外工場を含む)を調達できるめどが立っているともいわれている。

Samsung Displayと取引のあるフッ化ポリイミド主力メーカーである住友化学は、フッ素の含有量の多い付加ポリイミドも需要に応じて同社の韓国子会社である東友ファインケムで量産体制を敷くと韓国内で報じられている。なお、フッ化ポリイミドは半導体製造には使われていない。

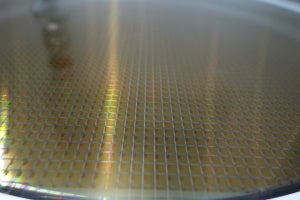

レジスト

半導体生産にまったく問題ない

半導体業界で主流のArFやKrFリソグラフィ向けレジストは経産省の管理厳格化の対象になっていない。対象のナノインプリント用レジストは、東芝メモリとSK Hynixが共同研究を続けてきたが、実用化のめどは立っておらず、韓国の半導体製造に影響はない。

EUVレジストは、ディスプレイ製造およびSamsungとSK Hynixのメモリ製造には現在使われていないが、Samsung華城(ファソン)工場S3棟(先端ロジックIC製造/他社向けファウンドリサービス)には使用されており、S3棟に隣接して今秋竣工するEUV専用棟(仮称)で本格的に使用される見込みである。

JSRは、EUVレジストをベルギーimecで研究協業し、ベルギー国内にimecと共同出資の工場を有している。Samsungはそこから調達することにしていると言われており、経産省の管理強化をかわすサプライチェーンがすでに構築されていると言える。さらに経産省も、日本製EUV レジストのSamsung向け出荷をすでに許可しはじめているため、もはやEUVレジスト調達の問題は生じないと言えるだろう。

同省は、個別案件に関しては発表しない方針にも関わらず、もはや韓国勢にとって調達の心配のないEUVレジストに関してことさらに管理強化後第一号許可を宣伝しているが、なぜレジストのうちEUVレジストが安全保障上問題になるのか理由や不適切利用の事例を具体的に一切公表しておらず、むしろ関係者の不信を呼んでいる状況となっている。

フッ化水素

代替品を量産に採用できるかどうかがカギ

最大の問題となるのはフッ素含有量30%を超えるフッ化水素酸(フッ化水素の水溶液、以下貿易統計分類に従い便宜的にフッ化水素と表記)である。

シリコン酸化膜のエッチングに必須の薬液であり、これが枯渇すれば半導体製造ラインは稼働できない。しかし、8月末時点で韓国への輸出が許可されておらず、日本のフッ化水素企業はほぼ2か月にわたって韓国向けの売り上げがまったくたたず、業績が悪化する事態に陥っている。

財務省は、8月29日に7月の貿易統計を発表したが、その中で、フッ化水素の対韓輸出量が前月比84%減(前年同月比83%減)と大幅に減少したことが明らかになった。7月4日以降、輸出契約1件ごとに許可申請が必要となり、すぐには輸出許可が下りずに滞っていることが統計上からも明らかとなった形だ。

韓国でも製造されているフッ化水素

マスコミの報道では、「韓国でフッ化水素が製造されていない」(あるいは「製造する能力がない」、「製造できるようになるのに数十年かかる」)といったたぐいの誤った報道も散見されるが、韓国貿易協会が調べたところによると、韓国で使用されるフッ化水素のうち、日本から調達分は4割程度にすぎないという。また、半導体用フッ化水素を扱っている森田化学の調べによれば、韓国向けの高純度フッ化水素の日本企業のシェアは6割で、残りの4割は日本以外から輸出されているという。

実は、原材料の蛍石の多くは中国産で、それを硫酸と反応させて製造される無水フッ化水素原液も中国製である。中国政府の意向もあり、ステラケミファも森田化学も中国に合弁製造工場を持っている。日本企業による半導体クラスの高純度精製が可能な工場は、日本国内のほか、中国、台湾、韓国、シンガポールなどにもある。

韓国には、森田化学とステラケミファの現地精製工場(韓国資本との合弁事業)があるほか、韓国資本の大手フッ化水素サプライヤも存在する。韓国最大手のソルブレインは、もともとSamsungはじめ韓国国内半導体企業向けにフル生産状態だったので、韓国半導体企業からの突然の増産要求に応えられていない。同社はフッ化水素酸原液を日本および中国から輸入してきた。今後は日本以外からの原液購買を強化することになると見られる。現在、ソルブレインは忠清南道公州(コンジュ)工場フッ化水素精製プラントの増設を突貫工事で行っており今秋完成する予定である(第2工場)。

韓国の中央日報が報じたところによれば、同社のパク・ヨンス副社長兼中央研究所長は「第2工場が稼働すれば、Samsungなどの顧客の不足分を十分に供給できるだろう」と述べており、「第2工場で生産した製品の品質をどれほど迅速に安定化させるかが残された課題」としている。