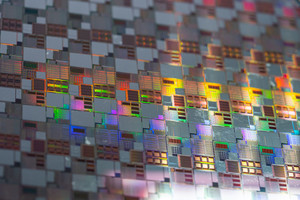

市場動向調査会社の台湾TrendForceによると、中国における28nmプロセス以前の成熟プロセスの生産能力が政府施策などを背景に拡大を続けており、成熟プロセス生産能力シェアを2023年の29%から2027年には33%にまで成長されると予想される一方、シェアトップの台湾は2023年の49%から2027年には42%まで低下させることが予測されるという。

特殊プロセスがけん引する成熟プロセス市場

成熟プロセスはロジック以外の半導体製造にも適用されており、例えばドライバIC向け高電圧(HV)の特殊プロセスでは40/28nm HVプロセスのニーズが高まりを見せており、トップのUMCをGlobalFoundries(GF)が追随しているが、SMICが28nm HVを2023年第4四半期に、Nexchipが40nm HVを2024年上期に量産適用させる見通しで競合他社に影響を及ぼす可能性がある。

また、CMOSイメージセンサ(CIS)/イメージシグナルプロセッサ(ISP)分野では、トレンドの3D CIS構造はCISピクセル層とロジック層のISPで構成されているが、ロジック層は45/40nmプロセスを採用し、さらなる微細化に向かおうとしている。一方のCISピクセル層はFSI(Front-side Illumination、前面照射型)/BSI(Back-side Illumination、裏面照射型)ともに65/55nm以上のプロセスが用いられており、現在、TSMC、UMC、Samsungの3社が先頭集団を形成している。ここでもOPPOやXiamiなど中国の大手スマートフォン(スマホ)ベンダの後押しもあり、SMICやNexchipが猛追しているほか、中国政府の政策によってOmniVision、Galaxycore、SmartSensなどの中国の CISメーカーも現地生産を加速させている。

このほか、MOSFETやIGBTなどのパワーディスクリートは、台Vanguard International Semiconductor(VIS)が、競合と比べ包括的なプロセスプラットフォームと車載認証を取得しているが、中国では太陽電池や電気自動車(EV)の推進もあり、HHGrace、SMIC、Nexchip、CanSemiなどのファウンドリに加え、GTAやCRMicroなどといった小規模IDMやファウンドリも参入しつつあり、これらの中国勢が生産能力を拡大させることで競争が激化する可能性があるという。

TrendForceでは、中国勢が現地製造のプレゼンス強化のために国内外のファブレスに働きかけを行っているが、それにより価格競争が激化する可能性があると指摘しているほか、ドライバIC、CIS/ISP、パワーディスクリートの現地化傾向がより顕著になるだろうとも指摘しており、結果として成熟プロセスを扱うファウンドリ各社は顧客の減少と価格圧力のリスクに直面する可能性があるとする。そのため、今後の競争力確保に向けて、技術力と効率的な生産歩留まりにかかっているともしている。

なお、TrendForceでは台湾と中国を比較しているが、日本にも多くの成熟プロセス対応工場があり台湾以上に影響を受ける可能性が高い。米国政府による対中半導体規制も成熟プロセスには影響が少ないことも、こうした中国勢の動きに拍車をかけているとも言われており、米国政府も成熟プロセスを対象としたさらなる規制を検討している模様である。