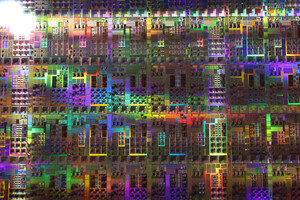

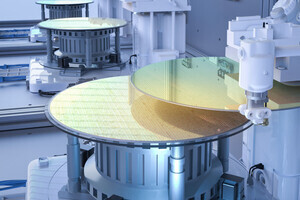

米国による対中半導体規制に加え、日本やオランダも半導体製造装置に関する輸出規制を進める中、中国における300mmウェハベースのファウンドリ生産能力は2022年には全世界の24%ほどであったのが2026年には26%まで拡大するとの予測をTrendForceが発表した。

また、40nmならびに28nmプロセス向け製造装置の輸出が各国政府から最終的に承認されれば、シェアはさらに拡大し、2026年までに28%へと達する可能性もあり、この成長の可能性は無視できるものではないともTremdForceでは指摘している。

オランダが9月1日より実施する輸出規制では、ArF液浸露光装置のほか、成膜やエピタキシーを含む複数の前工程装置が対象となるが、TrendForceでは、中国のファウンドリは主に55nm/40nm/28nmといった成熟プロセスで製造しており、成膜装置の需要は主に中国の地場の製造装置ベンダが担っているため、拡張や開発に関する懸念は最小限に抑えられる可能性があり、露光装置だけが問題になるとしている。

また、こうした輸出規制の影響を最初に受けるのはSMICの北京ならびに上海のファブと、Nexchip Semiconductorの合肥のA3/A4ファブだとTrendForceでは見ているが、Nexchipのファブではより成熟したプロセスに重点を置いているため、混乱の度合いは低い可能性があるとしている。ただし、SMICのファブについては、ASMLの露光装置が輸出許可を得られるまで拡張の計画が遅延する可能性があるとしている。

米国、日本、オランダの輸出規制は今後、45~28nmプロセス向け装置にも適用される可能性があり、中国ファウンドリの中には、その影響を長期間にわたって受けるところも出てくることが予想されるが、プロセス開発のペースそのものは堅調に続くものと予想されるとTrendForceではしている。ただし、中国のファウンドリが28nm未満の高度なプロセスへと技術を発展させて行こうとすれば、より包括的な輸出規制の施行などが生じ、さらなる障害に直面することが予想されるともしている。なお、米国政府による対中半導体規制強化の動きに対して、複数の米国半導体企業トップのほか、米国半導体工業会(SIA)および中国半導体工業協会(CSIA)など各所から懸念が示されている。