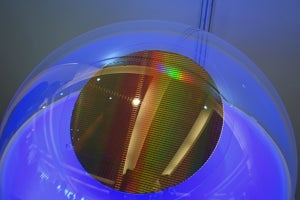

TrendForceによると、2022年第4四半期(10~12月期)のNAND市場は、平均販売価格(ASP)が前四半期比で22.8%ほど低下したことなどが影響し、同25%減の102億8730万ドルとなったという。

NANDサプライヤ各社はASPの引き下げを図っているが、顧客の多くが在庫過剰を危惧し、購入をためらう状況となっており、ビット出荷数量も同5.3%の増加にとどまったという。

減産と価格引き下げで売り上げ急減のMicronとキオクシア

TrendForceによると、同四半期においてキオクシアとMicron Technologyが減産と価格引き下げの両方を行ったとしている。その結果、キオクシアの売り上げは同30.5%減の19億6800万ドルと急落。Micronも同34.7%減の11億300万ドルと売り上げを急落させており、工場の稼働率も大幅に低下したという。ただし、Micronについては、同四半期に232層クライアントSSDを予定通り出荷できたほか、176層QLCエンタープライズSSDの出荷が推進されていることから、ビット出荷数量は2023年中に改善が図られ、四半期ごとの収益も徐々に増加すると予想されるとしている。

業界トップシェアのSamsung Electronicsは、コスト優位性を武器に大容量製品の推進を図ることで、ビット出荷数量の増加を推し進めている。それでもASPの下落は避けられず、結果として同四半期の売上高は同19.1%減の34億8000万ドルにとどまった。

同社と同じ韓国勢のSKグループ(SK hynix&Solidigm)の同四半期売上高は、顧客の在庫削減と価格下落の影響を受け、同30.9%減の17億5570万ドルに留まった。ただし、ビット出荷数量は同6.7%増と伸ばすことに成功している。主な背景として、スマートフォン向けが需要を押し上げているほか、エンタープライズSSDが予定通りに出荷されていることなどが挙げられるという。

キオクシアのパートナーであるWestern Digital(WDC)は、価格下落はあったものの、ビット出荷数量は同20%増と伸ばした結果、売上高が同3.8%減の16億5700万ドルにとどまったとしている。

なお、キオクシア、Micron、Western Digital、SK hynixについては、2023年第1四半期にも減産を継続し、NANDの過剰在庫状況の緩和を目指している。この取り組みの結果、NANDのASP下落率は同10~15%ほどに縮小するものとみられるという。しかし、第1四半期は季節的に顧客の購買力が弱い時期であり、TrendForceでは最終的に2023年第1四半期のNAND市場は同8.1%減となると予想している。