台湾の半導体市場動向調査会社TrendForceが発表した2020年第3四半期(7~9月期)のファウンドリ企業の売上高ランキング予測によると、欧米のクリスマス商戦や中国のシングルズデー(独身の日、11月11日)商戦に向けたニーズに下支えられ、市場全体で前年同期比で14%増の成長が期待できるという。

微細プロセスで先行し独り勝ちするTSMC

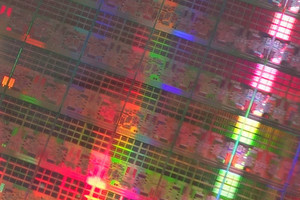

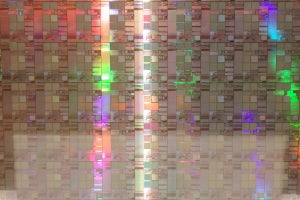

業界トップシェアのTSMCの同四半期売上高は前年同期比21%増と大きく伸びる見込みで、2位のSamsung Electronicsが同4%増(システムLSI部門の社内向け売上高を含む)、3位のGLOBALFOUNDRIES(GF)が同3%減といった他社の見通しと比べると独り勝ちの様相を呈している。その背景には他社に先駆けて量産提供した7nmプロセスの占める割合が上昇しており、高い稼働率を維持していることが挙げられる。また、次世代の微細化プロセスである5nmも第3四半期より売り上げが計上される見込みで、TSMCでは5nmの売上高を通期売上高の8%を占めるまで成長させる目標を掲げている。TrendForceでは、第3四半期にはAppleの次世代iPhoneやHuawei向けアプリケーションプロセッサといった5nm製品の売り上げが全体の16%を占めるものと予測している。

業界4位のUMCは、200mm(8インチ)ウェハの生産能力が大型パネルDDIとPMICの需要増により2021年まで不足する見込みで、200mm向け価格を引き上げることで売り上げの増加を狙っているという。これにより同社の同四半期売り上げは、同23%増と大きく伸びるものとTrendForceでは予測している。

同5位のSMICは、14nm以上のレガシープロセスが売り上げの90%以上を占める見通しだが、中国半導体企業から受注増などもあり同16%と伸びる見込みである。また、同6位のTowerJazzの売上高は200mmの稼働率が70%程度ながら、300mm(12インチ)の生産が増加していることもあり、同3%増の伸びを見せる見込みだという。ファウンドリ事業の拡大を進める同7位のPowerchip Semiconductor(PSC)はDDI、TDDI、CIS、PMIC、および電力ディスクリート(MOSFETおよびIGBT)に対する需要の増加に併せてファウンドリサービス価格の引き上げを図っており、同26%増とトップ10社中もっとも高い成長率となる見込みとなっている。

同8位のVanguard International Semiconductor(VIS)はGFから買収したシンガポールの200mmファブにより、出荷が増加したほか、PSCなどと同様にDDIおよびPMICの強い需要を背景に高い稼働率を維持していることもあり、売上高は同21%増となる見通しだという。同9位の中Hua Hongはもともと主に家電(スマートフォン含む)向け製品の売り上げが全体の6割以上を占めるが、新型コロナの影響で特にスマートフォンの売り上げが減少しており、その余波を受けて同1%減とマイナス成長となる見込みだという。

そして同10位のDB HiTek(旧Dongbu HiTek)はCMOSイメージセンサとDDIの需要増に後押しされ、高い稼働率を維持。その結果、売上高は同2%増とTrendForceでは見込んでいるが、さらに販売価格の値上げを行う可能性があり、さらなる成長の可能性もあるという。