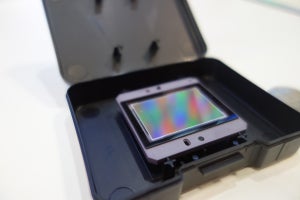

半導体市場動向調査会社である仏Yole Développementは、CMOSイメージセンサ(CIS)市場分析2021年版(2020年データ確定版)を発行した。

それによると、2020年のCMOSイメージセンサ市場は、前年比4.7%増の207億ドル規模で、その用途別内訳はスマートフォンに代表されるモバイル向けが68%、次いでコンピュータ向けとセキュリティ(監視カメラ)向けが各8%、自動車向けが7%、コンシューマ向けが4%となっている。

また、2020年にもっとも成長率が高かった用途別分野はセキュリティで、同36%増となったという。医療向けならびに軍事向けも市場規模は小さいものの、成長率は同30%以上となったとする。自動車向けは、自動車産業そのものが不振であったため、同10%増に留まったが、今後は同40%増と高い成長率となる可能性があるという。

CMOSイメージセンサのサプライヤ別売上高を見ると、トップはソニーで、その市場シェアは40%。2位はSamsung Electronicsの22%、3位にOmniVisionが11%と続く。

これらのトッププレーヤーはいずれもモバイルアプリケーションに焦点を当てているが、シェアトップのソニーは、米国が中Huaweiへの半導体製品の輸出をライセンス制にした影響から、出荷が滞り、シェアを落とす結果となった。一方でSamsung、OmniVisionともにシェアを伸ばすことに成功することとなった。かつてソニーは5割を超す市場シェアを有し、6割を目指すと公言していたが、このところ、Samsungが猛烈な勢いで中国を中心に売り上げを伸ばすことでシェアを高めてきている。

同社によると、2010年から2020年までの10年ほどの間、CMOSイメージセンサ市場規模は常に予想よりも高い数値を達成してきたという。今後も市場の成長は期待されており、同社では年平均成長率7.2%で2026年まで成長を続け、2026年には315億ドル規模に達するものとの見通しを示している。

なお、ソニーとSamsungは技術開発面で見ると、両極端の戦略をとっている。Samsungは、画素サイズを小さくし、画素数を増やそうとする方向に向かっているが、ソニーは、画素サイズを大きく保つ代わりに画素数を少なくするといった方向である。もっともソニーも中国市場での画素数競争に対抗することを目的に画素数を多くする方向にシフトしているとも伝えられている。中国の中堅スマートフォンサプライヤに搭載されるCMOSイメージセンサはこの両社の中間に位置する場合が多いとされている。