英Omdia主催の「第43回ディスプレイ産業フォーラム」において、ディスプレイ部材担当調査マネージャーの宇野匡氏は、コロナ禍のディスプレイ業界と部材市場への影響について以下のように解説した。

「コロナ禍におけるFPD部材市場は、旺盛な需要と生産・輸送の混乱が特徴的であった。2020年以降、巣ごもり需要によりTV・PCなどモバイル製品以外の需要が急増した。しかし、旺盛な需要も約2年で一巡し、2021年第3四半期以降、エンドマーケットの需要は減退し始めた。コロナ禍においては、船舶輸送が影響を受け、特に欧米では輸出入の通関手続きや船荷の船み下ろしが混乱し、2021年のクリスマス商戦は発注をかけても商品がいつ到着するか予想できない状況となり、リテーラーは在庫だけを販売する状況となった。ブラックフライデーでは例年驚くような価格が設定されてきたが、昨年に限ってはそのようなことはなかった」。

また、2022年に入って以降の状況については、「ロシアのウクライナ侵攻が発生し、原油やガス価格が急騰し始めた。電気代やガス代などの高騰が消費者に影響を及ぼし始め、消費者の購買意欲が急激に減退した。一方ではリテーラーやブランドは物流の混乱が継続する中、注文をカットすることはなかった。そのため、第1四半期でのセット販売減退が顕著になる一方で、発注していた商品が現地に到着することによりブランドとリテーラーの在庫増加が顕著となった。PCでは4月から本格的なディスプレイモジュールに対して注文カットが始まった。TVは、5月以降、注文カットが顕著となってきている。最新のディスプレイモジュール予測では、2022年は初めて面積がマイナス成長に陥ると予測している。かつては数量がマイナスになることはあったが、平均画面サイズの大型化により面積はずっと成長を果たしてきた。しかし、2022年においては平均画面サイズの大型化で需要減退を補うことはできないと予測される。このはじめての面積需要の減退は、FPD部材市場にも大きな影響を与えている」と宇野氏は述べている。

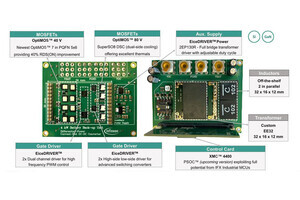

ドライバICは一気に供給過剰へ

約2年間にわたってFPD部材はひっ迫あるいは不足する傾向が顕著であった。しかし、急激な需要の減退は一気に供給過剰への転換を引き起こしている。ガラス基板などはサイズも重量も大きいためパネルメーカーは1か月の在庫を保有することは困難であるが、ドライバICなどは製品が小さいため在庫の確保は容易である。

実際、パネルメーカーはドライバICの不足に対して、2022年以降は発注を制限せずに製品を買い集めている。一部のパネルメーカーでは数カ月の在庫を積み増しているとの情報もある。パネルメーカーはドライバICの在庫を値下げ交渉に利用し、一気に20%以上の値引きを引き出すべく、ドライバICメーカーと交渉している。部材在庫は、市況の下落傾向にあたっては、部材メーカーにとっては悪影響となる。ドライバICにおいては発注から配送まで長い期間を要することも問題となっている。

大面積ディスプレイ用DDIC(ディスプレイドライバIC)の需給バランスは、2021年は不足状態が続き、価格が高騰していたが、2022年に入ってから一気に供給過剰へと移り変わり、今後当分の間は供給過剰状態が続くと予測されている。

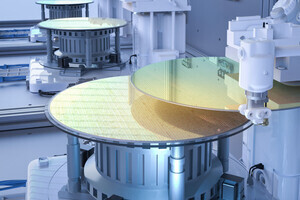

中国の新興ファウンドリであるNexchipはドライバICに積極的な投資を継続しており、もしNexchipが大量生産をしなければ、現状でも不足になっていたと思われるほどである。DDICは過去2年間でファウンドリメーカーのウェハ価格は3倍に引き上げられ、IC価格も2倍に引き上げられていたことから、今後の価格下落がどうなるかが注目される。

-

主に8インチウェハを用いて製造された大面積ディスプレイ用DDIC(ディスプレイドライバIC)の需給バランスの推移。水色破線は2021年第4四半期時点での予測、紫の線は2022年第1四半期時点の予測 (出所:Omdia)

急激な円安も円建てが多く影響は小さい

日系の部材メーカーにとっては材料費とエネルギーコストの増大に苦しむ状況となっている。また、急激な円安の影響が需要の急減退を招いている。ディスプレイ産業は、歴史的に日本から発展が始まったこともあり、2005年以前はほとんどの部材が円建てで取引されていた。

その後、バックライトをはじめとするモジュール部品から、韓国・台湾メーカーの参入がはじまり、日系メーカーの撤退がはじまると、円建てからドル建てあるいは現地通貨での取引に移行していった。

しかし、現在でもガラス基板や、偏光板のサブフィルム、プロセス原材料などで円建ての部材が多く残っており、ガラス基板に至っては米コーニングも円建てでガラス基板を販売している。中国のパネルメーカーは実際の日本円を保有していないため、ガラスメーカーは中国RMB(人民元)を代金として受け取っているが、円建て価格を適用している。コーニングはかつて円建てをドル建てに変更しようと試みたことがあったが、円安の時期での提案であったため、まったくパネルメーカーは認めなかった。円高の時期に提案していれば、ドル建て取引に変更されていたと考えられる。

円建ての部材メーカーは原材料の値上げと円安によるコストアップに苦しんでいるものの、パネルメーカーは円安によるメリットを享受している。ただしパネルメーカーは供給過剰によるパネル価格の下落を受けている。そのため、値下げの要求には応じられる状況にはない。円安によるメリットから円建て価格の据え置きが受け入れられている。ガラス基板は2022年末まで価格据え置きとの情報もある。パネル価格は需給により相場価格のように上下するが、部材メーカーは急激な変化を好まず、部材価格は比較的に安定した事業形態となっている。