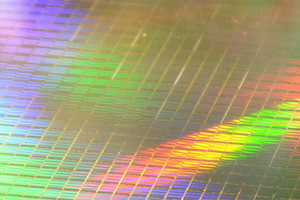

すでに年初より値下がりはじめたNANDを尻目に2年以上も続いてきたDRAMの価格高騰もいよいよピークを迎え、半導体バブルが終焉の時を迎えようとしている。米IC Insightsは、この2年間のDRAM平均販売価格(ASP)の上昇の様子を振り返ったわかりやすい図を公開した(図1)。

DRAMのASPは、2016年8月には2.56ドルだったが、2年後の2018年8月には6.79ドルへと2.65倍も値上がりしている。しかし、2016年8月から2017年8月までの1年間の値上率は96%だったが、2017年8月から2018年8月までに一年間の値上がり率は35%と値上がりペースが落ちてきている。

台湾TrendForceは、DRAM大口契約価格が、2018年第3四半期(7~9月期)にピークを打ち、第4四半期から下落を始めることを、DRAMメーカーと大口顧客との価格交渉結果をもとに予測しているが、それとは別にIC Insightsが、DRAM向け設備投資額とDRAM価格の相関の変遷(図2)から、DRAM価格の今後の下落を予測している。

DRAM向け設備投資額は、2017年に前年比81%増の163億ドルとなり、2018年もさらに同40%増の229億ドルに達する見込みだが、過去の事例からは、設備投資が急激に増えると、供給過剰に陥り、販売価格が低下するという相関関係が存在している。

2017年に続き、2018年も設備投資を大幅に増額すれば、当然、供給過剰になり、価格低下をきたすわけだが、この2年間、これほどまでの設備投資を行いながらも、供給過剰の状態にすぐには陥らなかった。それは、各メーカーが注力した20nm未満のプロセスを用いた先端DRAMを製造する上での特有の問題によるとIC Insightsは分析している。具体的には、1X-nmや1Y-nm(技術ノード20nm未満)プロセス用の高額な半導体製造設備への投資がかさむ一方、長期間の歩留り低迷で、投資額の割にはビット出荷量が以前(技術ノード20nm以上のDRAM)ほど増えなかったためであるとしている。

Micron Technologyによれば、20nm未満のDRAMを製造するために必要なマスク数は、従来比35%増とのことで、クリティカルマスク当たりのリソグラフィ以外の工程数は110%も増えるという。プロセスステップ数の増加で、処理ウェハ1枚当たりのクリーンルーム面積も80%増えるという。それにしても2017、2018年と2年続けてこれほど設備投資を増やせば、時間差が生じるにせよ、供給過剰が生じて、DRAM価格低下が生じるのは時間の問題だろう。20nm未満のDRAMは、習熟曲線に乗って製造歩留まりは向上してきており、また、微細化効果でウェハ1枚から採れるチップ数も増えるから、ビット出荷数量はおのずから増加してくるためである。

Samsung Electronicsは既報の通り、今年後半のDRAMへの追加設備投資とそれによる増産計画を凍結して、DRAM価格低下をできるだけ先延ばしして利益優先の戦略をとっている。10月5日に発表された同社の第3四半期の業績速報によれば、同社の連結営業利益は17兆5000億ウォン(約1兆7500億円)で、前年同期より20%増え過去最高を更新した。前期同様、営業利益の多くは利益率7割といわれるDRAMビジネスによってもたらされた模様である。いまのところ、Samsungの利益重視の設備投資凍結作戦は成功している。今後、増産指向のライバル2社(SK HynixおよびMicron)がSamsungの増産計画凍結を横目で見てどのような戦略をとるかが注目される。

韓国の日刊紙である東亜日報は、「Samsung Electronicsの過去最高業績を手放しで喜んでばかりいられない」と題する社説を10月6日付で掲げ、家電、スマートフォンなどを含めた営業利益のうち、半導体部門が上げた収益が80%に達するほど偏り現象がひどい」と指摘している。半導体バブルがはじけて半導体部門の利益が減れば、Samsungの業績は大きく揺らぐことになるからだ。中長期的には韓国勢が得意なメモリ分野への中国勢の侵攻も心配だ。メモリバブルがはじけた後のSamsungの戦略が注目される。

一方、猛追しようという中国に目を転じると、新興DRAMメーカー2社(InnotronとJHICC)が試験生産を始めている。中国勢が半導体メモリ市場に本格参入するまでには数年を要するとの見方が有力だが、台湾や韓国からリクルートしてきた製造技術者の活躍によっては早まる可能性もあろう。中国勢は半導体メモリバブルの終焉などお構いなく、中央政府の方針で半導体の自給自足を目指しているので、既存ライバルにとって油断は禁物である。中国勢がDRAMの世界消費額の40%、NANDでも同35%を占める巨大中国市場に留まるのか、それとも海外へ販路を拡大するのか、既存DRAMメーカー各社はその動向を注意深く見守っている。