第47回ディスプレイ産業フォーラムにおいて、ディスプレイ部材およびコスト調査担当マネージャーの宇野匡氏はFPD部材市場の概況として、ガラス基板のみがひっ迫した状態で、大手メーカーによる積極的な値上げ交渉が継続しているが、ほかの部材はDDIC(ディスプレイドライバIC)を含めて供給過剰となっており、メーカー間での競合が激しく価格の下落が続いているとの見通しを示した。

ガラス基板

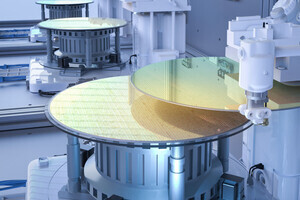

中BOEはG8.6(第8.6世代)OLEDラインとしてB16ラインの投資を計画している。従来は一部分のみのLTPOプロセスでの設計であったが、数か月前から全面LTPOプロセスへの変更がガラスメーカーへ打診されたという。LTPS/LTPOガラス基板およびキャリヤーガラスはこれまで第6世代までのサイズに限定されてきたため、第8.6世代でのLTPS/LTPOガラス基板の供給は初めてとなる。ガラスメーカーは今後対応を迫られることとなる。

米CorningはOxideガラスとして、Astraガラスを量産しているほか、LTPD/LTPOガラスとしてLotusガラスを量産している。情報によるとAstraガラスをベースとして第8.6世代LTPOガラス基板およびキャリヤーガラスの開発を進めているという。

日本電気硝子(NEG)はOxideガラスとしてOA20を量産しているほか、LTPSガラスとしてはOA31を量産している。新規ガラスを開発するかどうかはまだ不明である。

AGC(旧旭硝子)はLTPSガラスとしてANWizusを量産しているほか、OxideガラスとしてANRezostaを開発しているが、現状の供給ラインの状況から実質量産はまだ開始されていない。AGCからパネルメーカーに対しては、ANWizusから、ANRezostaへの移行が打診されている模様である。ANRezostaはOxideとLTPS/LTPOプロセス両方を十分に対応できる性能があり、今後はANRezostaへ製品を一本化する予定である。

中国ガラスメーカーは積極的な投資を継続しているが、4社合計で6.3%のシェアにとどまっている。

2022年第4四半期には、需要の大幅な減退と価格下落により、ガラスメーカーの収益も大幅に悪化した。NEGは2023年に韓国工場を閉鎖し、AGCは高砂工場でのディスプレイガラスの生産を終了した。ガラス事業の収益性向上が現状では最大の目標となっており、出荷面積と生産能力のギャップをいかに埋めるかが戦略となっている。Corningは2023年から積極的な値上げを継続している。大手ガラスメーカーは2024年後半も値上げ交渉を積極的に展開している。中国ガラスメーカーの生産能力はすでにかなり大きいが、品質がほかの海外の大手メーカーと比べると低く、大手ガラスメーカーの値上げを受注に転換できていない。

偏光板

偏光板の受給状況は大幅な供給過剰となっている。日系の偏光板メーカーは大型パネル用の偏光板事業を縮小し、中小型あるいはOLED用の偏光板へ事業の軸足を移している。中国偏光板メーカーは、日本や韓国の偏光板メーカーのラインや技術あるいはサブフィルム事業を買収しようとしている。

ディスプレイドライバIC(DDIC)

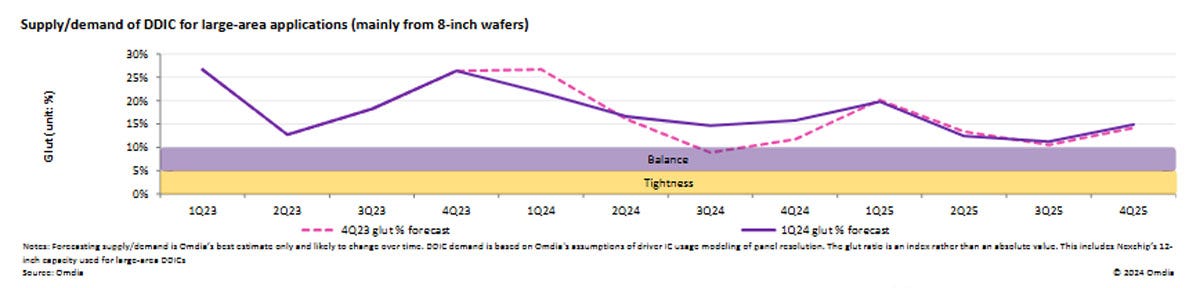

2024年半ばの世界的なスポーツイベントへの期待、ディスプレイメーカーの受注生産方針、およびLCD TVディスプレイの価格上昇により、LCD TVディスプレイの購入者は2024年第1四半期に需要を前倒しした。

その結果、第1四半期のTVディスプレイ出荷実績は前回予測に対して6.4%と大幅に増加した。さらに第1四半期のITディスプレイ出荷も、下位ブランドとOEM、ホワイトボックス市場、および積極的なディスプレイ価格の代理店の出荷増加により、前回予測から増加した。そのため、第1四半期の大面積アプリケーション向けDDIC出荷は予想を上回り、第1四半期の大面積DDIC向け8インチウェハの供給過剰率は、2023年第4四半期の予測と比較して減少した。

需要が2024年上半期に前倒しされるため、2024年下半期の大面積ディスプレイパネルの需要は前期比で減少すると予想。2024年第2四半期からのDDICの供給過剰率は以前の予測よりも高くなると予想され、大面積ディスプレイドライバICは2024年まで供給過剰のままとなるとしている。2025年には、LCD TVパネルにおけるデュアルゲート駆動とトリプルゲート駆動のシェアが引き続き増加し、8インチファウンドリで生産されるDDICの需要は2024年と同程度になると予想されるが、2025年の大面積ディスプレイパネルのユニット需要は前年比で増加すると予想される。

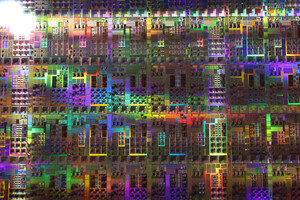

12インチウェハを用いたDDIC

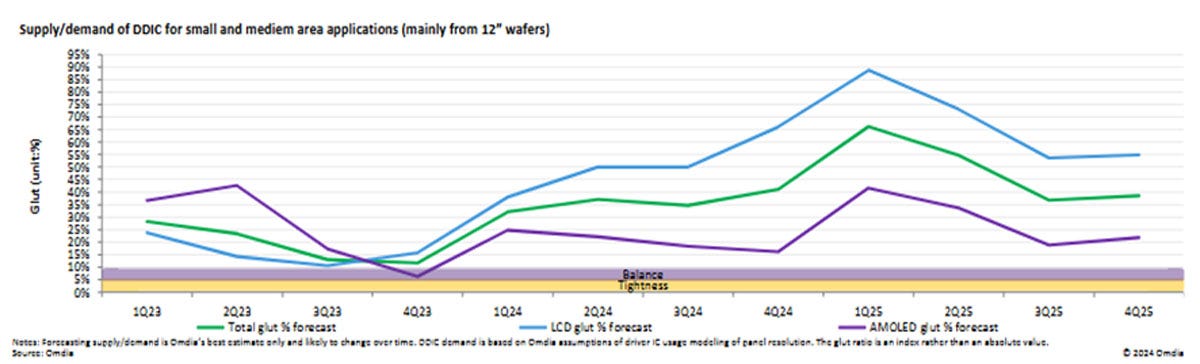

AMOLEDモバイルアプリケーションドライバICの需要は、2024年に前年比33%増加すると予想されており、これは以前の予測よりもはるかに強い。しかし、UMC、TSMC、Nexchip、SMIC、HLMC、GlobalFoundriesなどのファウンドリメーカーは、2024年に12インチファウンドリでAMOLEDドライバーの新しい生産能力をリリースして増強するが、AMOLEDドライバーの供給過剰率は依然として10%を超え、供給過剰となる。

LCDドライバーICの需要は低下しており、2024年には前年比14%ほど減少する見込みである。一方の供給面では、SMIC深圳工場の55nm DDICの生産能力は2024年に月間2万~2万5000枚に達すると予想されているほか、Nexchipの55nm DDICの生産能力も増加し続けているため、LCDドライバーは2024年に供給過剰となる見込みである。

なお、TSMC、Nexchip、SMICは2025年もAMOLEDモバイルアプリケーションドライバICの生産能力を増強し続けることから、市場は供給過剰のままとなる見込みだとしている。