各社のプロセスをまとめたロードマップが更新

ムーアの法則にしたがったロジック半導体の量産プロセスは10nmを切るに至り、そうした先端プロセスを扱えるのは世界でもTSMC、Samsung Electronics、Intelの3社に絞られた感がある。そのような中、半導体市場調査会社の米IC Insightsが、これら3社を含む世界の主要ロジック/ファウンドリメーカーのプロセスロードマップを更新した。

ただし、各社が掲げているプロセスは、かつてのITRSの定めたルールなどがなくなった現在、各社の技術ノード(プロセス世代)の定義は各社それぞれで異なっているため、各社の微細化レベルを公正かつ有用な方法で比較することは困難であるほか、各社ともに同一プロセス世代であっても「プラス」といったような若干の改良を施した派生バージョンが用意されていたり、「量産」の定義も異なっているため、量産開始時期の直接的な比較も困難であることから、IC Insightsでは、このコードマップについて、大まかな見方をするようにとコメントしている。

-

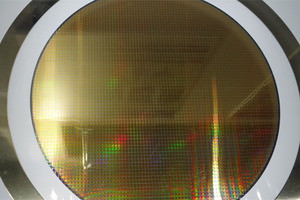

世界の主要ロジック/ファウンドリ各社の量産向け微細化プロセスロードマップ。「世代(技術ノード)」や「量産」の定義が各社異なるため、各社のプロセスの移行時期を厳密に比較することはできない点に注意が必要 (出所:各社発表、カンファレンスレポートなどを基にIC Insightsが作成)

TSMCは7nm先行でウェハあたりの収益が向上

多くの半導体企業が現在、10nmおよび7nmプロセスに基づく高性能マイクロプロセッサ、アプリケーションプロセッサ、およびその他の高度なロジックデバイスの設計を行っている。そのため、ファウンドリ業界では、最先端プロセスを使用して製造を他社に先駆けて行うことは明確な利点があるとIC Insightsは指摘している。

その最たる例がTSMCだ。同社は、2018年から2019年にかけて、7nmプロセスでの製造を受託できた唯一の専業ファウンドリであり、7nmからEUVの導入を予定していたSamsungが、実用化にもたついたため、ファブレスIC各社からの7nmプロセスによる生産委託件数が増加。結果として、TSMCはウェハあたりの売上高を大きく伸ばし、2014年比でも13%増と、唯一、専業ファウンドリとして同時期で比べた場合のウェハあたりの売上高を上回ることができた企業となったという。

競合の専業ファウンドリであるGLOBALFOUNDRIES(GF)、UMC、SMICなどの微細化は14/12nmに留まっており、いずれもウェハあたりの売上高は2014年比で下回る結果となっている。中でもGFは通常のバルクのシリコンウェハでの微細化の研究開発を停止させ、SOIにシフト。SMICは、米国政府の要請により蘭ASMLのEUV露光装置を入手できない状況となっており、先行する各社に追いつくことができず、UMCはかなり以前から先端のプロセス開発競争からは脱落する事態に陥っている。また、Intelは10nm(他社の7nm相当とも言われているが、さまざまな見方がある)の立ち上げに長期にわたって苦心してきた。

シェアを持つものの存在感が高まる

ファウンドリならびにロジックICメーカーに加えて、Samsung、Micron Technology、SK Hynix、キオクシア/Western Digitalといった半導体メモリサプライヤも、DRAMおよびフラッシュメモリの製造に微細なプロセスを活用するなど、デバイスの種類に関係なく、世界的な潮流として、ごく少数のトップシェアを争う企業群だけが最先端のプロセス技術を開発し、最先端のICを製造するようになってきた。

これは、プロセスの開発コストが増大し、そのコストに耐えるだけの事業規模と企業としての体力が求められるようになったためで、ICの世界は「持つもの」と「持たざるもの」に分けられてしまったと言えるだろう。その結果として、さまざまなIC製品セグメントにおける市場シェアは、トップグループの企業群に優位に働くこととなり、技術も体力もない第2グループ以下の企業のシェアは削られていく一方という時代に入ってきたと言える。