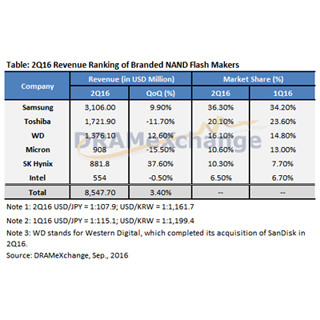

市場動向調査企業である台湾TrendForceの半導体メモリ調査部門DRAMeXchangeは12月1日(台湾時間)、2016年第3四半期(Q3)のNAND型フラッシュメモリ業界の総売上高が、前四半期比で19.6%増の102億2680万ドルになったと発表した。

スマートフォンメーカーからの需要が旺盛でメモリ価格が上昇したうえに、半導体製造メーカーの2D-NANDから3-NANDへの技術移行が手間取り、全体的に出荷が減少したため需要が供給に追い付かなくなったためである。これに伴い、第2四半期に比べて営業利益も増加した。

トップサプライヤのSamsungがシェアを拡大

第3四半期のトップサプライヤは、従来通りSamsung Electronicsで、シェア率は36.6%と前四半期比0.3ポイント増となった。2位は、20%前後のシェアを維持する東芝である。東芝四日市工場に共同出資するWestern Digital(WD)のシェアを合計すると、Samsungのシェアとほぼ同じになる。Micron TechnologyとSK Hynixのシェアは、それぞれ10%前後であり、4位の争いを続けている。6位は、シェア6%台のIntelである。同社は、MPUビジネスでは常にトップだが、NANDでは、他社に大きく遅れを取っている。

第4四半期は価格も売上高も利益もアップ

DRAMeXchsngeの調査ディレクターであるSean Yang氏は、2016年第4四半期のNAND市場の見通しについて「最終製品の出荷がピークシーズンを迎えるので、NANDの供給はさらにひっ迫するようになる。そのため、さまざまなNAND製品の大口契約価格は値上がりし、NANDメーカーの売上高と営業利益は今年最高になるだろう」と語っている。

NANDフラッシュメーカー各社の最新状況

eMMCとUFSで大きなシェアを維持するSamsung

Samsungは、中国のスマートフォンブランドからの大容量eMMCとUFS(Universal Flash Storage)の需要に支えられて、四半期ごとの統計で常にトップの地位を維持している。現在、世界市場で大容量eMMCとUFS製品に関して最大のシェアを有しており、またeMCP市場のリーダーでもある。第3四半期では、顧客の要望でエンタープライズ向けSSDの出荷を拡大した模様だ。

第3四半期の同社のNANDフラッシュメモリのビット出荷量は、前四半期比20%増となり、NAND製品の売上高も約20%の増加となったが、第4四半期の見通しはさらに明るい。スマートフォン出荷が、毎年この時期に増加するためで、eMMC、UFSおよびeMCP製品の売り上げは、年初来のピークを迎える見通しだという。

3D-NANDの生産能力引き上げを図るSK Hynix

SK Hynixも、Samsung同様、第3四半期中に、中国のブランドスマートフォンメーカーからのeMMCやeMCPの需要が拡大したうえ、中国のスマホメーカーが新製品のリリースに向けて在庫を積み増ししたことで、好調な業績を上げた。同社のNANDフラッシュメモリのビット出荷量は同12%増となり、NAND製品の平均販売価格も7%上昇。この結果、同社の第3四半期の売上高は20.3%増の10億6000万ドルに達した。

製品企画面として同社は、3D-NANDの生産能力を2016年末までに月2万~3万枚程度に引き上げる見通しだ。第3世代3D-NANDの出荷を2017年第1四半期に始める見込みのほか、第4世代3D-NANDも、2017年下半期までに、小規模バッチながら生産開始する計画であるという。

2017年に生産能力引き上げを図る東芝

NAND市場の回復により、東芝の2016年第3四半期(東芝における2016年度第2四半期)のNAND型フラッシュメモリのビット出荷数量は、前年同期比15%増となった。また、NANDの平均販売価格の低下に歯止めがかかったことで、売上高も前四半期比で約17%増となり、営業利益も増加。結果として、NANDフラッシュ事業の着実な改善につながっている。

生産計画については、東芝四日市工場内の新第2製造棟が3D-NAND型フラッシュを生産しており、その生産能力は2016年第4四半期(2016年10~12月期)で月産4万枚を達成する見込みである。この製造棟では、64層3D-NANDフラッシュを量産する予定になっており、2017年に再び生産能力を拡大する予定である。また2017年2月には隣接地に第6製造棟の建設を開始する予定である。

2D-NANDの最適化で収益を拡大したWestern Digital

Westerb Digitalは、2016年第3四半期(同社にとっての2017年度第1四半期)、東芝とともに64層3D-NANDフラッシュに投資を集中した。この製品は現在、OEM顧客が認定テストを行っている段階で、2016年12月初めにメモリカード、USBドライブ、その他のリムーバブルストレージデバイスに搭載される予定である。一方、同社はすでに48層3D-NANDフラッシュ搭載製品を量産しており、eMMC、eMCP、その他のモバイルおよびリムーバブルストレージ製品などに活用されているという。

また2D-NANDフラッシュは、主に15nmプロセスで製造されており、同社はそのコストを最適化し、歩留まりの向上に努めており、その結果、15nmの2D-NANDフラッシュは、Western Digitalの収益拡大に貢献したという。また、NANDフラッシュメモリの年間ビット出荷数量も、2017年に前年比で45%増となる計画としている。

3D-NAND採用のクライアント向けSSDの出荷を開始したMicron

Micron TechnologyのNANDフラッシュメモリのビット出荷量は、2016年度第4四半期(2016年6~8月)で前四半期比13%増加したが、平均販売価格は1%減少したという。その結果、同期間のフラッシュメモリの売上高は、前四半期比10%増の10億ドルに留まった。

この6~8月期売り上げのうち、半導体チップとしての販売からの収入の割合は、微減して約5割となった一方、モバイルNANDフラッシュ製品は微増の18%、SSDは13%、車載およびその他の用途向けは19%となった。

ちなみに同社では、3D-NANDアーキテクチャに基づくモバイル製品は、顧客から高い評価を得ているとしているほか、3D-NANDフラッシュを搭載したクライアント向けSSDの出荷も開始しており、エンタープライズ向けSSD市場における、6~8月の同社のビット出荷量は、前四半期比で45%の増加になったという。今後、TLC 3D-NANDメモリがフラッシュ出荷の大部分を占めるようになれば、同社のSSDポートフォリオのコスト構造は改善されることが見込まれる。

中国でのNAND生産を拡大するIntel

IntelのNAND事業は、第3四半期にビット出荷量が前四半期比25%増、売上高も同17%増の6億4900万ドルとなり、それまでの3四半期連続の減少に歯止めがかかった。

NAND製品としては、16nmおよび20nmプロセスで製造された2D-NANDチップが最大シェアを占めているが、同社は第3四半期以降、3D-NANDエンタープライズ向けSSDの出荷を開始。このSSDは、コストパフォーマンス面で前世代の2D製品より優れていると言われている。

なお、生産計画については、中国の大連にある同社のNANDフラッシュ製造工場が、第4四半期に月産1万枚規模の生産を開始する予定であるほか、2017年も徐々に拡大し続けていく見通しだという。