この2-3年、一般紙やテレビニュースで盛んと報道された半導体供給不足の状況は一部で改善が見られる。

一時は「半導体部品が不足しているのでガス湯沸かし器の修繕ができない」などの報道もあったが、そうした事態はもう過去のものとなっているようだ。

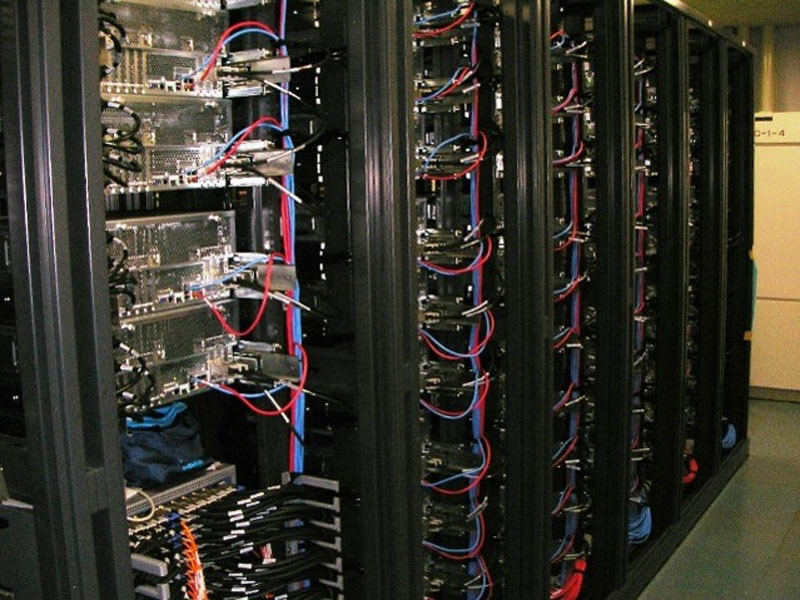

最近の海外の報道では、主に200mmウェハで生産される55nmよりも以前のかなり成熟したプロセス品はMCU、ドライバIC、パワー半導体などを中心に在庫調整が起こっていて、ファブレス企業の中にはファウンドリ企業との生産調整・キャンセルの交渉が始まっているという。これには世界的な景気減速の前兆とともに、一般消費者がスマートフォン(スマホ)やPCなどのコンシューマ電子機器を買い控えていることが原因と分析する市場アナリストもいる。ただし、データセンターやアクセラレータ用の高性能CPUへの需要は未だに旺盛で、「スーパーサイクル」とも呼ばれた半導体需要の継続的成長が減速しているとは言い切れないまだら模様の印象がある。

ともあれ、業界関係者にとっては大変に気になる状況が続く事は確かなようだ。

私も、長年の半導体市場での勤務経験の中でシリコンサイクルの潮目が大きく変わる事態は何度となく経験したが、いろいろと予期しないことが起こり、最前線の営業はその対応に追われることになる。

締結と解除には多大な労力がかかる長期供給契約:LTA(Long Term Agreement)

需給バランスが甚だしく崩れるときによく登場するのが長期契約(LTA:Long Term Agreement)である。旺盛な需要に対し供給が極端にタイトな時にバイヤーは半導体の量的確保を最優先に考え、ベンダーとの長期の安定供給を担保する契約を結ぶことになる。こういった契約は少なくとも1-2年先の需要をバイヤー側が予測し、ベンダー側がそれに見合う生産キャパシティの確保を約束するという形態をとる。「価格」と「供給量」の2つの大きな変数を、立場の違う両者が交渉の末にたどりつく着地点であるので、当然交渉締結には多大な労力を要する。

しかし、私の経験からいえば、“Long Term”と言いながら結局短期間に状況が急変してしまい、その解除にまた多大な労力をかける羽目になるのが多くのケースであった印象がある。契約解除には高額な違約金が発生し、業界全体にとってはマイナスの効果しかない。半導体はキャパシティのビジネスである。しかしそのキャパシティは有限で、そのキャパシティをどのバイヤーがどんな値段で引き取ったかが市場規模を決定づける要因である。

太陽光パネル用のポリシリコンのLTAで対決した独Wacker社と中国パネルメーカー

LTAの話題が出ると必ず思い出すのが、第2次太陽光ブームが起きた時のポリシリコン供給をめぐる騒動である。FIT(太陽光発電固定買い取り制度)が導入され、日本でも世界市場で勝負する太陽光パネルメーカーが存在した時代だ。

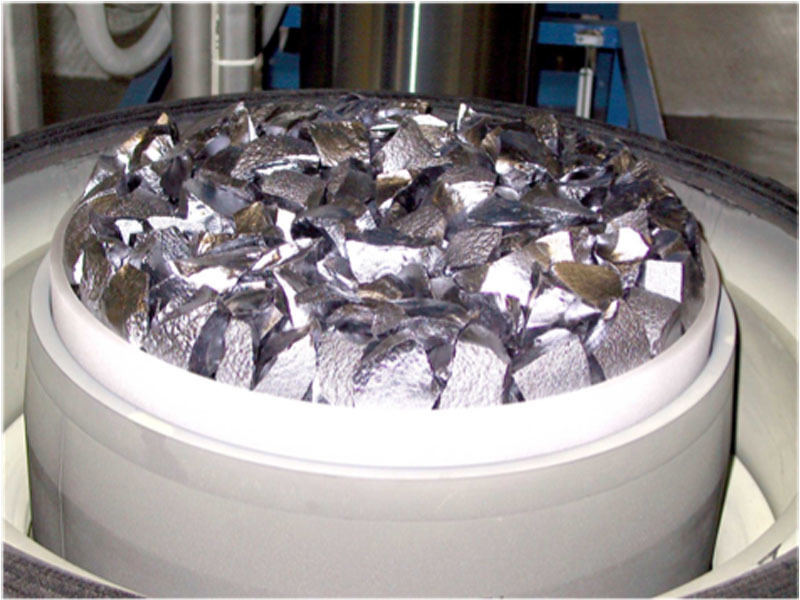

ブームのピーク前から世界中で多結晶・単結晶パネルの原料となるポリシリコンの供給が非常にタイトになり、各メーカーの取り合いとなった。世界中のパネルメーカーはこぞって当時大きな市場シェアを持っていたドイツのWacker社と長期供給契約を結んだ。

当時私はフィンランドの小さな半導体ウェハの会社に勤務していたが、ソーラーグレードの単結晶シリコンインゴットやウェハも売っていた。同業者や顧客とのもっぱらの話題は、市場の減速と積みあがるポリシリコンの在庫の話であった。世界のほとんどのソーラービジネス関係者は独Wacker社との長期契約の見直しについて頭を痛めていたが、どのお客も「頑固で規律に厳格なドイツ人相手の交渉は非常にタフだ」とぼやいていた。

日本でも、米国でもこうした状況で散々やり取りすると、最後には「そこを何とか」という感情論が出てきて、契約事項に何らかの手心を加えて何とかやっていく文化があるが、頑固なドイツ人相手では「取り付く島がない」という状況で、交渉に変化が見られたことはなかった。

その頃、太陽光パネルの生産を急激に伸ばしていた中国パネル企業とドイツのWacker社の交渉の行方が話題になった。伝え聞く話によると、結局は頑固一徹のドイツのWacker社が中国の太陽光パネルメーカーに押し切られ、大量のキャンセルを食らって敗退したということだった。又聞きでの話で確証はないが、そのやり取りは以下のようなものであったらしい。

Wacker:ポリシリコンは契約通り出荷するので支払いはスケジュール通りお願いする。

中国メーカー:何の契約だ? この会社の幹部は姿をくらました。我々は不動産の会社であるのでポリシリコンはいらない。

Wacker:ここに契約書のコピーがある。この契約書は法的に強制力があるものだ。わが社はこの契約に従って設備投資をした。順守を要求する、できないなら違約金を払ってもらう。

中国メーカー:そこに署名した者は私が知らない人だ。交渉相手が違っている。帰ってくれ。

こうしたやり取りが暫く続いて、Wacker社はひとまず「交渉は日を改めて」ということで去ったが。一か月後に交渉のために訪問してみると、前回とは異なる人物が出てきて同じ会話の堂々巡りとなり、頑固さでは世界に名だたるドイツのWacker社と言えども、結局あきらめざるを得なかった、という結末だ。

10年以上たった現在、かつてポリシリコン世界市場の半分以上のシェアを誇ったWacker社は3位に後退、トップを走る中国のトンウェイ社と2位のゴールデン・コンコルド社(GCLグループ)の2社で市場シェアが60%弱という勢いである。中国勢の太陽光パネル分野でのシェアは2025年までには95%に達するだろうとも予想されている。中国企業恐るべしである。

まだら模様を見せながら成長を続ける半導体市場

現在のところ中規模の半導体デバイスの市場は「在庫調整」の段階にあるが、5G、自動運転、データセンターなどの先進製品の需要は順調に成長している。かつては国際商品である半導体関連デバイスの営業は、サプライチェーンのどのレベルでも、市場が発信する微妙なニュアンスの変化「デマンドシグナル」には非常に敏感で、常に下記のような事に備えていた。

- それまで「もっと出せ、早く出せ」の一点張りだったお客がフォーキャストを微妙に変える瞬間を見逃すな。

- こうしたシグナルが少しでもあったらこれは市場全体のサイクル変化の前兆だ、事態はあっという間に変わる。例外はない。

- 弱含みになったら、すでに注文書があるものはできるだけ早く出荷してしまえ。

こういった状況でまごまごしていると、「結局最後に自分が貧乏くじを引く羽目になる」、というのが鉄則だった。しかし、半導体デバイスのアプリケーションが飛躍的に広がった昨今では、アプリケーション分野によってまだら模様の様相を見せながら全体が引き続き成長していくような印象がある。