Wolfspeedは2023年2月、独ZFとSiCパワー半導体システムとデバイスを対象とする戦略的パートナーシップを締結し、欧州でSiCの製造を開始することを明らかにした。この動きがSiC市場にどのような影響をおよぼすのか、Yole Groupが分析結果を公表している。

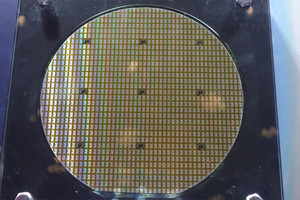

Wolfspeedがドイツで建設するSiCパワー半導体施設は200mmウェハ対応で、STMicroelectronicsのごく一部の生産能力を除けば、200mm SiCウェハの大量生産が可能な欧州唯一のファブとなる。同社では欧州に大規模なSiC生産能力を展開することで、欧州企業がシェアを有するSiCデバイス市場での存在感拡大を狙っているとみられるという。

SiCデバイスの生産能力上位5社はSTMicroelectronics、Infineon Technologies、Wolfspeed、onsemi、ロームで、その生産能力は年々拡大し、2030年代初頭には100億ドル規模の市場に育つ可能性があるとする。一方のSiCウェハ市場は、Wolfspeedが世界市場の過半を占めて存在感を示している。

200mm化への移行が進むSiC

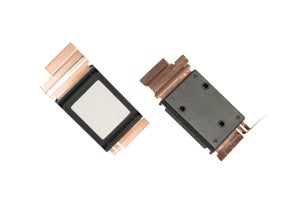

Wolfspeedは、米国ニューヨークのファブにて200mm SiCウェハの大量生産体制を構築するなど、大口径化で他社に先行している。米国勢はSiCウェハの供給で優位性があり、Wolfspeed以外にもCoherent(II-VI)やonsemi、SK SiltronなどがSiCウェハを生産している。

Yole Intelligenceの技術および市場シニアアナリストであるPoshun Chiu氏は「欧州半導体ベンダ各社は、米欧中の複数のウェハサプライヤから150mm SiCウェハを調達して競争力としているが、Wolfspeedが200mm SiCウェハの生産を欧州で行うことで、それら欧州半導体ベンダ各社は、大口径SiCウェハを容易に調達することができるようになる」と説明している。

一方でYoleは「Wolfspeed以外の主要SiCプレーヤーは、150mm SiCウェハも戦略的に重視しており、その生産量の増加に伴うコスト低下に伴い、200mmのコストメリットが打ち消される可能性も考えられる。ただし、Wolfspeedは、SiCに専念しているという点で、ほかの企業とは異なるスタンスであり、それが戦略の方向性の違いに現れている」とする。

適用範囲が拡大するSiC

Yoleでは、自動車分野が2023年のSiCデバイス市場の70~80%を占めると見ているが、生産能力が増加するにつれて、そのほかの産業分野や再生可能エネルギー分野での活用が広がっていくと見ている。ただし、しばらく今市場シェアが大きく変化することはないともしており、自動車がけん引役になると予測している。

なお、ZFはSTとも複数年にわたる車載用SiCパワーデバイスの供給契約を締結しているが、欧州の電気自動車市場の成長が予想されるため、複数の信頼できるSiCパワー半導体サプライヤを用意する必要があると説明している。