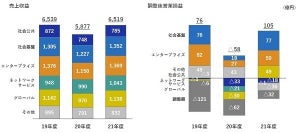

NECは7月28日、2022年度第1四半期(4~6月)の決算説明会をオンラインで開催した。同期の売上収益は前年度比1.2%増の6597億円となった。

営業利益および調整後営業利益は、「社会公共」と「ネットワーク」セグメントの業績悪化を受けて、減益となった。営業利益は153億円の赤字(前年度比165億円減)、調整後営業利益は70億円の赤字(同比174億円減)だ。最終損益(当期損益)は138億6200万円の赤字となった(前年同期は2億円の黒字)。

2022年度の業績予想は資産売却益と、企業向けITシステムの好調を織り込んで据え置いた。

社会公共では、「公共・医療」分野で受注が前年度比で増加したものの、大型案件の反動減により売上は減収となった。一方で、「中堅中小企業、都市インフラ」分野向けの受注は前年度比で増加も、回復モメンタムは期初の想定よりも低調だった。同分野の本格的な市場回復は翌年度以降と評価。2022年度は前年度並みの水準を見込む。

ネットワークサービスは、「グローバル5G」の国内市場の客先設備投資が低調に推移したことで前年度比で減収となった。

NEC 代表取締役 執行役員社長 兼 CEOの森田隆之氏は、「グローバル5Gの国内市場においては、前年度比で大幅増の需要を見込むも一部需要が2023年度へシフトするリスクがある。海外市場でも、上期中に見込んでいた受注が下期にズレたことに伴い、年間予想についても慎重に見通しを行った」と説明した。

なお、同社の『2025中期経営計画』における5Gの計画に変更はない。

第1四半期の実績を踏まえて、同社は2022年度のセグメント別の業績予想を見直した。具体的には、期初に立てた業績予想に影響のある社会公共と、ネットワークサービスを下方修正する。

期初予想比で、社会公共は調整後営業利益がマイナス100億円、ネットワークサービスは同利益がマイナス150億円の予想だ。

一方、業績好調な「社会基盤」「エンタープライズ」「グローバル」セグメントでのアップサイドを見込む。加えて、不動産売却や同日発表のNECエンベデッドプロダクツの株式譲渡といったコーポレートアクションの影響も考慮して、年間業績予想に対して調整後営業利益にプラス250億円を織り込む。

社会基盤とエンタープライズでは受注が堅調に推移しており、同社では期初予想からの上振れを予想している。グローバルについては、DG/DF(デジタルガバメント/デジタルファイナンス)分野や通信系ソフトウェア子会社のNetcrackerでの受注が好調なことに加え、円安による売上、営業利益の改善を見込む。

2022年度第1四半期の受注動向は、全社で18%の増加となり、ITサービスについてもエンタープライズを中心に企業向けの旺盛な需要により10%の増加となった。セグメント別では、固定系大型案件の反動減があった「ネットワークサービス」以外は、受注が前年同期比で増加した。

「社会基盤、エンタープライズ、グローバルの3分野の受注が第2四半期以降で実現できれば、業績も上向いてくると考える。ITサービスについて、顧客のトップと会って話してみた感触としては、いまもDX(デジタルトランスフォーメーション)への関心と意欲が極めて強いと感じる。そのため、短期的な景気の動向で需要が左右されるとは思わない。中堅中小企業は2021年度はマイナスだったが、今期で回復した、ようやく底を打ちつつあり、足元の状況を注視する必要があると考える」と森田氏。

今期のネットワークサービスの業績悪化には、グローバル5G分野での部材不足が影響をおよぼしているようだ。

「部材不足のため、顧客の需要計画に応えられず出荷計画を修正した経緯がある。そのため、顧客のほうで投資が慎重になったところもあるだろう。国内、海外とも既存顧客の中長期での5G需要は変わらないと見るが、部材不足は今後も慎重に見る必要がある」と森田氏は明かした。

昨年から続く部材不足や足元の為替影響など、マクロ環境の変化の影響について、NECは部材不足がマイナス10億円、為替影響がマイナス5億円を見込む。

「全般的な部材不足の状況は継続しており、年間で一定程度のリスクを想定し対策を講じることで業績への影響を最小化する。第1四半期については、当初想定していた範囲内で業績への影響をマネージできていると考える」と森田氏は述べた。

また、円安進行は部材購入の面でマイナス要因となっているが、7月以降の円安影響に対しては、スタンダードなハードウェアのリストプライス変更や契約ベースのサービスへの織り込みなど売価転嫁を行っており、「マイナス影響は縮小する」と森田氏は見込む。