30年以上を半導体ビジネスの営業・マーケティングで過ごした私は、売り上げデータなどの数字の羅列を眺める日常があまりにも長く続いたために、今でも数字を見ること自体が楽しいものとなってしまった。

経理部門の人たちが得意な多様な尺度で数字を分析するものではなく、私の場合の最大の興味は売上高と売上個数から単純に割り出されるユニット価格に収れんされる。半導体はキャパシティのビジネスなので、商売の鉄則は“できるだけ高い単価でどれだけの量を売るか”に尽きるからだ。

半導体業界の構造変化をはっきり示すブランド別売上高ランキング

ちょっと前にマイナビニュースに掲載された2つの記事が興味深い。「IC Insights」の統計データをベースにした記事の1つ目が「2020年の半導体売上高ランキングトップ15」である。

通常の売上ランキング統計はデバイスブランドのランキングで、こうした市場分析の方法は“ブランド/市場シェア/製造キャパシティ”が一気通貫で見渡せた時代のレガシー的な方法である。確かに、この方法をとればファブレスブランドとファウンドリ企業のダブルカウントは生じないので正確ではあるが、ファウンドリ企業の存在感が増す現在では本来の“勢力地図”とはならない。

2021年に入って顕在化した自動車用半導体の供給不足の状況を受けて、世界の自動車ブランドと各国政府がファウンドリ市場の55%以上を掌握するTSMCに一斉にコンタクトしたことは、この事実を象徴する出来事である。

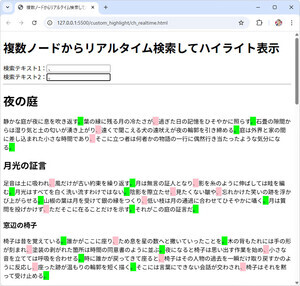

TSMCは最先端プロセスによる300mmウェハでのCPU/GPU、AIチップばかりでなく、200mmウェハによるMCU/アナログ製品などの重要な製造キャパシティを掌握している。今回私が大いに興味を持った記事の「売り上げランキング」には垂直統合型のIDM、ファブレスブランド、ファウンドリが一緒にランキングされている。これらのブランドを私なりにカテゴリー別に分類してみたのが下図である。

ダブルカウントを承知の上でこれらのブランドと数字を眺めていると下記のようないろいろなことが見えてくる。

- 世界半導体市場の構造はファウンドリの登場で大きく様変わりした。CPU/GPUなどの大規模なロジックブランドはIntelとSamsungを除いてすべてファブレスになった

- ファウンドリモデルが成立しないメモリブランドは相変わらず最先端プロセス開発とキャパシティに大きな投資を余儀なくされるIDMモデルである

- メモリ、大規模ロジックなどを除いたMCU/アナログ/パワー半導体などの地味ではあるが重要なデバイスのブランドは企業統合などはあったにしても長年続いたブランドが健在である

- 前掲の“IC Insights”のトップ15ランキング統計にはもうひとつ面白い点がある。2020年に“Apple Silicon”を全面的に打ち出して半導体ブランドとしても表舞台に登場したAppleがランキング13位で登場している。Appleは現在CPUを自社開発しTSMCが生産しているが、これ以外にもGPUや通信デバイスも開発しており、年々ランキングを上げるものと予想される。

半導体業界の産業構造はファウンドリの登場で激変したが、各ブランドは自社の特色を生かしながらそれぞれの得意分野で健闘していることがうかがえる。ファウンドリへの依存度は小口径ウェハの分野でも拡大しているので、供給不足が続く状況で幅広い製品分野からの半導体調達は今後も困難を極めることが予想される。

Intelの“稼ぐ力”が際立つ生産能力の市場統計

最近、私が興味を持って読んだもう1つの記事が「2020年のICメーカー生産能力トップ10」である。

この記事でもやはりIC Insightsの統計をベースにしているが、200mmウェハ換算での各社のウェハ投入枚数が示されていて大変に興味深い。従来は業界年鑑などでしか見たことがない種類のデータで大変に貴重である。というのも売上データとの比較で半導体各社が1枚のウェハにどれくらいの付加価値を造りこんでいるかが一目でわかるからだ。

下記の表は各社の総売り上げをウェハ投入枚数で割った単純な比較表である。ウェハ単価を1枚100ドルと想定し、CPUもメモリも混合した数字をひとまとめにしているので、かなり乱暴な比較ではあるが、ロジック中心のIntelとTSMCの比較は興味深い結果となった。一番右側の欄にある「価値創造率」と言うのは、私が勝手に作った言葉で、「各社が100ドルのウェハからどれくらいの価値を生み出すのか」を倍率で示したものである。

はっきりと分かるのは突出して高い“Intelの稼ぐ力”である。業界標準のx86アーキテクチャでパソコン/サーバ市場を長らく独占したIntelは、3倍以上のキャパシティを誇るSamsungやTSMCと比較してウェハあたりの付加価値ではこの2社を寄せ付けない底力があることがわかる。

付加価値の創造では他社を寄せ付けないIDMの代表格Intelであるが、新任CEOとなったPat Gelsingerが早速判断しなければならないのがTSMCとの今後の協業スキームである。最先端プロセス技術で大きく遅れをとるIntelのこの無敵の“稼ぐ力”はAMD、NVIDIA、QualcommなどのファブレスブランドとTSMCとの協業チームから大きなチャレンジを受けている。今後はAppleをはじめとする半導体ブランド以外の勢力などからの圧力も受けることが予想され、新CEOのかじ取りは非常に重要となりそうだ。