半導体不足の報道がされるようになってから、随分時間が経ちましたが、未だに根本的な解決には至っていないのが現状です。過去にも当然、半導体が不足になる局面は何度もありましたが、それでも今回は従来と比較すると異質に感じております。

今回の半導体不足の特徴は、不足が発生している製品群の幅広さです。マイコン・CPUはもちろんのこと、DRAM、FLASHなどのメモリ関係、DC/DCコンバータのような電源などのアナログIC、単純なロジックやダイオードなどのディスクリート半導体においても在庫不足が発生しています。さらに、不足しているのは半導体だけに留まらず、コネクタや抵抗のような電子部品も幅広く影響を受けているのが今回の大きな特徴です。

半導体不足に至るまでの振り返り

今回の半導体不足に関する一番初めのシグナルを感じたのは、2020年2月ごろでした。その前年の2019年はエレクトロニクス業界全体が米中貿易摩擦に苦しめられており、ほぼ1年間にわたって低空飛行を余儀なくされていた年でした。そして、年が明け2020年に入ると、恐らく、多くの会社がこれから本格的に回復していくと読みを立て、上昇を探り始めていたと思います。実際、このころには、いよいよ回復基調に入ってきたと実感できた瞬間が確かにありました。

しかしながら、同年の3月後半になると新型コロナウイルス感染症の影響が本格化し、東南アジアの半導体・電子部品工場も各国政府の指令により、その活動が大幅に制限されることになりました。米中貿易摩擦の影響からようやく回復がはっきりとしてきた時期だっただけに、各社の落胆は大きかったように思われます。翌4月には、これらの煽りを受け、かなりの広範囲で部材の調達が困難となりました。量産を中心に扱っている半導体商社への発注は増えましたが、メーカーからは出荷が制限されているため、売り上げは立たない厳しい状況となりました。半面、自社で在庫を保有するカタログディスティの売り上げは、一気に急増することとなりました。その後、しばらくは新型コロナウイルス感染症の影響でエレクトロニクス業界はまた低調に推移するのですが、2020年12月ごろより、製造業の生産量増加に対して、半導体の供給が徐々に追い付かなくなり、今に至っています。

過去の半導体不足との比較検証

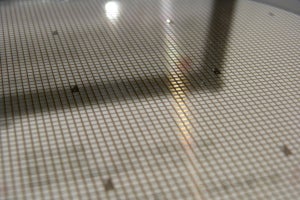

半導体が不足すること自体は珍しいことではありません。半導体の特性上、需要と供給のアンマッチが起こりやすいからであると言えそうです。理由としてはいくつかありますが、その中でも大きな理由の1つはその製造納期です。ウェハ投入からだと早くて2ヶ月、長いものの場合だと4ヶ月かかっても不思議ではありません。

もう1つは需要の乱高下です。近年、その傾向はますます高まっており、日本国内だけではなく、世界の需要が連動しています。半導体には独自の需要曲線があり、それは経済の景気動向のみでは語ることができません。その時々のエレクトロニクスを牽引しているアプリケーションの勢いはとてつもなく大きいものがあり、そこに何らかの変動要因がぶつかることによって半導体の不足は起こります。

半導体不足が進むと、たとえ設備投資を行ったとしても、半導体自体を製造する装置に使われている半導体にも入手難が発生し、長納期化が進みます。また、半導体メーカー各社が過去の教訓から過剰設備を恐れ、簡単には設備投資を行わないことも、半導体不足の解消を困難にしていると言えます。

私がこの業界に入り、実際に体験している一番古い半導体のパニックは2000年の「ITバブル」でした。1999年初頭から始まり2000年の終わりごろにはじけたこの時の景気は、今でも記憶に残っています。まだ、インターネットの普及は限定的だったため、顧客が在庫元から直接購入することはほとんどありませんでした。日本には古いタイプのブローカーがいて、米国を中心とするブローカーに問い合わせを行い、毎日FAXで見積回答をもらっていた時代です。翌年の2001年には半導体がぱたんと売れなくなり、ひどく驚きました。

次は2003年から2004年にかけての「デジタル景気」です。薄型テレビなどのデジタル家電がワールドワイドで普及が広まり、半導体に対する旺盛な需要が一気に発生し、半導体の不足が広がりました。この景気は2004年後半には失速し、その後しばらく在庫調整局面に入っていきます。

その次の半導体需要期は2006年でした。長期的な景気回復を背景に半導体の需要が広がりました。半導体商社各社とも大きく業績を上げた年となりました。

次の大きな出来事は2011年の東日本大震災です。ルネサス エレクトロニクスをはじめとする各社が被災し、半年ほどの間、大きな影響を受けることとなりました。同年にはタイで大洪水も発生し、パッケージの後工程工場が被災しました。このあたりから、大手顧客を中心に、半導体のサプライチェーン寸断に対する、初動動作が早くなってきたことが特徴的でした。顧客はサプライヤーに情報を求め、情報を早くつかんだ会社から、在庫確保の動きが見られるようになっていきました。

その後しばらく大きな動きはなく、2017年、2018年の「半導体スーパーサイクル」を迎えることになります。この際には「5G」「データセンター」が力強くマーケットを牽引しました。ここでも製造装置がネックとなり、なかなか半導体の不足を解消することはできませんでした。ほぼ同じタイミングで、積層セラミックコンデンサ(MLCC)の不足が発生し、世界中に大きな影響を及ぼしました。

そして、2019年の米中貿易摩擦です。ロボットを中心とした設備投資需要が一気に萎んでしまい、多くの企業に影響が及んだことと思います。そして、2020年より徐々に需要は回復し、現在の半導体不足に至っています。従来のパニックと比較して言えることは、「感染症であること」に尽きるのではと考えています。感染症であるが故に、パニックがワールドワイドで発生し、影響が大きくなります。また、工場が1回だけではなく複数回、強制的に停止させられることも大きな影響になっています。そのため、ただでさえ供給能力を絞った状況だったところに、電気自動車(EV)など従来よりも1台当たりの半導体使用量が大きく増えたアプリケーションの需要拡大も影響し、半導体不足に拍車をかけている状況です。

今回の半導体不足はこれまでに経験してきた半導体不足とは異なる動きを見せており、非常に先が読みづらい複雑な構造であると言えそうです。

半導体不足がもたらす、もう1つの視点

ひとつ、とても気になる点があります。「半導体のユーザーは、半導体が入らないとどうなるか?」ということです。

まず、当然ですが製品を出荷できない事態が発生します。では、製品を出荷できないとどうなるでしょうか? そうなると売り上げが計上できず、当然お金も入ってこなくなります。そして、すでに納入されている製品に対しては、先に支払いが発生します。先に記載しましたが、新型コロナ感染拡大前の2019年は1年間にわたって非常に低空飛行でした。資金力のある大手企業は心配ないのかもしれません。しかし、中小企業にとってみれば、2019年が厳しかったところに、状況をより悪くしている可能性が大きいと思われます。今は日本政府が実行した新型コロナ感染症特別貸付の効果があり、3年間は元本の返済が免除されますので、しばらくは問題ないと言えるでしょう。それでもサポートが必要になってくるのではないかと感じています。

在庫投機家の存在

半導体が不足する局面になると必ず起こることが、「値上げ」です。値が上がることには、2つ種類があります。1つは、いわゆる正規ルートでの値上げです。半導体メーカーから、代理店が間に入り、購入するケースです。

この場合は、材料費の高騰や、従来から収益に問題を抱えていたケースなどは、これらの機会で価格が上がることが良くあります。今回テーマにしたいのは、もう1つのケースであるマーケット価格についてです。

半導体の購入は、サプライヤーである半導体メーカーにオーダーを入れるのが一般的ですが、このような半導体不足の状況であれば、当然ながらメーカーにも処理能力を超えるオーダー量が入ることになるため、納期はオーダーから1年後と言われることもあります。

そうなると、市場の在庫を当たることになります。市場在庫と言ってもピンからキリまであり、中にはたちが悪い会社も存在しているのは残念ながら事実です。最近頻繁に遭遇するのは、異常に高い価格で販売している会社です。このような会社は直接表に出てくるわけではなく、必ず間に1社か2社のブローカーを挟みます。市場で極端に不足している製品を良く分かっていて、それらの引き合いがあると、5倍6倍の価格は当たり前で、10倍の価格も見かけます。実際の製品はどうかと言うと、きちんとした製品で、品質上はまったく問題ないケースがほとんどです。デートコードもかなり新しいものが多いです。

なぜこのようなことが起こるのかを推測すると、資産を持っている投機家が投資の一環として半導体業界で活動を始めたと私は見ています。一般的なカタログディスティの在庫がショートしているタイミングで、市場に残っている在庫を投機家が確保します。そして、いよいよ本当にマーケットから不足したタイミングで、驚くような価格で見積を出してきます。このタイプのサプライヤーのたちが悪いところは、そのような高額な見積をしていて、断腸の思いでユーザーが購入の意思を示した瞬間に、今までの価格は間違っていたと連絡を入れ、そこからさらに価格が倍になってしまうことです。そもそも、そんな製品は買わないのが一番なのですが、泣く泣く買うことになります。足元を見られていると言わざるを得ない状況です。当然、これらの動きに半導体メーカーも目を光らせています。今後徐々に商社売りをしないメーカーが増えてくる可能性があります。

軟着陸に向けた取り組みの重要性

半導体だけではないかと思いますが、世の中には振り子の法則があります。片方に大きく振れたら、当然戻り幅も大きくなるものです。今回の半導体の不足がいつ終息するかは、非常に読みづらいと思います。一般的な見方は、各社が設備投資をし、その効果が出始める2022年の夏ごろだと思います。

ただ、今の世の中で確かなことは、不確実性が高まっているということです。次に何が起こるかは分からず、年内にはこの不足感が解消に向かう可能性も十分あります。逆にあと2年このまま継続する可能性もゼロではありません。

しかし、今回、過去の半導体不足を遡って見ても分かるように、需要が多い時と少ない時はある期間ごとに存在していることは間違いありません。今回がたとえコロナ禍で様々な要因が複雑に絡んで起こったとしても、いつかは供給が追い付きます。

各社とも、この供給不足の局面で、ビジネスが好調に推移し、リソースがひっ迫し、現場に負担が掛かっている状況だと思われます。それが故に、緊急事態として対応している会社も多いのではないでしょうか? いつかはこの波も去っていきます。その後を見据えた、ビジネスを拡大させるための打ち手が、今こそ必要な時期であると認識をすることが重要だと言えそうです。