年末にかけて回復基調に入った2019年の半導体市場

IHS Markitでは、2019年の半導体市場を前年比12.8%減と予測している。過剰生産、過剰在庫、および需要減退により、DRAMおよびNANDともに平均販売価格(ASP)が著しく下落したのが2019年のマイナス成長の主因で、非メモリ市場だけで見れば同3.8%減に留まる見込みである。とはいえ、ワイヤレスハンドセット、車載およびコンシューマ製品といった主要な最終セット製品の先行き不透明性もあり、そうした非メモリ半導体の需要も当初の予測を下回る結果となったことに代わりはない。

また、2020年以降については、2020年が同6.0%増、2021年が同9.3%増、2022年が同4.7%増と今後数年間は緩やかに回復が続くという予測を立てているが、2023年はシリコンサイクルでメモリ市場は少なくともマイナス成長に陥るともしている。

この数年の四半期ごとの半導体市場推移を見ると、2019年第1四半期に、メモリの需要弱含み、過剰生産、過剰在庫が重なり、前四半期比14.2%減の1012億ドルへと急落。その後、徐々に回復の兆しを見せてきたが、米中貿易摩擦の解決のめどが立っていないことが、半導体産業の今後の予測を不透明にしている。ただ、2020年については、第1四半期が季節的要因により、前四半期比でマイナス成長となるものの、その後はプラス成長が継続する見通しで、通年でもプラス成長になる見込みだとしている。

設備投資はSamsungとTSMCに期待

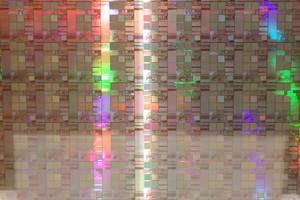

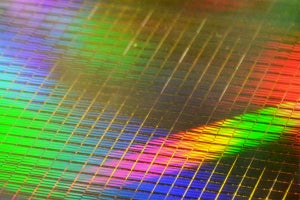

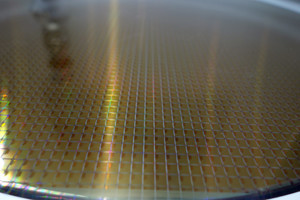

2019年の半導体大手10社の設備投資額は前年比15%減の見込みとなっている。メモリが供給過剰に陥り、メーカー各社が増産のための設備投資を手控えたためである。代わりにメモリメーカー各社は、微細化への投資を進めることで、コスト削減を図る取り組みをDRAM、NANDともに進めることとなった。

この数年、トップクラスの設備投資額で他社をリードしてきたSamsung Electronicsの2019~2020年の設備投資は、メモリバブル期(2017~2018年)の史上最高額には及ばないものの200億ドル程度が継続的に投資される見込みだという。196層の3次元NANDの量産に向けた設備投資が今後大きな割合を占めると見られる。また、ファウンドリ大手であるTSMCの2019~2020年の設備投資額は、前年から大きく増えて150億ドル弱のレベルを維持する見通しだが、これは最先進プロセスである7nmの需要が大きく増加したためである。さらに5nmプロセスでの量産準備のための投資やその先の研究設備投資費用にも期待できるという。

南川氏は、まとめとして次の6点を挙げた。

- IHS Markitは、2020年の半導体市場は前年比6%増と予測している。メモリの価格変動は2020年も引き続き影響をおよぼし、売り上げの増加をもたらすだろう。

- 中国と米国の間で進行中の貿易と関税の問題は、2020年の半導体市場に下振れリスクをもたらす。

- 日本によるフォトレジストとフッ化水素の韓国への輸出規制厳格化をめぐる問題は解決されておらず、下振れリスクとなっている。しかし、IHS Japanは長期的な問題になるとは考えていない。

- 在庫は、2020年の前半を通じて、ウェハ投入量に著しく影響を与える。在庫は、2020年の第2四半期に許容可能な業界レベルまで減ると予測される。

- 自動車の半導体搭載数量は増加しているが、新車の販売は減少しており、全体としては車載半導体の売り上げは当初予測していたよりも少ない。

- 2020年の業界全体の設備投資総額は、メモリサプライヤによる長期投資の落ち込みで5%減少すると予測される。

なお同氏は最後に、「米中貿易戦争は、いままで関税の掛け合いからハイテク覇権争いへと進んできたが、これが金融戦争に発展すると、両国だけではなく世界経済に悪影響をもたらすので、この点に注意する必要がある」と述べて話を結んだ。