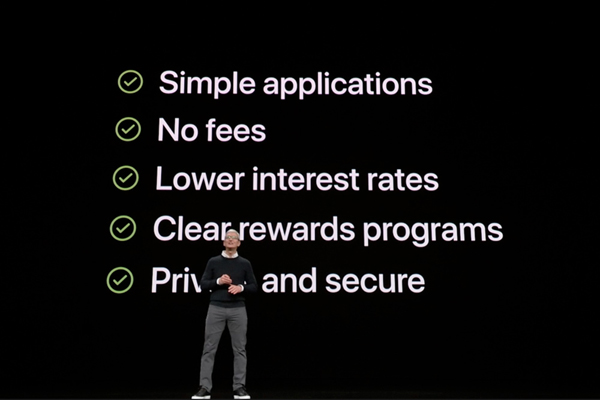

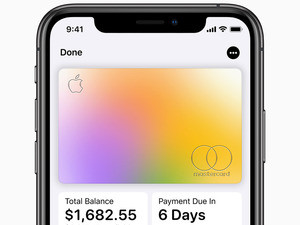

「Apple Card」はGoldman SachsとのパートナーシップによるAppleブランドのクレジットカードだ。金利が抑えられていて、遅延ペナルティ、年会費、海外利用手数料、限度額超過手数料といった様々な手数料がなく、そしてWalletアプリを通じて消費動向や支払いの状況などを分かりやすく可視化し、ユーザーのパーソナルファイナンスの健全化をサポートする。

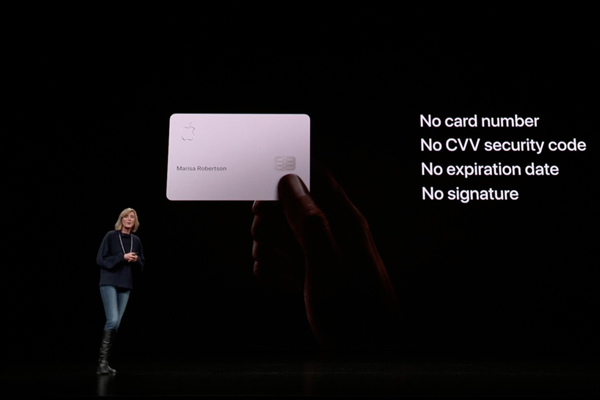

Apple Payと連携するようにデザインされているが、Apple Payで支払えない店舗向けにチタン製の物理カードを用意している。チップが埋め込まれたカードには名前が彫られているのみ。紛失しても、カード番号やCVVなどが漏洩しない。それらの番号が必要な場合にはWalletアプリからアクセスする。

また「デイリーキャッシュ」というキャッシュバックが用意されていて、Apple Cardを用いたApple Payでの支払いに2%、Appleでの買い物には3%をキャッシュバックする。Apple Pay以外の物理カードを使った買い物にも1%を現金で還元する。

Apple Payと同様にApple CardのデータはiPhoneのセキュリティチップで保護され、ユーザーの買い物動向のデータにAppleがアクセスしたり、分析したデータを販売することもない。

Apple Cardは、米国でミレニアルズを中心に顧客を伸ばしているネオバンクが発行するデビットカードに似ている。リーマンショックをきっかけに、不況の中で育って前の世代とははっきりと異なる価値観や消費行動を持つようになったミレニアルズは、銀行大手や金融大手の看板をむやみに信じず、高い金利や何かにつけて取られる手数料、不透明性を嫌う。そうした層のニーズを満たすモバイルを活用したバンキングサービスが成長し始めた。

バンキングなどに関しては変化に慎重な人が多く、クレジットカードを再考したようなApple Cardの普及にはネオバンクを選ぶような層の支持が鍵になる。気になる点を挙げると、そうした層のニーズをApple Cardが満たせるかがはっきりしないこと。Apple CardのWebページには3月時点でAPRが13.24%~24.24%となっている。これは米国の一般的なクレジットカードに比べると抑えられてはいるものの、「低い利率ではない」という厳しい意見が見られる。また、米国ではクレジットカードの使用履歴を積み重ねることで個人信用力が上がるため、クレジットヒストリーのない若い層や移民は米国でクレジットカードを作りにくい。そうした人達に個人信用力を上げていくチャンスをもたらすカードになるのかどうかも現時点では分かっていない。