公的年金の安定は、国民の将来への安心につながる─。年金給付の財源の約1割を占める年金積立金。その管理・運用を担っているのが「世界最大級の年金基金」GPIF。2023年は暦年で過去最高の収益を出した。「プラスマイナスにどちらにもぶれ、常に動いている市場に合わせていく」と話すのはGPIF理事長の宮園雅敬氏。日本でも「金利がつく時代」が到来する中、GPIFはどのように運用を行っていくのか。

【あわせて読みたい】三菱UFJFGが総力を上げる「資産運用戦略」、銀行、信託、資産運用会社などグループ横断

日銀が政策変更 日本は「4つのゼロ」脱却

─ 2024年3月の金融政策決定会合で、日本銀行がマイナス金利解除を始めとする政策変更を行いました。このことをどう受け止めていますか。

宮園 大きな節目だと思います。これまで日本には成長率、賃金、物価上昇、金利という「4つのゼロ」がありましたが、徐々にゼロを脱して、最後に残った金利がゼロではなくなったと。ファンダメンタルズ(経済の基礎的要因)が大きく動いている証左だと思います。今後は「金利のある世界」になっていきますから、世界でのマーケットの動きは注視していかなければいけません。

─ 日本にとっては1つのチャンスを迎えていると言っていいですね。

宮園 そうですね。ただ、日米の金利差はありますし、ファンダメンタルズに合わせて、どのくらいの幅まで金利が上がるのかについては不透明な部分もありますからよく見ていく必要があります。

─ 改めてGPIFは厚生年金と国民年金の積立金、約220兆円の管理・運用を行っていますが、存在意義をどう捉えていますか。

宮園 我々は国民からお預かりした保険料の中から、厚生年金と国民年金の給付の財源となる年金積立金をお預かりして、長期安定運用して増やすことで、年金事業の安定に貢献するという役割を担っています。法令でも「他事考慮の禁止」、つまり、年金の被保険者の経済的な利益以外のことは考えずに、年金積立金の運用に一筋にあたると謳われています。

年金給付の財源の内訳を今後100年の平均で見ますと、保険料が約7割、国庫負担(税金)が約2割、そして年金積立金が約1割という割合になっています。

公的年金は、多くの方にとって、亡くなるまでの生活の基盤です。終身受け取り、物価連動といった性格を持つ、いわば「長生き保険」です。我々は公的年金制度の一端をしっかりと担えるよう、運用をより高度にするよう努めています。

─ 2023年は暦年で約34兆円と、過去最高の収益となったそうですね。

宮園 はい。これは市場環境がよかったことと、それに我々がきちんとついていくことができたことが大きかったと思っています。

─ 今後の運用方針について聞かせて下さい。

宮園 この巨額の資金を長期運用していくことがどういうことかというと、日本及び世界の資本市場の成長は、債券の利子収入や、株価上昇といったリターンとなって実現します。資産運用によって、その果実をきちんと獲得し、年金積立金を増やしていくというのが一番のベースにあります。

我々には名目賃金上昇率プラス1.7%という運用目標が与えられており、実質的な運用利回りと呼んでいます。公的年金の財政は100年スケールで策定されていますが、今後少子高齢化が進み、保険料の払い手が少なくなった時、その方々の負担が大きくならないように積立金を活用することになっています。

名目賃金上昇率を目標にしているのは、年金のお支払いがそれに連動しているからです。この目標を実現するために最もリスクが小さく、効率的な方法で、長期的に運用することが求められており、そのために基本ポートフォリオを設定しています。

ファンド選定はデータ駆使 勝てるチームを編成

─ 現在の基本ポートフォリオは国内債券、外国債券、国内株式、外国株式に4分の1ずつ投資する形になっていますね。

宮園 ええ。これは極めて精緻な計算でつくられたポートフォリオです。ただ、マーケットは常に動きますから、すぐにこのバランスは崩れるんです。それを放置すると、ポートフォリオで想定しているリターンをきちんと取ることができないということになります。

市場は短期的にみれば、プラスマイナスどちらにもぶれるということです。常に動いている市場にできる限り、合わせていくというのは、200兆円以上も運用していると、決して簡単なことではないんです。

日本株、外国株、国内外の債券はそれぞれ様々な要素で動きますし、為替の影響もあります。超多次元方程式を毎日解いているような状況です。まさに力仕事ですが、システムの力も借りて、できる限り迅速かつ効率化すべく取り組んでいます。

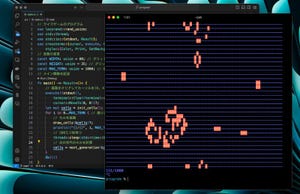

そして我々は約160のファンドの運用を資産運用会社に委託していますが、それが今現在、どのようなパフォーマンスをしているかを見えるようにしておかなければなりません。23年度から、委託先ファンドの時価総額を前営業日ベースで把握するデータベースをGPIF内部で構築しました。これにより正確なポートフォリオの現状把握、見える化が可能になりました。

見える化によって、どの資産をどう動かすかという判断が、より精緻に行えるようになりました。このポートフォリオの構成を調整する「リバランス」を検討する頻度を増やすことで、基本ポートフォリオが想定しているリターンをより精緻に取っていく。ここ数年、我々が熱心に取り組んできたことです。

─ 見える化した結果、ファンドの入れ替えもあるということですね。

宮園 基本ポートフォリオ通りの収益を押さえた上で、市場平均を上回る超過利益を取っていくことも大事です。その可能性を高めるために、運用会社の成績を調べて委託していくわけですが、これまでは実績ある会社にお任せすることが多かったところ、今はデータを活用した選定を行い、できるだけ分散しています。

それぞれの会社に得意技がありますから、できるだけ分散して、トータルで成果を得られるようにしようと。そのために数百という運用会社の成績表、野球でいえばスコアブックを集めて分析し、特徴を持った選手を選び、勝てるチームを編成していくということです。

運用実績向上へ門戸を広げる

─ 運用会社を分析するスタッフの役割は重要ですね。

宮園 我々のスタッフがデータサイエンスも駆使して分析しています。その結果わかったのは、これまでは埋もれていた運用会社があったということです。

お話したように、これまでは運用会社のキャリア、運用資産規模で選ぶことが効率的でしたが、今はデータ、スコアから規模を問わず、真に力のある運用会社を選べるだけの能力が我々についてきたということです。

これはファンド業界を振興するためではなく、あくまでも我々の運用成績を高めるために、できるだけ門戸を広げた方が、いいチームが編成できるということです。

─ 運用会社から実績を持ってアプローチしてくることもあるんですか。

宮園 ありますね。当然、我々からも探しに行きます。日本に拠点のない海外の運用会社もありますから、そこについては日本の会社にまとめ役になってもらうこともあります。中にはマンデート(委任)がもらえたということで、日本に拠点を置く会社も出てきています。

─ あくまでも使命に則って活動していくと。今、日本では株価が上昇していますが、今後国内の株式、債券の割合が増えることもありますか。

宮園 正確に申し上げると「わかりません」ということになります。我々は低リスクで効率的に運用目標を達成することが目的ですから。5年に1回、公的年金の財政検証が行われており、今夏にその結果が出る見通しです。今後の年金財政は、人口動態、賃金上昇、経済成長など様々な要素を加味して構築されることになります。

その中で我々が担う年金積立金の役目が変わるのか、あるいはこのまま継続するのかはわかりませんが、我々はいただいた目標を元に、最も効率的なポートフォリオは何かを検討するわけです。その結果、日本の株式、債券が増える可能性もあるかもしれません。

─ 宮園さんは2020年から理事長を務めていますが、この4年間、日本がデフレの中でもGPIFが運用実績を残してこられたのは、ポートフォリオがよかったということですか。

宮園 基本ポートフォリオはよくできているのではないかと考えています。それだけでなく、ポートフォリオにきちんと沿った運用ができるようになってきたということが、この4年間の成果だろうと思います。そして委託先の運用会社さんにも機能していただきました。委託先があってこそ、我々の仕事が成り立っています。

年金の知識を持って将来設計を!

─ 若い世代には将来不安があると言われますが、公的年金の安定は安心につながりますから職責は重いですね。

宮園 ええ。若い方々が今後の生活設計を考える時に、ベースに年金があると、その上で自分の将来を見越して、資産形成で上乗せしていくという設計ができるようになります。これが非常に大事なことです。

年金について知識としてもよく知っていただく必要があると思います。そうしないと、せっかくいいベースがあるのに、知らなかったことで無用な不安を抱えながら将来を考えなければいけないと。年金の機能をご理解いただき、その上に立った資産形成という人生設計を考えられれば、世の中はもう少し明るくなるのではないでしょうか。

─ 長期的な視点で資産運用を考えることも重要ですね。

宮園 そう思います。我々は01年から、このような形の資産運用を金融市場で始めました。年金積立金は増えていっていますが、一直線ではなくジグザグがあります。さらに四半期ごとの利益を見ると浮沈が激しい。

ただ、7年刻みで見ると、運用実績はプラスになっています。その意味でも長期運用は大事だと思うんです。我々のポートフォリオは1年だけを見ると、例えば数十兆円プラスの年もあれば、その逆のマイナスの年もありえる。それくらい振れ幅があるということです。しかし、7年ごとの運用実績ではプラスだと。個人の運用も1年で諦めないことが大事ではないかと思います。

─ この間、ニューヨークダウ、日経平均株価も上昇を続けてきましたが。

宮園 我々は14年にポートフォリオの見直しを行い、それまで外国株式、日本株式それぞれ12%だったものを25%に増やしました。それ以降、日米の株式市場は堅調に推移しましたから、それに沿った運用ができたということだと思います。

積立金の増加で見ると、01年から23年までのうち、14年以前までが41兆円、それ以降は91兆円となっていますから、株式の効果はあったと思います。

また、外国株式、外国債券を運用していますから、為替の影響も大きい。これまでの期間でいうと、為替の円安は運用にはプラスに作用しました。

冒頭、我々の運用実績がよかったとおっしゃっていただきましたが、これは単年の数字ですし、「山高ければ谷深し」ということもあります。その意味で、国民の皆様にはぜひ長期的な視点で、我々の運用を見ていただけるとありがたいなと思います。