市場動向調査企業の台湾TrendForceの半導体メモリ調査部門であるDRAMeXchangeは3月13日(台湾時間)、2017年第1四半期のNAND型フラッシュメモリ採用SSDの販売価格調査に基づく予測を発表した。それによると、PC-OEM市場で主流となっているクライアント向けSSDの大口契約価格は上昇し続けており、同四半期のMLC採用のクライアント向けSSDの契約価格は、前四半期比で平均12~16%、TLC採用品も同10~16%上昇するとの見かたをしている。また、この値上がり傾向は第2四半期も継続していくとしているものの、最終応用製品の売り上げの伸びが緩やかになるため、SSDの価格上昇も緩やかなものになると予測されるとしている。

クライアント向けSSDの出荷数は今四半期7~8%減少へ

「PCクライアントが積極的に在庫を積み増しているだけでなく、スマートフォンの顧客からもSSDに対する強い需要があるため、PC-OEM市場におけるクライアント向けSSDの平均契約価格は上昇を続けている。同時に、業界全体でTLCタイプの3D-NANDおよび2D-NAND生産へ移行していることを受け、MLCタイプの2D-NANDフラッシュメモリの供給が削減され続けており、MLCタイプのSSD価格がTLCタイプのSSD価格を上回っている」とDRAMeXchangeシニア調査マネージャーであるAlan Chen氏は述べている。

また同氏は、SSDへのユーザーニーズが高まっていることを追い風にPCメーカーはSSDの購入を続けるだろうと指摘しており、2017年における世界ノートPC市場におけるSSDの採用率は45%に達する見込みとしているが、NANDの供給が逼迫し、SSD価格が上昇すると、PCメーカーはストレージ容量を増やさない可能性があるともしており、ノートPCの主流容量は、128GBと256GBのオプションにとどまるともしている。

DRAMeXchangeの調査によると、2016年第4四半期におけるノートPC市場でのSSD採用率は35~36%程度であったという。また、同期間におけるノートPCやデスクトップPC用のOEMおよびチャンネル製品を含む世界全体のクライアント向けSSDの出荷台数は、前年同期比2~3%増となる3320万台とするが、2017年第1四半期では、NAND市場の供給不足が続いているため、前四半期比で7~8%ほど低下すると予想しており、その理由として、TLC NANDの価格が引き続き上昇し続けており、メモリモジュールメーカーの在庫が不足しているため、SSDの出荷台数も短期的には厳しく制限されることになるためとしている。

NANDの主流がTLCに移行

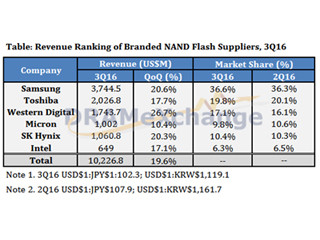

2017年第1四半期の自社ブランドSSDベンダの生産状況はというと、米Western Digital/SanDisk、台湾Liteon、韓国SK Hynix、東芝、米Micron Technology、米Intelの各社がすでにTLCタイプの2Dまたは3D-NAND製品の量産および出荷を行っている。こうした流れを受けてMLCタイプの2D-NAND SSDの出荷シェアも低下し続けている。

また、3D-NAND SSD分野では、Samsungが、2016年第4四半期以来、V3(48層)製品を出荷しており、世界のリーダー的ポジションを獲得している。3D-NAND製品を共同開発しているMicronとIntelも、3D-NAND SSDを2016年第4四半期に出荷したものの、現状、まだごく少量にとどまっている。他の競合企業に至っては、2017年下半期にようやく3D-NANDの本格的出荷を開始する予定となっている。

こうした動きを踏まえ、DRAMeXchangeでは、2017年にTLC NANDを採用するクライアント向けSSDの世界出荷シェアは全体の75%を超えると予測している。さらに、TLC 3D-NANDは2017年に出荷されるTLC採用SSDの主流になるともしている。

PCIe対応品が増加するも主流はSATA IIIのまま

クライアント向けSSDのインタフェース技術に関しては、米Appleを除くPCメーカーによるPCIeの採用は着実に増加することが見込まれている。Intelは、CPUプラットフォームのPCIeサポートを向上させており、同インタフェースのサプライヤ数も増加しているほか、SSDコントローラチップのサプライヤも、PCIe製品をさらに経済的に使うことを可能とする低コストチップの提供を開始している。そのためDRAMeXchangeでも、2017年のクライアントSSD市場におけるPCIeの普及率が25%に達すると予測しているが、全体としては、SATA IIIがクライアント向けSSD市場全体の主流インタフェースとして残るだろうともコメントしている。