ハイリスク・ハイリターン

前回、メモリーとCPUの市場とその変貌について書いたが、今回はその続編である。前回では次の点について触れた。

- メモリーとCPUはお互いにイノベーションを繰り返しながら補完的な関係を保ち、半導体・エレクトロニクス・IT業界のけん引役となってきた。

- ブランド半導体の2強であるIntelとSamsungはCPUとメモリーを代表するブランドとして今後もそのポジションを堅持するべくさらなる研究開発、設備への投資を継続するだろう。

- 業界再編が進んだ結果、各分野でのキー・プレーヤーもだんだん絞られてきており、それらの企業には巨大な投資リスクが大きくのしかかることになる。

- 投資リスクの増大はファブレス化できないメモリーとファブレス化が進んだCPU(あるいはASICのような他のロジックデバイス)の企業の間に大きなビジネスモデルの違いを産んでいる。その違いを産み出したのが現在では世界のファウンドリー需要の半分を掌握するTSMCの存在である。

- これらの半導体業界の顕著な動きと独立して起こってきたのが、GAFAに代表される巨大ITプラットフォーマーの出現とその影響力の加速的な拡大である。これらの巨大企業はそれぞれが独立の経済圏を形成しつつあり、そのおよぶ範囲は半導体デバイスにも加速的に拡大している。

-

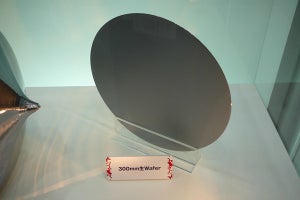

AMDの2番目のCPUの主力工場テキサス州オースチンのFab.25。AMDはこの工場でCPU市場シェアの30%を目指した。Fab.25はAMDとしては最後の工場ドレスデンの稼働以降Spansionのフラッシュメモリー工場となった (著者所蔵イメージ)

独占から寡占へ - 微妙な立ち位置にあるIntel

現在のx86系CPUの市場は寡占状態にある。寡占とは同じ市場に2ないし3社の供給者がいる状態で、これが1社となると「独占状態」ということになる。かつてのIntelはCPU市場の独占企業であった。この独占状態を突き崩そうと、かつては10社近くの挑戦者が現れたが結局AMDだけが生き残り、IntelとAMDの2社は常に競合状態を維持し現在に至っている。この競合状態にある2社の激しい技術競争がパソコンとサーバーというエレクトロニクスのインフラを支えるCPU性能の飛躍的向上を可能としたとも言える。

ただし、このCPUの市場も、アプリケーションのもう1つのインフラであるスマートフォンを加えて拡大して考えればさらに巨大な市場となるが、そこでの主導権争いはQualcommを先頭に据える群雄割拠の状態となっている。Intelはこのスマートフォン市場ではほとんど存在感がない。しかもスマートフォンという巨大市場のキー・コンポーネントはCPUだけではない。5Gの到来でCPUと同じくらいに重要となってきているのが高速モデムである。この分野では長年の技術蓄積があるQualcommに一日の長がある。

ひるがえって、サーバー市場を見てみると、現在ではx86はデータセンターのCPUとしては標準であるが、そのデータセンター市場にはAmazonのAWSが急速に進出している。Amazonが運営するデータセンターで未来永劫x86が主力CPUであり続ける保証はない。Amazonは時価総額で米国最大の企業であるが、同時に世界最大のデータセンター運営会社でもある。自社のデータセンターで独自開発のCPUを使用することも十分に考えられる。

最近、Facebookが高速インターコネクトの技術集団Sonicsを買収したという記事があった。その少し前には、NVIDIAがこれも高速インターコネクトの技術を持つMellanox社を69憶ドルという高値で買収したニュースもあった。NVIDIAはHPCのインタフェースを抑えることによって、この市場でのさらなる存在感拡大を虎視眈々と狙っている。

これらの例を列挙して、気づくのはIntel以外がすべてファブレスの企業である点だ。最先端のプロセス技術の開発、ファブへの設備投資、そして先端アーキテクチャーを組み込んだCPU/ASICデバイスの開発コストをすべて一社で抱える垂直統合型の半導体ビジネスモデルは今となってはロジック半導体の大手ではIntelのみとなった。Intelの立ち位置はかなり微妙なものになっている。

リスク分散の戦略が重要となる装置産業 - 半導体

半導体産業を他の産業と比較してかなり異質なものとしている要因は、とんでもない巨額投資を必要としている装置産業でありながら、果敢な研究開発によるイノベーションが加速度を挙げながら継続されている点である。巨大産業でありながら決して成熟しない半導体産業のようなものは歴史的に参考例がない。半導体各社はこうした先例のない経済的リスクを分散することによりビジネス上のリスクヘッジを行っている。しかし、それがいつもうまくいくとは限らない。

Qualcommは一時期Armコアのサーバー向けチップの開発でIntelの牙城を崩すことをうかがったが、このプロジェクトは失敗に終わった。これには技術的問題と、資金的問題がある。

技術的にはArmコア特有の省電力化を生かしながら、同時に高性能を実現するという設定目標が思いのほか困難だったという事ということであろう。

また資金的には、米中貿易摩擦のとばっちりでNXP買収がとん挫したことでNXPへの違約金が生じ、大掛かりなサーバープロジェクトを継続できなくなったとも考えられる。

そうした意味では、半導体ファウンドリーという巨大市場の半分以上の市場シェアを持つTSMCはリスク回避をうまくやっている代表格であろう。その資金を先端プロセス技術開発とファブへの設備投資に集中する代わりに、Intel以外の大手の半導体ファブレスブランドをカスタマーとして取り込んでいる。

ある先端アーキテクチャーによるCPU・ASICの方向性が実際の市場で受け入れられないとなっても、その市場で競合にある他の優れたアーキテクチャーのカスタマーを取り込んで入れさえすれば、有効なリスクヘッジとなる。

TSMCのビジネスモデルの最大の特徴は、多数の大手カスタマーがTSMC一社に呉越同舟といった形で製造を任せている点である。知的所有権が最重要資産である半導体ブランドにとって、通常同じ工場で競合他社の製品が製造されることなど考えられない。このモデルを考案し、完成させたファンドリー・ビジネスのパイオニアである半導体のレジェンド、モリス・チャンの功績であると思う。

TSMCでは、知的所有権の担保をするためのカスタマー間の縦割り組織が非常に徹底しているという話を聞いたことがある。そういった意味では、その総売り上げの約4分の一を半導体ファンドリービジネスまで成長させたメモリーハウスのSamsungは相対的なリスクヘッジの点 でIntelよりも盤石なポジションにいるとも考えられる。

これからの業界全体のチャレンジは3nm以降の微細加工技術の物理的限界と、今まで以上に肥大化する開発・設備コストである。

著者プロフィール

吉川明日論(よしかわあすろん)1956年生まれ。いくつかの仕事を経た後、1986年AMD(Advanced Micro Devices)日本支社入社。マーケティング、営業の仕事を経験。AMDでの経験は24年。その後も半導体業界で勤務したが、2016年に還暦を迎え引退。現在はある大学に学士入学、人文科学の勉強にいそしむ。

・連載「巨人Intelに挑め!」を含む吉川明日論の記事一覧へ