皆さん、消費税増税に伴い導入される「軽減税率制度」をご存じでしょうか。

2019年10月からスタートする消費税法の改正により、税率が8%から10%へアップし、同時に「軽減税率制度」が実施され、一部品目については税率が8%据え置きとなります。

そこで本稿では「軽減税率制度」の概要を紹介するとともに、対応が必須となる小売店や飲食店などお店の運営にどのような影響が生じるのか、その影響に対してどのような対応をする必要があるのかについて説明します。

軽減税率制度とは

消費税を上げるにあたり、一律に消費税を8%から10%に引き上げてしまうと、生活費が家計を圧迫して買い控えによる消費停滞が起こると危惧されています。そこで、「消費税は10%になるけれど、生活者が日常的に購入する食料品などは、現状の8%のままにしましょう」という軽減税率制度の導入が決定しました。

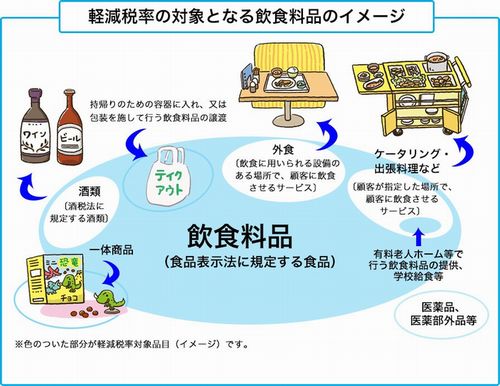

軽減税率の対象品目は、主に次の2つとなります。

- 酒類および外食を除く飲食料品

- 週2回以上発行される新聞の定期購読料

(1)は、同じ飲食料品でもテイクアウトは8%、イートインは10%と税率が分けられています。また、「生活必需品」と「贅沢品」というくくりでも、税率は8%と10%に区分けされています。

では、軽減税率制度が導入されると、会計シーンはどのように変化するのか、具体例を挙げて説明しましょう。

レストランで食事とテイクアウトした場合の支払金額

レストランに2名で来店し、それぞれが店内でハンバーグ定食を食べた後、コーヒーを持ち帰りにした場合、税込みの合計金額はいくらになるでしょうか。

- ハンバーグ定食 @1,000円(税抜)×2名

- コーヒー(持ち帰り) @300円(税抜)×2名

回答の選択肢は、以下の3つです。

A.2,860円 B.2,808円 C.2,848円

正解は「Cの2,848円」です。以下が内訳です。

<イートイン:10%課税>ハンバーグ定食2,200円(=1,000円×2名×1.1) <テイクアウト:8%課税>コーヒー(持ち帰り)648円(=300円×2名×1.08)

ポイントは、持ち帰りのコーヒーには軽減税率が適用される点です。

酒を販売している店で買い物をした場合の支払い金額

酒類を扱う食料品店で、500円のお弁当を1つ、800円のワインと200円の「本みりん」をそれぞれ1本購入した場合、税込みの合計金額はいくらになるでしょうか。

回答の選択肢は、以下の3つです。

A.1,636円 B.1,640円 C.1,650円

正解は「Bの1,640円」です。以下が内訳です。

<酒類:10%課税>ワイン1本+本みりん1本=1,100円(=1,000円×1.1) <テイクアウト:8%課税> お弁当1つ=540円(=500円×1.08)

ポイントは、ワインと本みりんが酒類になり、軽減税率の対象外となるため、税率は10%となる点です。ただし、本みりんではなく「みりん風調味料」を購入する場合は軽減税率の対象となり、税率8%となります。

軽減税率制度の導入後に想定される店舗への影響と必要な対応

これら2つの具体例から考えてみると、ポイントとなるのは、軽減税率が適用されるか否かをきちんと判断し、間違いなく会計処理をできるようにすること――ここに尽きます。

そのため、お店のオーナーや店長は軽減税率制度について理解を深め、商品やメニューごとに税率を覚えておくことが前提になります。もちろん、会計を担当するお店のスタッフへの教育も必要です。そのうえで、毎日の売上や仕入れ(経費)を税率ごとに区分けして帳簿上で管理していく必要があります。

特に確定申告では、このような税率の区分けで記帳した帳簿などを基に、消費税額を算出することになります。そこで税率の区分を間違ってしまうと、「申告漏れ」ということになりかねません。軽減税率制度について、内容を正確に把握してきちんと会計処理していくことが不可欠です。

正しい会計処理を実現するには、次に挙げる3つの対応が重要になります。

- 自店舗の商品やメニューにどの税率が適用されるのか整理する

- 軽減税率制度に必要な事項を記載したレシートへの対応を行う

- 上記内容も含め、軽減税率制度についてしっかり学ぶ

これらのうち、(2)のレシート対応は、(1)の商品やメニューの税率整理に注意が行きがちで、盲点になりやすい項目です。レシート表示についても、新たな税率制度で求められる必要事項に対応をしなければいけません。