損害賠償が払えないとどうなる?2つの対処法と督促無視した場合…

何らかのトラブルにより損害賠償を請求され、「お金がないから払えない」と困っている方。

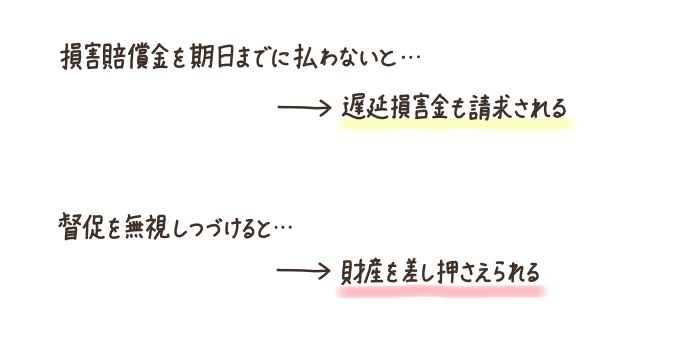

損害賠償金を期日までに払えないと、その日数に応じて遅延損害金も請求されます。督促を無視し放置していると、最終的には財産を差し押さえられてしまうのです。

そのため損害賠償金を払えないとわかったら、早めに対処しなければなりません。無理なく返済できるのであれば、カードローンなどでお金を借りるのも1つの手です。

この記事では、損害賠償金が払えないとどうなるかと、損害賠償金が払えない場合の対処法を解説します。

プロミス

に今すぐ申し込む

この記事の目次

そもそも損害賠償とは?2つの種類についても解説

債務不履行に基づくものと不法行為に基づくものがあります。

契約(売買契約・賃貸借契約など)に基づいてお金を払う・物を渡すといった法律上の義務を怠ったことにより、生じた損害賠償のことです。

加害者が被害者の権利・利益を、故意や過失に基づく不法行為によって侵害したときに生じる損害賠償のことです。

このような債務不履行・不法行為によって損害賠償を請求されても、債務者(加害者)側にお金がなく支払えない場合もあります。

では損害賠償を払えないとどうなるのか、払えない場合はどうしたらいいのか、次の章から詳しく見ていきましょう。

損害賠償を払えないとどうなる?【遅延損害金・財産差し押さえ】

損害賠償の支払いには期日があり、その日までに払わなければなりません。払っていないと督促状・差押予告書が届きます。

期日までに払えないということは「支払いが遅れる」ということ。そのため、もともと請求されていた金額に「遅延損害金」が上乗せされることになります。

そして督促状を無視していると、財産を差し押さえられるのです。

知りたい項目を選択すると、説明部分に移動しますよ。

【1】損害賠償金が払えない場合に発生する遅延損害金

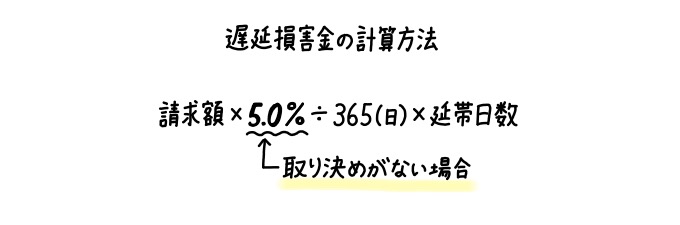

損害賠償金を期日までに払えない場合に請求される「遅延損害金」。その金額は、次のように計算されます。

【2】損害賠償金が払えない場合は、財産を差し押さえられる

損害賠償を払えず督促なども無視していると、裁判所命令により財産の差し押さえ(強制執行)が行われます。

差し押さえられるものは債務者によって異なりますが、給与や口座、自動車、不動産などが対象となります。

差し押さえを回避するために財産を隠したら、強制執行妨害罪に該当する場合もあります。強制執行妨害とみなされると、3年以下の懲役または250万円以下の罰金を科せられちゃいますよ。

損害賠償を払えないときの対処法

それに「きちんと損害賠償金を払いたいという気持ちはあるけど、お金がなくてどうしても払えない。」っていう人も多いんじゃないでしょうか。

損害賠償金を払えない場合は、どうしたらいいんでしょうか?

損害賠償金を払えない場合、対処法は主に次の2つです。

それぞれの方法について、詳しくお伝えしていきます。

損害賠償を払えないときの対処法1、分割払いにできるか交渉する

損害賠償金は基本的に、一括支払いするよう請求されます。

しかし交渉して相手の合意を得られれば、分割払いにできるケースもあるのです。

また内容によっては交渉が難しい場合もあるため、弁護士などの専門家に相談するのがオススメです。

損害賠償を払えないときの対処法2、カードローンなどで借りる

損害賠償の金額は、内容によってはとても高額。しかも一括で払わなければならない場合も多いです。

こんなときは、カードローンでお金を借りるというのも1つの手でしょう。

ただしカードローンは、借りたお金に利息・必要に応じて手数料も支払わなければなりません。そのため支払う金額の合計は、実際の損害賠償金より高くなってしまいます。

SMBCコンシューマーファイナンスのプロミスなら、初めての利用限定で「30日間利息が0円」というキャンペーン中です。利息が無料になるというのは嬉しいですよね。

最短即日融資、誰にもバレずにお金を借りることも可能です。

平成22年6月の改正貸金業法により、よりクリーンになり安心して利用できるようになったカードローン。2019年時点で利用者数が1,000万人をこえていて、日本国民の10人に1人が利用したことがあるという計算になります。一度検討してみてください。

審査に不安ならプロミス!審査通過率は業界トップクラスで、web完結で最短3分融資も可能です。もちろんバレ対策も充実。アルバイト、パート、学生もOK!

あと

またキャッシングサービスを利用するには審査に通らなければなりません。

そのため審査結果によっては必要な額を借りられなかったり、借り入れ自体を断られたりする可能性もあります。

当記事ではカードローンの審査基準・審査対策などにもついても解説しています。詳しくはカードローン審査の記事をご覧ください。

カードローンを使ったことがない方には、カードローンとはの記事もオススメです。

損害賠償金を払えない場合、自己破産したら免責される?

損害賠償金を支払えない場合の対処法として、自己破産を検討している方もいるのでは。

財産や収入が足りず借金返済が難しい(支払不能)と裁判所が認めた場合に、借金の支払い義務が免除される手続きです。

ただし養育費や税金など、非免責債権に該当するものは免除されません。

自己破産をしても支払い義務がなくならないものを「非免責債権」といいます。

破産法では免責となる債権・ならない債権が定められており、損害賠償の場合は次のようなものが非免責債権となります。

- 悪意で加えた不法行為に基づくもの

- 故意・重過失により加えた、身体や生命を害する不法行為に基づくもの

このあたりの判断は難しいケースも多いので、自己破産を検討する場合はまず弁護士など専門家に相談することをオススメします。

損害賠償金が払えないなら対処は早めに!分割にできる可能性も

損害賠償金を期日までに払えないと、遅れた日数に応じて遅延損害金も支払わなければならず、督促を無視すれば財産が差し押さえられます。

払えないなら、何らかの対処を早めに行ったほうがいいでしょう。

損害賠償金は一括払いで請求されるのが一般的ですが、双方の合意によって分割払いできる可能性もあります。

ただし分割払いだと「途中で払ってもらえなくなるのでは」と思われやすく、受け入れてもらえない場合も。

一括払いなら、金融機関にお金を借りるのも1つの手です。審査によって「借りられるかどうか」「いくら借りられるか」が決まるため必要額を借りられるとは限りませんが、一度検討してみてもいいかもしれません。