「駐車場経営は固定資産税が跳ね上がる」「節税対策にはならない」といった話を耳にしたことはありませんか?駐車場経営の節税効果は薄く、住宅用地と比べると6倍近くの負担になる場合もあります。土地活用で利益を得たい方にとって、税金の負担が大きいことは障害となり得るでしょう。

しかし、軽減措置の利用など工夫次第で税金の負担を減らすことも可能です。駐車場経営を成功させるには、税金の仕組みや制度について理解を深める必要があります。

この記事では、固定資産税をはじめ、駐車場経営にかかる税金について解説します。負担する税金だけでなく、計算方法や節税対策についても説明します。駐車場経営にかかる税金について理解し、利益を多く手元に残せるような経営を目指しましょう。

土地の活用方法に迷っているなら『HOME4U土地活用』に相談するのがおすすめ! 初めての方でも、プロのアドバイスを参考に安心して土地の活用をスタートできます。 \土地活用プランを専門業者に無料請求/

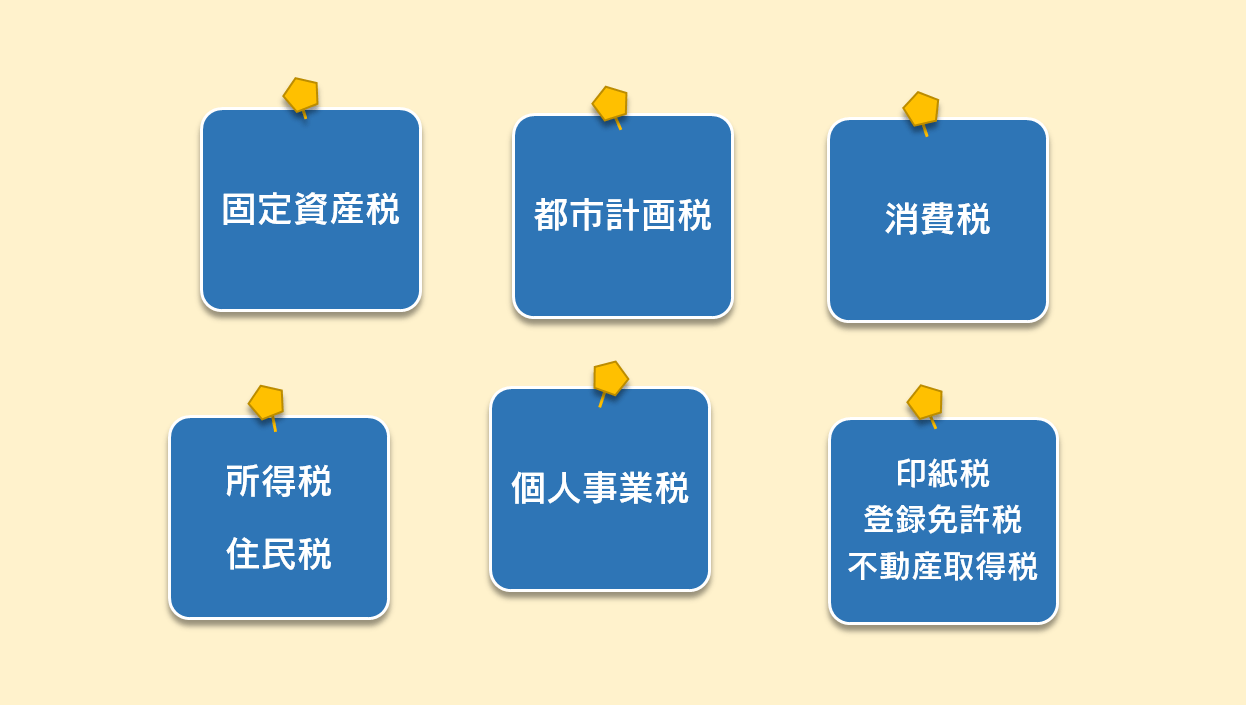

駐車場経営にかかる税金

駐車場経営でかかる可能性のある税金は上記の通りです。すべての税金が課せられるわけではなく、場合によってはかからないこともあります。以下でそれぞれの特徴を理解しましょう。

固定資産税

固定資産税は、毎年1月1日時点の所有する資産に課せられる地方税です。駐車場経営の場合は土地だけでなく駐車場の設備にも課せられます。設備など経年に従って消費していく資産に対する税金を償却資産税と呼ぶこともあります。

所有する資産の価値(課税評価額)に税率をかけて算出するため、土地や設備の価値が高ければ高いほど税金も高くなります。都会の人通りの多い土地は、駐車場の利用者が多く高い収益が見込まれますが、その分土地の価値も高いため税金の負担も高いでしょう。

固定資産税については後ほど詳しく取り上げます。

都市計画税

都市計画税とは、市街化区域内の土地に対し、都市計画事業や区画整理事業の費用として徴収される地方税です。固定資産税は全国どこの土地であっても課税対象となりますが、都市計画税は地域によっては課税されません。

計算方法は次の通りです。

消費税

消費税は普段から馴染みのある税金ですが、駐車場経営に消費税ときくとイメージしづらい方も多いでしょう。

そもそも消費税とは、商品やサービスの提供に課せられる税金のことです。次のようなものに対しては、駐車場経営でも消費税がかかる可能性があります。

- 土地を購入する際の仲介手数料

- 土地の舗装工事費

- 設備費、機材導入費

- 駐車場の管理を業者委託した場合の管理手数料

ただし、ご存じの通り消費税は料金の支払い時にまとめて請求されるもので、別で納税するものではありません。「消費税がかかることがある」程度にとどめておきましょう。

所得税/住民税

駐車場経営で利益を得た場合、その収益に対して所得税と住民税がかかるため注意しましょう。

所得税

所得税は、駐車場経営で得た収益から経費や各種控除を差し引いた課税所得額を使って計算します。計算式は次の通りです。

住民税

住民税は前年の所得に対する地方税です。具体的には、前年の収益から経費や各種控除額を差し引いた課税所得に対して課せられます。計算式は次の通りです。

個人事業税

駐車場経営など、土地活用を行うと場合によっては個人事業税がかかる可能性があります。個人事業税とは、個人が行う事業で得た所得に対して課せられる都道府県に支払う税金です。

計算式は次の通りです。

税率は業種や地域によって異なり、駐車場経営の場合は5%がほとんどです。個人事業税には290万円の控除があり、小規模な駐車場なら課税されません。また、自治体によっては個人事業として認めるかの基準を設けている場合もあります。

印紙税/登録免許税/不動産取得税

新たに土地を購入して駐車場経営を行う場合、経営とは別に印紙税・登録免許税・不動産取得税がかかります。

印紙税とは、売主と結ぶ売買契約に貼り付ける収入印紙代です。土地の金額によって異なり、土地の購入でしたら1万円~6万円程度でしょう。令和4年3月31日までは軽減措置が適用されます。

登録免許税は、登記手続きにかかる税金です。土地を購入した場合は所有権移転登記、ローンを利用した場合は抵当権設定登記に登録免許税がかかります。登記手続きによって税率は異なるので注意しましょう。

不動産取得税は、不動産を手に入れた際に各都道府県から徴収されます。固定資産税で使う課税評価額に税率をかけて計算します。標準税率は4%です。

土地購入でかかる税金について取り上げたこちらの記事もおすすめです。

https://news.mynavi.jp/fudosan-satei/13578

駐車場にかかる固定資産税とは

土地や建物などの固定資産税は、大きく分けると以下の3つの分類で金額が変わってきます。

- 自分や他の人が住んで使用する物件

- サービスを提供するための物件

- 駐車場の場所によって都市計画税も支払う

サービスを提供するための駐車場経営用地は、固定資産税が上がりがちです。まずは、どうして住宅用の土地と差が出てしまうのかについてみていきましょう。

更地の固定資産税は住宅用地より高くなる

住宅用地を駐車場に作り替えると固定資産税は高くなるので注意しましょう。

それは住宅用の土地に対する軽減措置が原因します。この軽減措置は税額が最大6分の1までカットされています。一方で駐車場を含む、人が住むために用いられていない土地には、これといった軽減措置は設けられていません。そのため、住宅用地に比べて駐車場にかかる固定資産税が高くなってしまうのです。

駐車場経営と節税対策について解説したこちらの記事もおすすめです。

https://news.mynavi.jp/fudosan-satei/19981

駐車場の設備にも固定資産税はかかる

固定資産税の額は、その資産の量や質によって変わってきます。ここで盲点になるのが、駐車場経営に欠かせない設備にまで税金が課せられる場合があるということです。

駐車場経営では、主に以下のような設備が備え付けられます。

- アスファルトを敷いて平らにする

- 柵やフェンスを設ける

- 夜間の明かりを取り付ける

- 防犯カメラの設置

- 料金精算の機械

これらの設備投資は資産価値の底上げをし、固定資産税の金額がかさむ要因でもあります。特にコインパーキングは、アスファルト舗装や精算機などの設備導入が必要であり、その分固定資産税も高くなりやすいです。

駐車場の場所によって都市計画税も支払う

都市計画税とは地域をより住みよくするために、インフラを整備する目的で各自治体が徴収する税金のことです。一般的に、都市計画税は以下の税率で計算されています。

立体駐車場の税金は?

駐車場には、平面のみを活用する平面駐車場と、立体的に活用する立体駐車場の2種類があります。立体駐車場でも、住宅用地としての軽減措置は受けられないため、土地の税負担は大きいといえるでしょう。

また、立体駐車場は平面駐車場よりも設備費がかかり、その分設備に係る固定資産税も高くなる場合があります。

ただし、平面駐車場に比べて1つの土地で得られる収益性は高いです。税負担が高かったとしても、収益が高ければ経営にはそれほど影響しないこともあります。見込まれる収入と税金のバランスを見てから判断しましょう。

駐車場にかかる固定資産税の計算方法

続いては、土地・設備・地域によってかかる可能性のある税の計算方法を見ていきましょう。

固定資産税はどのような方法で計算されているのかを知っておくと、駐車場経営を始める前におおまかな固定資産税を把握できるだけでなく、どのように節税すべきかの判断材料にもなります。

土地部分にかかる固定資産税

土地にかかる固定資産税は、以下のように計算しましょう。

土地の評価額がわからない場合

設備部分にかかる固定資産税

設備にかかる固定資産税はどのように計算するのか、コインパーキングとして駐車場経営をする場合を例にしてみてみましょう。

| 設備種類 | 購入費用 |

| アスファルト整備 | 100万円 |

| 夜間用ライト | 20万円 |

| フェンス | 10万円 |

| 料金精算機 | 50万円 |

※20㎡を想定した費用

以上の設備を導入した場合の固定資産税を求めてみましょう。まずは設備の評価額を概算します。

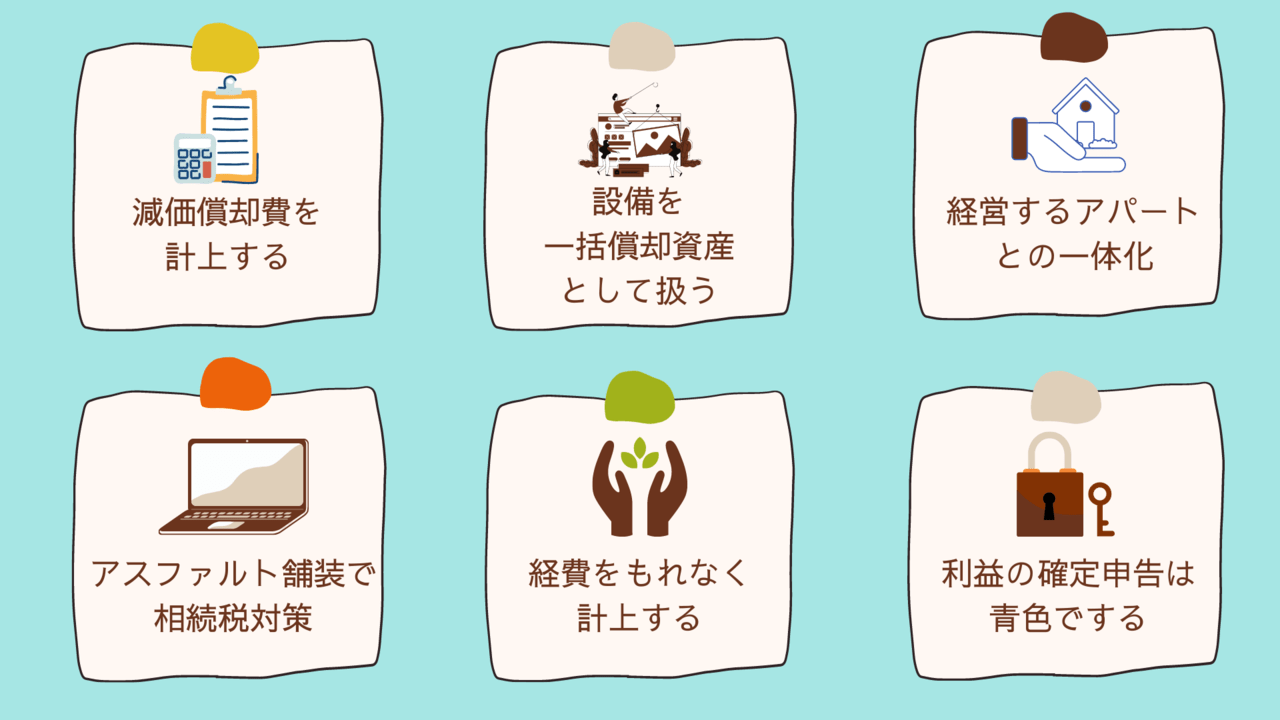

駐車場経営でできる6つの節税方法

駐車場経営は税金が高いといわれることもありますが、実はいくつかのポイントを意識すると税負担を軽減することができます。

6つの注意点に気を付けて、できるだけ税金を押さえた駐車場経営を目指しましょう。

減価償却費を計上する

駐車場経営に限ったことではありませんが、経営にかかる税金を節約するなら、減価償却費の計上は基本です。

年数が経過すると価値が落ちる資産は、劣化した分を経費として計上することができます。この費用を減価償却費といいます。減価償却できる資産はそれぞれ耐用年数が定められており、計上しきるまで毎年計上が可能です。つまり、駐車場経営でも減価償却することで、設備の評価額を下げ税負担を軽減することができます。

また、固定資産税の減価償却では、設備の評価額が150万円以下は免税されるというルールがあります。減価償却を続けているうちに、免税対象となることも多いです。

設備を一括償却資産として扱う

購入した備品を一年分の経費として申告するのではなく、3年間にわけて償却する方法もあります。通常、減価償却では取得にかかった費用を耐用年数で割り、毎年の経費として計上します。しかし、取得額が20万円未満であれば耐用年数よりも短い3年で計上でき、通常の減価償却よりも節税効果が高いです。

ただし、たとえ3年内に設備を破棄したとしても計上し続けなければならないため注意しましょう。節税のできる計上方法を賢く活用することで、駐車場経営で赤字を防ぐことにも役立ちます。

経営するアパートとの一体化

発想の転換的な案ですが、駐車場経営とアパート経営を同じ土地で行うことでも固定資産税の節税効果が得られます。

土地に余裕がある場合に限られますが、一部分をアパート、一方を駐車場として運営することで、アパートと一体化が図れるでしょう。つまり、同じ土地でアパート経営をしていれば、住居用の駐車スペースとして認められ、土地全体に住宅用地の軽減措置が適用されるのです。

ここで注意したいのは、アパートと駐車場の区画を分けると軽減措置の適用外となってしまう点です。所有する土地すべてを住宅用地として活用するなら、駐車場の一部をアパート住人に貸し出し、残りを駐車場単体で貸し出すなどすれば一体化を図れます。

アスファルトの舗装で相続税対策

アスファルトで地面を整備することで、相続税が本来の半額まで抑えられます。相続税は不動産を遺産として受け取ったときに発生する税金です。うまく対策しておけば多額の控除を受けることも可能です。

駐車場経営の場合は、アスファルト舗装がされているか否かで税額が大きく異なります。これは、土地に砂利を敷くなどして経営する駐車場は、小規模宅地等の特例を使えないからです。

小規模宅地等の特例とは、被相続人が住んでいた土地や事業に使っていた土地について、その種類に応じて減税される特例をいいます。アスファルトを敷くことで駐車場は貸付事業用宅地等と認められ、最大200㎡までに限り50%減額することができるのです。

経費をもれなく計上する

駐車場経営にかかった初期費用やランニングコストは記録として残し、確定申告時にもれなく計上すると節税対策になります。

はじめての土地活用なら、いままで確定申告をしたことがないという方も多いのではないでしょうか。駐車場経営をするなら、確定申告は忘れずに行う必要があります。

確定申告後に経費の申告漏れがあった場合は、さらに手続きが複雑化するだけでなく、場合によっては期限切れにより還付が受けられない事態になりかねません。自分で計上していくことが難しいなら、税理士に委託するのも手です。

利益の確定申告は青色でする

事業者が確定申告をするときに、控除額が大きくなる青色申告をご存じでしょうか。実は青色申告なら最大65万円の控除が受けられます。

駐車場経営の場合、事業所得か不動産所得のいずれかとして青色申告を行うことが一般的です。それぞれの特徴や条件を以下にまとめました。

| 所得の種類 | 特徴 | 当てはまる駐車場 |

| 事業所得 |

|

|

| 不動産所得 |

|

|

このように、事業所得として青色申告するのは大規模な駐車場を経営している場合のみです。これから駐車場経営を始めるという方は不動産所得として申告する場合がほとんどでしょう。ただし不動産所得でも青色申告をすることで10万円控除が受けられます。

申告を青色で提出したいなら、税務署に所得税の青色申告承認申請書を提出する必要があるので注意しましょう。

駐車場経営で知っておくべき知識

駐車場経営では、税金の負担以外にも知っておくべき知識がたくさんあります。この章では、駐車場経営の業態、初期費用、利回り、メリットデメリットを紹介しますので参考にしてください。

駐車場経営の種類と経営方式

駐車場の種類と経営方式を正しく選ばなければ、駐車場経営で利益を得ることはできません。まずはそれぞれの特徴を捉えましょう。

駐車場経営の種類

駐車場経営には、月極駐車場とコインパーキングの2種類があります。どちらの業態に向いているか判断することも、経営成功の大切な一歩です。

以下に業態と向いている土地の特徴を示しました。

| 業態 | 向いている土地 |

| 月極駐車場 |

|

| コインパーキング |

|

近隣地域での駐車場ニーズを把握するためには上記の周辺地域情報のほかに、すでにある駐車場タイプはどのようなものかという点も参考にすると、より効果的な運営方法を見つけられるでしょう。

経営方式

経営方式についても慎重な判断が必要です。駐車場経営には、個人経営・管理委託・一括借上の3つの経営方式があります。

それぞれの特徴を以下にまとめましたので参考にしてください。

| 経営方式 | 特徴 | メリット | デメリット |

| 個人経営 | オーナーが管理から経営まで全て行う |

|

|

| 管理委託 | 管理業務を業者に委託する |

|

|

| 一括借上 | 土地を丸ごと業者に貸して賃料を得る |

|

|

駐車場経営にかかる初期費用

個人で駐車場経営をするなら、初期費用の相場は200万~500万円程を見込んでおく必要があります。

駐車場経営にかかる可能性のある初期費用は以下の通りです。

| 費用の種類 | 内容 |

| 整備費用 |

|

| 設備費用 |

|

| 土地の購入費用 |

|

しかし、一括借上や管理委託なら初期費用を格安に抑えて運営することも夢ではありません。初期費用が抑えられればそれだけ収益は高くなるため、そういった理由で経営方式を選ぶのも手です。

駐車場経営の始め方について解説したこちらの記事もおすすめです。

https://news.mynavi.jp/fudosan-satei/21145

駐車場経営の利回り

土地活用を始める上で、利回りを理解しておくことは重要です。利回りとは、投資額に対する利益の割合のことをいいます。計算式は次の通りです。

利回りが高いほど収益性の高い経営だと考えられます。しかし、投資額が少なければリターンも小さいので、同じ利回りの活用法であっても同じ収入が得られるとは限りません。

駐車場経営の場合、月極駐車場の利回りが5~10%程度であるのに対し、コインパーキングは15~30%と若干高いです。これは、コインパーキングは24時間365日稼働し、稼働率が高ければ利益が出るのに対し、月極駐車場は契約数によるため多く出入りしても利益が変わらないことが影響しています。

駐車場経営のメリット/デメリット

土地活用初心者にも人気の高い駐車場経営には、どのようなメリット・デメリットがあるのでしょうか?以下にまとめましたのでご覧ください。

| メリット | デメリット |

|

|

双方を理解し、自分の場合はどちらが大きいか考えると、駐車場経営が自分に向いているか把握できるでしょう。

駐車場経営に向いているか見極めるコツ

いくら駐車場経営に魅力を感じたとしても、土地や地域に適していなければ経営の成功は見込まれません。未使用の土地を駐車場経営で活用したほうがいいのか、ほかの土地活用法を検討すべきかで悩んだら、次の4つのポイントで検討しましょう。

- どれほどの収益を得たいか

- 初期費用の上限を決める

- 土地にかけられた制限を確認

- 地域のニーズを調べる

ポイントを押さえ、土地や自身が駐車場経営に向いているか見極めましょう。

どれほどの収益を得たいか

まず考えたいのは、土地活用でどれほどの収入を得たいかとポイントです。具体的に考えていくことでより明確なビジョンがつかめます。例えば毎年の収益目標を決め、そこから月々の平均収益目標を考えるというように、順を追って考えてみましょう。

駐車場経営は初期費用は安く済むものの、高い利益が得られる土地活用法ではありません。全体的な目標として高い収益を掲げているなら、駐車場経営よりも賃貸住宅経営といった活用法のほうが向いています。

ただし、収益の大きさは立地条件や経営方式によっても異なります。自分のケースに当てはめて、希望する利益が得られるかどうかで判断しましょう。

収益を考えるなら実質利回り

前述した利回りは、利回りのなかでも簡易的な計算方法である表面利回りです。収益について考え、駐車場経営が向いているか否かを判断するなら実質利回りをおすすめします。

実質利回りの計算式は次の通りです。

表面利回りは投資額と得た収入から計算しますが、実質利回りは経営にかかった経費を差し引いて計算するため、実際の経営に近い数字が算出できます。

初期費用の上限を決める

土地活用の方法を考えるなら、自分がいくらまで出せるか初期費用の上限を決めておくことをおすすめします。駐車場経営は高くても200~500万円程度で運営が始められ、他の土地活用と比べるとかなり費用を抑えることができます。さらに、経営方式によっては0円で始めることもできるため、手出しできる金額が少ない方には大変おすすめです。

一方、かなり多くの初期費用を用意できる方なら、建物を建てるような土地活用のほうが高い収益を得られます。将来の相続税対策など、長い目で考えると初期費用をかけたほうがメリットが大きい場合もあるでしょう。

土地にかけられた制限を確認

土地は用途地域という区分に分けられており、地域によって土地の活用法や建築に制限がかかっている場合があります。土地活用法を選択するなら、そうした制限を確認しておくと安心です。

次のような点を押さえましょう。

- 建築がNGな市街化調整区域ではないか

- 工業用の建物を建てる区画になっていないか

- 家屋の総面積は規定の範囲内か(容積率)

- 土地と建物の面積割合は規定範囲内か(建ぺい率)

駐車場経営の場合は、このような制限がかけられていたとしても作ることができます。制限の多い地域に土地を持っている方にもおすすめの活用法です。ただし、立体駐車場は建築基準を満たす必要があるため注意しましょう。

地域のニーズを調べる

初期費用や希望する収益といった条件が適していても、土地の地域に駐車場のニーズがなければ経営の成功は見込まれません。地域のニーズを調べることで、土地活用のよりよい方法を見極めることができます。

例えば地域の人口比率を調べたり、競合する駐車場の稼働率を調べたりする方法がおすすめです。活用したい土地の周辺を歩いてみることで、新たなニーズに出会うこともあるでしょう。

駐車場経営はこんな人におすすめ!

- ある程度の収入を目指している人

- 初期費用を抑えて活用したい人

- 制限のかかった土地を持っている人

- 駐車場に向いている土地を持っている人

他の土地活用法に興味がある方は、こちらの記事もご覧ください。

https://news.mynavi.jp/fudosan-satei/14255

土地活用をお考えなら「HOME4U土地活用」がおすすめ

HOME4U土地活用は、あなたの土地にあった活用プランを無料で一括プラン請求ができるサイトです。 一度の入力で、全国の厳選された大手企業から、一度に最大で7社の土地活用、不動産投資のプランを請求することができるので、効率的に収益を最大化できるプランを選ぶことができます。 また、HOME4U土地活用は、情報サービス事業業界最大手のNTTデータグループが運営しているため、情報セキュリティ面でも安心して利用できます。 一括プラン請求フォームにて、希望の土地活用の種類を選べば、それに絞ったプランの提案を受けることができるので、土地活用の種類を決めている人はその種類にチェックを入れてください。 ただ、おすすめは複数の土地活用種類にチェックを入れることです。自分が思いもよらない収益化方法を知ることができるかもしれません!

「HOME4U土地活用」の特徴

まとめ

住宅用の土地に比べて固定資産税が高いなど、駐車場経営は税金の負担が比較的大きいです。しかし、利用できる節税対策もさまざまあります。

駐車場経営は、経営の方法によっては初期費用をほとんどかけず経営を始めることもでき、メリットの大きい活用法のひとつです。メリットをいかせるよう、経費の計上や他の土地活用の併用など、工夫を凝らして経営を成功させましょう。

土地活用をお考えなら「HOME4U土地活用」がおすすめ

HOME4U土地活用は、あなたの土地にあった活用プランを無料で一括プラン請求ができるサイトです。 一度の入力で、全国の厳選された大手企業から、一度に最大で7社の土地活用、不動産投資のプランを請求することができるので、効率的に収益を最大化できるプランを選ぶことができます。 また、HOME4U土地活用は、情報サービス事業業界最大手のNTTデータグループが運営しているため、情報セキュリティ面でも安心して利用できます。 一括プラン請求フォームにて、希望の土地活用の種類を選べば、それに絞ったプランの提案を受けることができるので、土地活用の種類を決めている人はその種類にチェックを入れてください。 ただ、おすすめは複数の土地活用種類にチェックを入れることです。自分が思いもよらない収益化方法を知ることができるかもしれません!

「HOME4U土地活用」の特徴

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。