2月に発表となった財務省による2011年の国際収支速報では、海外とのモノやサービスの取引状況を示す経常収支の黒字額が前年比43.6%減の9兆6289億円となりました。その主な理由としては2011年の貿易収支が赤字に転じたことがあげられ、経常収支の黒字自体が10兆円の水準を割ったのは1996年以来15年ぶりとなり、またもや日本経済の先行きを悲観する取り上げ方が多かったように思います。

しかし、第3回でも触れた通り、2011年の貿易収支の赤字転落は極めて特殊な要因からでした。それらが2012年以降にも通じる恒常的な因子にはなりえず、貿易赤字がこのまま定着するとは考えにくいのです。したがって、そこからさらに日本の経常収支全体の赤字転落にまで話が進むのはやや話が乱暴すぎるように思われます。

日本が「貿易収支」で黒字を稼いだ時代は、今となってはもう昔話

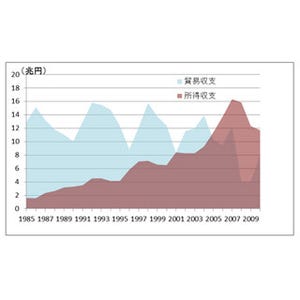

日本が貿易収支で黒字を稼いだ時代は今となってはもう昔話です。現在日本の経常収支の内訳の中で、大幅な黒字を稼いでいるのは貿易収支よりも、「所得収支」になります。月ベースの貿易収支はかなりブレがあるので、貿易収支と所得収支は毎月何倍の差があると定義するつもりはありませんが、例えば最新の単月のデータを見ると2012年2月の経常収支は黒字の1兆1778億円でした。そのうち貿易収支の黒字は1021億円、所得収支の黒字は1兆2430億円となっています。経常収支の赤字化がなぜ難しいのか、黒字額への寄与度が大きい所得収支について、月別の推移をもう少し詳しく見てみます。

2009年というのはサブプライム危機の影響で世界経済がここ数年で最も低迷した年です。そこから現在に至るまでの特徴ですが、平均すれば毎月1兆円単位の所得収支の受取りが計上されています。

つまり、経常収支の赤字懸念についての結論を端的に言うと、毎月この所得収支の1兆円の受取りを上回るような海外への支払いがなければ、経常収支全体の赤字達成は難しいということになります。通年ベースの赤字ということになれば、年間12兆円以上の所得収支の支払い、あるいは貿易収支の赤字などが必要ということです。ちなみに第二次石油危機以来31年ぶりと騒がれた2011年の年間の貿易収支の赤字は2兆4927億円でした。2011年のような極めて例外的に貿易収支の赤字幅が増加するような事態になってもなお、所得収支の年間の黒字額を全て帳消しにすることはできなかったのです。そう考えると、今後も通年での経常赤字への転落は現段階では考えにくいのです。

そもそも『所得収支』って何?

財務省のHP上では所得収支を「雇用者報酬」と「投資収益」の受取・支払を計上するもの、と解説しています。前者は給与など何らかの報酬を海外から受ければ黒字、逆に海外に支払えば赤字となります。細かい話になりますが、2012年2月の「雇用者報酬」の赤字11億に対して、「投資収益」は1兆2441億円です。「雇用者報酬」は所得収支全体の比率にすればわずか0.088%を占めるものに過ぎず、この比率が極めて小さいというのはデータが抽出できる1996年以来変わっていません。従ってこちらの数字は気にせず、所得収支=「投資収益」と考えてよいでしょう。

そこでこの「投資収益」ですが、これは海外からの利子や配当の受取りと海外への支払いとに分けられます。海外への支払よりも海外からの受取りが多ければ黒字、ということになります。最もわかりやすいのは、例えば日本の投資家が米国の10年債を購入したとしましょう。4月9日現在2.03%となっていますが、この利息は日本の所得収支にとっては黒字となります。

http://www.bloomberg.co.jp/apps/quote?T=jp09/quote.wm&ticker=USGG10YR:IND

当然のことながら利息は米ドルで支払われますので、円高となれば投資収益は減少しますし円安になれば増えることになります。

2011年の貿易収支の赤字は世界的な資源価格の高騰に加え、震災の影響から化石燃料の輸入が急激に増えたためです。そして、昨年は円が対ドルでの戦後の史上最高値を更新し、そのまましばらく円高水準にあったため、幸運にも安く輸入資源を確保できたのは以前述べた通りです。今後も引き続き、円高水準に留まれば輸入価格が安く抑えられます。逆に、円安に進めば輸入価格はさらに膨れ上がり、貿易収支の赤字要因となるでしょう。

その一方で、海外から受け取る利息や配当は円安で増えることになります。完全に相殺するとは言えませんが、円高に進めば貿易収支の赤字幅が削減される効果がありますし、円安に進めば所得収支の黒字が増える効果が期待できるため、経常収支の赤字はこういった点からも難しいと言えるでしょう。

非常に大ざっぱな計算になりますが、現在海外へ貸し出している資金は日本国全体で251兆円(2010年末時点の対外純資産)です。それを4.8%で運用できたとすると1ドル=75円換算で約12兆円の所得収支の受取りとなります。1ドル=95円になれば15.2兆円になるので、3.2兆円所得収支が増えます。しかし、20円円安になれば輸入価格も最低2割上昇することになります。実は日本経済にとっては、そして我々の生活にも直接関わってくるという点で、この円安の方が問題となるでしょう。この点については後編で説明したいと思います。

執筆者プロフィール : 岩本 沙弓(いわもと さゆみ)

金融コンサルタント、経済評論家、経済作家。大阪経済大学 経営学部 客員教授。1991年東京女子大学を卒業し、銀行在籍中に青山学院大学大学院国際政治経済学科修士課程終了。日、米、加、豪の大手金融機関にて外国為替(直物・先物)、短期金融市場を中心にトレーディング業務に従事。その間、国際金融専門誌『ユーロマネー誌』のアンケートで為替予想部門の優秀ディーラーに複数回選出される。現在は、為替、国際金融関連の執筆・講演活動の他、国内外の金融機関勤務の経験を生かし、英語を中心に私立高校、及び専門学校にて講師業に従事。新著『世界恐慌への序章 最後のバブルがやってくる それでも日本が生き残る理由』(集英社)が近日発売予定。