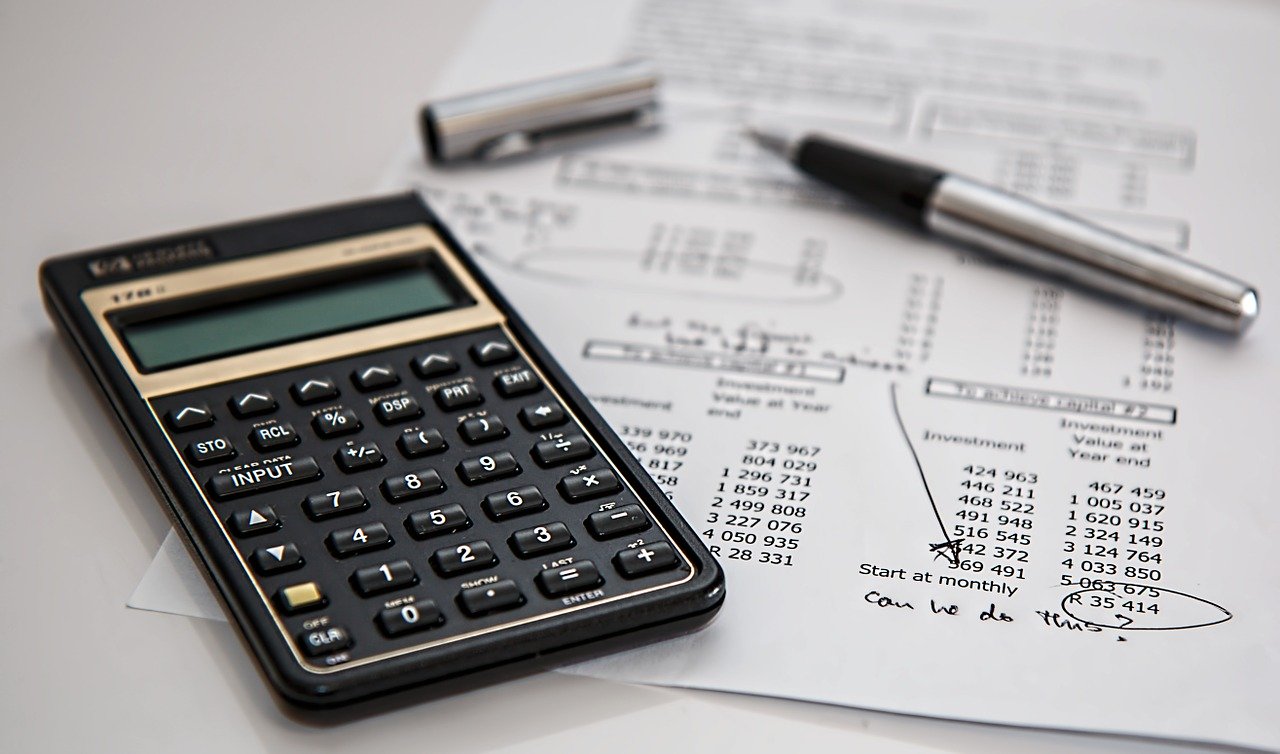

不動産売却で利益が出た場合、給与所得以外での収入となるため、確定申告をする必要があります。

不動産売却で得られる利益は大きい場合が多いので、その分課税される金額も大きくなります。せっかく得た利益をできるだけ確保するためにも、節税対策は積極的におこないたいところです。

そこで本記事では、不動産売却において経費として計上できる費用を確認し、確定申告で節税する方法について解説します。

経費を確認して申請するのは労力がかかりますが、この記事を読んで、できるだけ経費を計上したほうが良いことについて理解しましょう。

一括査定サービス利用者が選んだおすすめサービスTOP3

※クラウドワークス、クロスマーケティング調べ(2021/4/9~2021/4/13実施 回答数380人)

こちらは、サービス利用者のアンケート結果による「おすすめの不動産一括査定サービスTOP3」です。実際の利用者の声と編集部の知見が合わさってできたランキングですので、ぜひ参考にしてください。

なお、不動産一括査定サービスは、それぞれ対応するエリアや提携する不動産会社が異なるため、1つだけでなく複数のサービスを利用することをおすすめします。

次の記事ではより多くのサービスを含めたランキングや「査定結果の満足度TOP3」や「親族・友達におすすめしたいTOP3」などカテゴリ別にもランキングを紹介しています。さらに詳しく知りたい方は読んでみてください。

「【2024年7月最新!】不動産一括査定サイトおすすめ人気ランキング10選!口コミ・アンケートをもとにサービスを徹底比較」

- 不動産売却で利益を最大化する場合、節税対策として経費の計上が重要です。譲渡所得の計算には取得費や譲渡費用を含められるため、これらを増やすことで課税額を減らせます。

- 不動産売却において経費として計上できるものは、仲介手数料、印紙税、解体費用、立退き料、違約金、名義書換料などです。一方で抵当権抹消や相続のための登記費用、修繕費、維持費などの費用は経費として計上できません。

- 節税するためには適用できる特例や控除を利用することも有効です。不安な人は税理士や司法書士などの専門家に相談しながら確定申告をしましょう。

200人を対象に不動産売却や不動産一括査定サービスに関する意識調査を行った以下の記事もおすすめです。

不動産売却でなぜ経費の計上が重要か

まず、不動産売却において、なぜ経費を計上することが重要となるのかについて確認しましょう。

不動産売却にかかる税金を減らせるから

土地や建物を譲渡して得られた所得のことを、譲渡所得と言います。課税される譲渡所得の額は、以下の計算式で算出できます。

収入金額(売却代金) – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額

譲渡所得が多いほど課税される額も多くなるので、節税するためには課税譲渡所得額を低く算出することが重要です。そのためには、取得費や譲渡費用といった経費をしっかりと計上する必要があるのです。

取得費には、その土地や建物を取得するために使った購入代金や建築代金、その他手数料に加え、設備費や改良費などの維持管理費も含まれます。譲渡費用とは、土地や建物を売却するのに直接かかった費用を指します。

経費の入れ忘れがあっても確定申告は受理される

経費として認められる項目は決まっていますが、確定申告において、計上することは必須ではありません。譲渡収入金額などで間違いがなければ確定申告は受理されます。

しかし、経費を計上している場合よりも高額の税金を納めなくてはならなくなる可能性があるので、計上し忘れには注意しましょう。

不動産売却の確定申告で譲渡費用に計上できる6つの経費

次に、確定申告で経費として計上できる6種類の経費について解説します。

①不動産会社に支払った仲介手数料

不動産を売却する際に不動産会社を介した場合、仲介手数料を支払います。この仲介手数料は、売却するために直接支払った費用ですので、譲渡費用に当たります。経費として計上するために、不動産売却の時に不動産会社からもらう領収書などを保管しておきましょう。

不動産会社が取得できる仲介手数料の上限額は法律で決まっています。そのため、仲介手数料は、売却予定の価格から事前に計算しておくことが可能です。上限額の計算式は、売買金額によって定められていて、以下の表のように計算されます。

| 不動産取引金額 | 仲介手数料の上限額 |

| 売買金額が200万円以下の場合 | 売買金額の5% |

| 売買金額が200を超え400万円以下の場合 | 売買金額の4%+2万円 |

| 売買金額が400万円を超える場合 | 売買金額の3%+6万円 |

例えば、3,000万円での売却を仲介してもらった場合の仲介手数料を求める場合は次の計算式になります。

(3,000万円×3%+6万円)+消費税(10%)=105万6000円

不動産会社は、この計算式で算出される上限額以上の仲介手数料を受け取ってはいけないことになっています。実際の手数料は各不動産会社によって様々ですが、上限いっぱいまで取ることが一般的です。

仲介手数料は大きな金額となることが多いので、必ず経費として計上しましょう。

②売主が支払った印紙税

印紙税とは、不動産売買契約書などに収入印紙を貼ることで納税する税金です。印紙税のうち、売主が負担した分は経費として計上可能です。印紙税額は契約金額によって異なり、以下のように課税されます。

| 契約金額 | 印紙税額 | 軽減された税額 |

| 100万円を超え500万円以下 | 2千円 | 1千円 |

| 500万円を超え1000万円以下 | 1万円 | 5千円 |

| 1000万円を超え5000万円以下 | 2万円 | 1万円 |

| 5000万円を超え1億円以下 | 6万円 | 3万円 |

| 1億円を超え5億円以下 | 10万円 | 6万円 |

| 5億円を超え10億円以下 | 20万円 | 16万円 |

| 10億円を超え50億円以下 | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

租税特別措置法により、記載金額が10万円を超える契約で、平成26年4月1日から令和4年3月31日までに作成される不動産の譲渡に関する契約書にかかる印紙税は、税率が引き下げられています。

不動産の売却は契約金額が高いので、印紙税も無視できない金額になります。経費として計上し、節税対策として役立てましょう。

③不動産の建物部分の解体費用

古い家屋が建っている不動産を売却する場合、建物を取り壊してしまって更地にしてしまうこともあるでしょう。その際にかかった解体費用も譲渡費用として計上できます。

解体費用の相場の目安は以下の通りです。

| 建物の構造 | 一坪当たりの費用 |

| 木造 | 1坪当たり4~5万円 |

| 鉄骨造 | 1坪当たり6~7万円 |

| 鉄筋コンクリート造 | 1坪辺り8~10万円 |

以上のように、木造→鉄骨造→鉄筋コンクリート造の順に費用がかかります。おおまかな目安として、建築代金の1/10程度かかるとされています。

広い床面積を持つ家屋や、頑強な造りの家屋を取り壊した際は、多額の費用がかかります。解体費用も経費として計上すれば、大幅に税金を節約できます。

④賃貸不動産の売却のため支払った立退き料

賃貸不動産として運用していた物件を売却する場合に、まだ借家人が住んでいるときは立退料を支払うことがあります。借家人との立ち退き交渉にかかった費用も、売却に必要な経費として扱われます。

立ち退き料の金額に決まりはないため、借家人との交渉次第となります。一般的に、新しい住居を探すために必要な費用(敷金、礼金、仲介手数料など)や、引っ越し費用などを負担することが多いです。

借家人が多く残っている場合などには、立ち退き料も高額となるので、かかった費用はきちんと記録しておきましょう。

⑤売買契約後に買主を変更したときの違約金

不動産の買主が見つかった後に、新たにより高額で契約してくれる人が見つかった場合などに支払う違約金も、経費として計上できます。

売主の都合で買主を変更する場合、最初の買主からもらっていた手付け金を返すだけでなく、それと同額の違約金を支払うことがあります。これは一般的に「手付け倍返し」と呼ばれています。

この場合、経費として計上できるのは、違約金として支払った分だけです。返納した手付け金分は含まれません。

また、解約しただけの場合に支払った違約金は、譲渡費用としての扱いにはなりません。新しい売主に譲渡している必要があるので注意しましょう。

⑥地主に支払った名義書換料

借地権を第三者に売り渡す際に地主へ支払った名義書換料も経費となります。名義書換料の相場は、借地権価格の10%程度とされています。

不動産売却の確定申告で譲渡費用にならない3つの出費

ここまでは、譲渡費用として計上できる出費について解説してきました。ここからは、譲渡費用として扱われない費用について解説していきます。

①抵当権抹消や相続のための登記費用

抵当権を抹消するためにかかる費用や、相続のための登記費用は、売却にかかる経費として扱われません。

抵当権の抹消とは、抵当権抹消登記の手続きをおこなうことです。不動産登記手続きには、登録免許税という税金が課されます。抵当権抹消登記の申請も課税の対象です。

抵当権抹消手続きにかかる登録免許税の計算方法は簡単です。

抵当権抹消手続きにかかる登録免許税=不動産の個数×1,000円

土地と建物をどちらも登記する場合は、2個と数えます。マンションなど複数の土地にまたがった不動産の場合は、部屋1個+土地2個=3個の不動産というように計算します。

登録免許税は、上限額が2万円までと定められているため、登記する不動産の個数がいくつに増えても合計額が2万円を超えることはありません。

抵当権の抹消を司法書士に依頼した場合には、司法書士への報酬もかかります。一般的には、15,000円~20,000円が相場とされています。

これらの費用は譲渡費用とならないので、経費として計上できない点に注意しましょう。

②不動産売却までにかかった修繕費や維持費

国税庁によると、譲渡費用とは「譲渡費用とは売るために直接かかった費用」であるため、「修繕費や固定資産税などその資産の維持や管理のためにかかった費用」は譲渡費用にはなりません。

修繕費とは、リフォームやリノベーション、ハウスクリーニングなどにかけた費用を指します。不動産を少しでも高く売却するために古い箇所を改装したり、きれいに掃除したりすることも多いですが、それにかかった費用は経費として扱われません。

修繕費は、所有者が快適に過ごすために使った個人的な「生活費」の扱いになります。売却を決断した後に修繕したとしても、売却には直接関係ないとして経費には含まれません。

固定資産税も同じような考え方で、譲渡費用には含まれません。所有者が継続して土地や家屋を利用するために支払っていた維持費という扱いになり、売却には直接関係ないからです。

③税理士に確定申告を依頼した場合の費用

確定申告を税理士に依頼した際にかかった報酬は、譲渡費用となりません。一見、売却にかかった費用と思われがちですが、譲渡に直接必要な費用として扱われません。確定申告は自分でおこなうことが前提となっているため、依頼した人とそうでない人との間に不公平が生じてはならないとの考えから、経費として計上することができないのです。

しかし、個人でおこなうよりも、不動産売却に詳しい税理士に依頼したほうが、最終的に税金が安くなる可能性はあります。譲渡費用の計上漏れや、有利な特例の適用などを確認してもらって申告したほうが安心できます。依頼した費用は節税には利用できませんが、不動産の売却に慣れていない方は、税理士に相談してみるのも良いでしょう。

不動産売却の確定申告は経費以外でも節税対策

これまで、譲渡費用として計上できる費用と、そうでない費用について確認してきました。経費扱いとなる費用は、計上するほど節税につながります。

しかし、経費を積極的に計上していくと、税理士や司法書士への依頼などの出費も増えるので、ほかの方法でも節税対策をしていく必要があります。ここでは、経費を計上する以外の方法で、税金を安く抑える方法について解説します。

不動産の取得費は概算法を使わない

課税譲渡所得金額は次の計算式で求められました。

収入金額 – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額

譲渡費用と並んで、課税譲渡所得金額を低く抑えられる要因として、「取得費」があります。取得費とは、その不動産を取得した際にかかった費用のことです。具体的には、以下の項目が取得費に当てはまります。

- 土地の購入代金、購入手数料

- 建物の建築代金(減価償却費相当額を差し引いた金額)

- 設備費や改良費

- 登録免許税(登記費用も含む)、不動産取得税、特別土地保有税(取得分)、印紙税などの税金

- 借主に支払った立退料

- 土地の取得に際して支払った測量費

- 所有権などを得るために要した訴訟費用

これらの費用をしっかりと把握しておき、確定申告で取得費用として計上できれば、大幅な節税ができます。しかし、不動産が先祖伝来のものであったり、取得してから時間が経ったりしているなどの理由で取得費が不明な場合、概算取得費として、売却額の5%相当を取得費とすることが可能です。これを概算法と言います。

概算法を使えば、取得費がわからなくても計上することができます。しかし、たいていの場合、本来の取得費よりも金額が低く算出されるため、譲渡取得税額が高くなってしまいます。

一方で、実際に取得に要した費用の合計から取得費を算出する実額法を使用すると、様々な費用を計上できるので、税金を安く抑えられます。

例えば、実額法で算出した取得費が1,000万円だった不動産を1,200万円で売却した時、譲渡費用や特別控除を差し引かなければ、200万円が譲渡所得として課税対象となります。一方で、概算法で算出される取得費は1,200万円×5%=60万円なので譲渡所得は1140万円となり、実額法の場合よりも圧倒的に税額が増えてしまいます。

よって、実際の取得費を計上したほうが節税できるので、取得費に関する書類や領収書は確実に保管しておきましょう。

適用できる特例や控除を探す

収入金額 – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額

上譲渡所得税を安く抑えるためには、特別控除を利用すると税額を大きく軽減させることができます。以下の表に概要を簡単にまとめました。

| 特例の名称 | 概要 |

| 3,000万円の特別控除の特例 | 相続人が被相続人と同居していた場合や、相続人が相続したうえで居住していた場合に、この特別控除が適用されます。所有期間の長さは問われません。

譲渡所得から最高で3,000万円を控除できます。 |

| 10年超所有軽減税率の特例 | 10年を超えて所有している居住用財産を売却したときに、譲渡所得税の税率が低くなる特例です。

通常、5年を超えて所有している居住用財産の売却時に課される譲渡所得税は、所得税、住民税、復興特別所得税合わせて20.315%ですが、この特例が適用されると、譲渡所得金額が6,000万円以下の部分については、税率が14.21%に軽減されます。 |

| 特定居住用財産の買換え特例 | 現在住んでいる居住用財産を売却して、新しく居住するための家屋に買い替える場合、前者の売却額よりも後者の購入額の方が高額だった場合、課税されないという特例です。 |

相続した不動産の売却に取得費加算の特例

取得費加算の特例とは、相続の申告期限から3年以内に相続した不動産を売却することで受けられる特例です。この特例を適用させるためには、以下の条件の満たしている必要があります。

- 相続や遺贈により財産を取得した者であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

この特例が適用されると、譲渡所得額は以下の計算式で求められるようになります。

譲渡所得 = 譲渡価額-取得費-取得費に加算する相続税額-譲渡費用

取得費に加算する相続税額は、以下の計算式から算出される金額です。

その者の相続税 × 売却した不動産の相続税評価額 ÷ その者が取得した相続財産総額

つまり、取得費として譲渡所得から引かれる経費が増えるため、税額がさらに抑えられるのです。

不動産売却の確定申告に関するよくある質問

まとめ

不動産売却は大きな収入になる一方で、その分税金も納めなくてはなりません。高額な納税が待っていることを考えると不安になってしまいますが、税金を安く抑える方法もいろいろあります。

土地を購入したときにかかった費用や、家屋を建てる際に支払った費用、売却するときに必要となった費用などは経費として計上できます。これらの対策により、売却で得た利益を低く抑えることで税額は下がります。

また、特例を適用すれば。一定額の利益が控除の対象になったり、税率が軽減されたりします。これらの制度を知っているとそうでないとでは大きな違いがあります。見逃している経費や特例があるか不安な方は、税理士や司法書士などの専門家に相談しながら、賢く確定申告をしましょう。

※「マイナビニュース不動産査定」は以下に記載されたリンク先からの情報をもとに、制作・編集しております。

・https://www.land.mlit.go.jp/webland/

・https://www.rosenka.nta.go.jp/

・https://www.retpc.jp/chosa/reins/

・https://www.land.mlit.go.jp/webland/servlet/MainServlet

・https://www.zentaku.or.jp/cms/wp-content/uploads/2022/02/2021-fudousan-anke-to.pdf

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。