前回は社債の環境変化について説明いたしました。今回は新興企業が提供しているファイナンス手段について、利用する側は何を考えればよいのか、注目度の高いベンチャーデットとファクタリングサービスの2領域に焦点を当てて論点を整理いたします。

2022年はスタートアップ向けデットファンドの設立がニュースとなり、ベンチャーデットの定義についてもSNS上で議論が活発に行われていましたが、用語解説については本稿では割愛して、ベンチャーデットを実際に利用する際の条件について考察します。

請求書発行と入金消込業務をサポートするSaaSがファクタリングサービスを手掛ける事例も、コロナ禍で一時は下火となっておりましたが、出納の現場で目にする機会が増えてきました。自社での導入を検討する財務担当者がチェックするポイントについてもまとめます。

ベンチャーデットは、新株予約権の取り扱いのバリエーションがあるので一概には言えませんが、ひとつの相場として利率10%相当の資金調達手段だと言われます。代表的なインタビュー記事は「ファクタリング、BNPL、デットファイナンス。広がり続けるスタートアップの最新資金調達手法 【「FinGATE Campus」レポート】」です。利率10%から類推されることは、確率論として10社に1社返済不能となる企業が出てくれば成立しないということです。数十社に投資して1社でも大型上場を達成すれば大きな利益を得られるベンチャーキャピタルのビジネスモデルとは明らかに収益構造が異なります。

報道では伝統的な融資とスタートアップ向けのエクイティファイナンスとの中間にベンチャーデットが位置付けられるイメージですが、ベンチャーデットはあくまでもデットですので、エクイティファイナンスとは隔たりがあります。申込時の審査内容も従来のデットファイナンスに準ずる、もしくは拡張したものと理解しています。

ベンチャーデットの利用シーンは数値例を当てはめると分かりやすいので、売上高が5億円、デットファイナンスで1億円を調達している企業を考えます。デットファンドから調達した資金の金利が10%の場合、支払利息は年間1,000万円となりますので、支払利息を控除する前の営業利益の段階で2%の水準を確保していなければ経常損失が発生し、5年10年と継続的にデットファイナンスを受けることが厳しくなります。

銀行や信用組合から金利2%で融資を受けた場合の支払利息は年間200万円で、営業利益率が0.5%の水準であれば経常黒字を確保できて、長期的なデットファイナンスを実現できる望みが出てきます。

調達金額が2億円とするなら、金利10%のケースでは支払利息が年間2,000万円で経常利益を確保するための営業利益率は4%を超える必要があり、金利2%のケースでは支払利息が年間400万円で営業利益率が1%であれば経常利益を確保することができます。

調達金額を大きくしたいスタートアップ側の立場から見れば、デットファンドからの調達を増やすほど、要求される営業利益率のハードルが上がることになります。ひとたび赤字に陥れば、民間金融機関からの融資残高が併存する場合は特に、借り換えが困難になって資金を引き上げられてしまうリスクが内包されています。エクイティファイナンスと同じようには、累積損失を積み上げることが許容されないことに留意する必要があります。

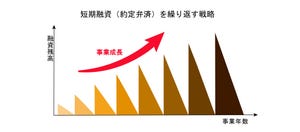

ベンチャーデットの調達は成長資金としての性質を帯びるので、高付加価値型のビジネスにおいてマーケティング費用や採用費用等の不確実性が高い用途に使って売上高を伸ばして業績を安定させ、長期的には低利な民間金融機関からの融資にソフトランディングさせていく戦略を取ることになります。一方で、研究開発投資も不確実性の高い資金用途ですが、商品・サービスが完成していない段階では資金回収の目途が立ちにくいため、ベンチャーデットは不向きだと思います。

ファクタリングサービスは債権の売却(債権譲渡)にあたるので、厳密にはデットファイナンスに該当しません。入金のタイミングを変更するという観点でデットファイナンスと同じ効果を得ることができるため、現預金残高をコントロールする意味合いでサービス利用を検討する財務担当者も多いと思いますが、ファクタリングサービスの手数料率と融資の金利を単純比較することには注意が必要です。

リースにおいて、リース料の料率と融資の金利との間に差が発生する理由のひとつとして税金の存在があるのと同様に、ファクタリングサービスの手数料と融資の金利との差の背後にはコスト構造が隠れています。貸倒リスクに対応した金銭的な負担だけではなく、請求業務や入金消込業務に必要な人件費・通信費(郵送料)・支払手数料(ソフトウェア利用料や振込手数料)・印刷費(部材費や機材費)等のコストも比較に含めなければ、利益の最大化には繋がりません。勿論オペレーションの安定化や各種信用枠の維持も検討事項に入りますので、損益計算書上のシミュレーションだけで経営判断するのは拙速かもしれませんが、実際に費用を積み上げて検証することは重要です。

同じ1億円の売上高でも、1,000万円の取引先が10件のパターンと1万円の取引先が1万件のパターンでは、請求と売掛金の回収にかかるコストが大きく異なります。前者は業務委託せずに自社で業務を完結させるでしょうし、後者は作業量が膨大となるため外注するインセンティブが生じます。事業の性質と規模に応じて、ファクタリングサービスの利用の是非を判断することになります。

新興企業が提供しているファイナンス手段に関する解説は以上です。次回は2022年度版の「財務担当者へお薦めする参考文献」を紹介いたします。

→前回連載「東大発ベンチャー現役CFOが教えるデットファイナンス入門」はこちら